- ホーム

- ウェルスナビ(WealthNavi)とは?

- ウェルスナビのデメリット

ウェルスナビのデメリット

前のページで、ウェルスナビのメリットについて見てきましたが、完ぺきなサービスというのは、なかなかありません。そこでこのページでは、「ウェルスナビにデメリットはないのか?」について掘り下げてみました。正直、かゆいところに手が届いているサービスなので、大きなデメリットはないように思いますが、いろいろと見ていくうちに、『3つのデメリット(不安な要素)』があることに気が付きました。1つずつ掘り下げていきます!

手数料は安いのか?

ウェルスナビで投資を始めると、年間1.1%(税込)の手数料がかかりますが、果たして、これは“安い”のでしょうか?“高い”のでしょうか?また、手数料を嫌って、ウェルスナビに任せずに自分で同じようなことをやるとしたら、どれくらいの手数料になるのでしょうか?手数料は、投資家のパフォーマンスに直結する大切なところなので、細かくはなりますが、分解して考えてみました。

私が注目するポイントは、①売買手数料、②運用管理費用、③その他の費用です。

| 手数料 | ウェルスナビ | 自分で運用した場合 |

|---|---|---|

| ①売買手数料 | 無料 | 年率約0.7% (2年目以降は0.225%程度) |

| ②運用管理費用 | 預かり資産の 年率1.1%(税込) |

年率0.15% (非課税) |

| ③その他の費用 | 無料 | 『自分で売買の判断をするコスト』 |

| 合計 | 年率1.1%(税込)※1 | 年率約0.85%程度 (2年目以降0.375%程度) |

※1 現金部分を除きます。なお、3,000万円を超える部分にかかる手数料は、年率0.55%(税込)になります。

まずは、①売買手数料を見てみましょう。実際に、100万円分の海外ETFを自分で買い付けたときにかかる手数料は、一番安い証券会社(マネックス証券)で考えてみると、概算で7,000円※2となりました。

※2 売買手数料:海外ETFの手数料は0.495%(税込)なので、4,950円(=10,000ドル×0.495%)〔すべて、1ドル=100円とする〕。 為替手数料:1ドルあたり0.25円(非課税)なので、ここでは2,500円(=10,000ドル×0.25円)です。

これをパーセントで表すと約0.7%です。ETFを一通り買ってそのまま放置し続けられればよいのですが、国際分散投資はリバランス(増えた資産を売却し、減った資産を購入する)が必要です。よって、その都度、購入時手数料が必要になります。

どれくらいの頻度でリバランスが必要になるかは不明ですが、ここでは購入資産の半分、50万円分を毎年買い直すと仮定します。すると、手数料は、2,475円※3となります。つまり、投資の初年度は、円を外貨に替える費用も発生するので、約0.7%の手数料が必要となり、2年目以降はリバランスのために毎年0.225%程度の手数料が必要となるのです。

※3 売買手数料:海外ETFの手数料は0.495%(税込)なので、2,475円(=5,000ドル×0.495%)です。

ここにかかる経費は、投資家が支払う手数料に含まれていて、ウェルスナビにとって、純粋な利益とはなりません。単純に経費(コスト)です。

次に、②運用管理費用に注目しました。運用管理費用とは、「投資信託などで運用をお願いするときに毎日かかる費用」です。ウェルスナビが提案するポートフォリオでの海外ETFは年間0.1~0.15%の運用管理費用がかかります。

これは、ETF(上場投資信託)という商品の性質上、私たちが自分で購入したとしても同様にかかりますので、これまた、ウェルスナビの儲けとはならず、必要経費です。

つまり、ウェルスナビが投資家から受け取る1.1%(税込)から、単純に、運用管理費用(最大0.15%)を引き、購入時手数料(初年度約0.7%、2年目以降0.22%程度)を引いて残った部分がウェルスナビの利益になります。

「この部分のコスト(年間0.15%~0.63%程度)は、手数料として払ってもいいや」と考えられる人は、ウェルスナビで投資をした方が、自分でおこなうよりもはるかに楽に運用が続けられるのです。

しかも、3,000万円を超えた部分にかかる運用手数料は0.55%(税込)と半額の手数料となります。一般の投資家にはなかなかハードルが高い金額かもしれませんが、大口の方にはうれしいサービス設計になっています。計算して分かる通り、0.55%(税込)の手数料では、ウェルスナビ側の初年度は実質赤字です。つまり自分でポートフォリオを組むより安上がりなんですね…(汗)。

ウェルスナビの運用は本当に大丈夫なのか?

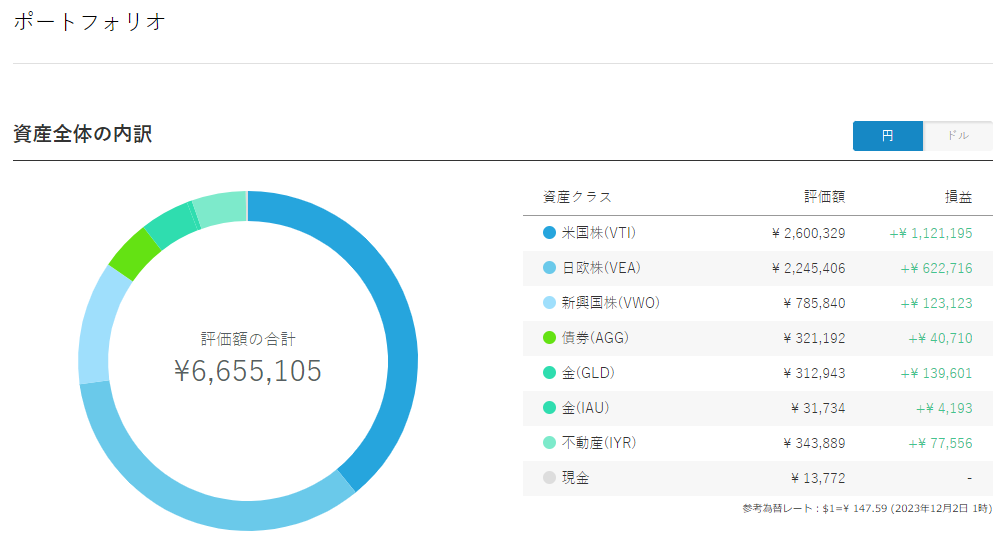

手数料については、前述の通りですが、果たして、ウェルスナビのロボアドバイザーで運用しても大丈夫なのでしょうか?核となる、投資先や運用方法についても掘り下げました。私の場合は、ロボアドバイザーで分析してもらったところ、6銘柄〔米国株(VTI)、日欧株(VEA)、新興国株(VWO)、債券(AGG)、金(GLD)、不動産(IYR)〕に分散投資されました。それぞれについて考えてみましょう。

| 投資対象 | 特徴 | 運用管理費用 |

|---|---|---|

| 米国株(VTI) | 米国株式市場全体の株式(3500銘柄以上) | 0.04% |

| 日欧株(VEA) | 日本・イギリスをはじめとする先進国24か国の株式 | 0.09% |

| 新興国株(VWO) | ブラジル・ロシア・中国・南アフリカなど新興国の株式 | 0.14% |

| 債券(AGG) | 国債や社債など安全性の高い債券 | 0.05% |

| 金(GLD) | 金価格の動向に連動 | 0.40% |

| 不動産(IYR) | ダウジョーンズ米国不動産指数に連動 | 0.43% |

上の表のように、見事にコストの安い海外ETF(運用管理費用0.04%~0.43%)が並んでいます。徹底的に厳選された商品で構成されているので、投資家としては安心できますね。ただ、個人的には、金(GLD)や不動産(IYR)は無くても分散投資として成立すると考えているので、どちらかというと要らない派ですが、組みこまれている割合も少ない(金:5%、不動産:5%)ので、パフォーマンスにはそれほど影響はないでしょう。

リバランスは最適なときにおこなわれているのか?

分散投資で運用を続けていくと、好調な投資先は利益が出て資産が増え、一方、不調な投資先は損失が出て資産が減ります。そのまま運用を続けてしまうと、当初のバランスから離れてしまい、分散投資の効果が得られにくくなるため、リバランスという作業をおこない、資産の割合を調整します。一般的には、「リバランスの回数は多すぎても、少なすぎてもパフォーマンスに与える影響はよくない」と言われています。多すぎると、売買が増えるのでコストがかさむことになりますし、逆に、少なすぎると資産割合が偏っている時間が長くなってしまうので、リバランスの効果が得られません。

そこで、ウェルスナビのリバランスの頻度(回数)を調べてみたところ、次のような回答が見つかりました。

リバランスは、原則として、半年に一度おこなわれます。 また、お客様のポートフォリオと最適ポートフォリオの配分比率を資産クラスごとに比較し、5%以上乖離している資産クラスがあった場合は、前倒しで行われます。ただし、お客様の資産評価額が50万円未満の場合は、前倒しでのリバランスはおこなっておりません。

半年に一度のリバランスも、お客様のポートフォリオと最適ポートフォリオとの乖離が小さく、リバランスの必要がないと判断した場合は、リバランスによる売買はおこなわれません。自動積立をおこなわれているお客様は、リバランス付き自動積立の効果で、ポートフォリオが最適な状態を保ちやすくなっています。

出典:リバランスはどのタイミングで行われますか?(ウェルスナビ公式サイト)

かみくだいて解説すると…

- リバランスの頻度(回数)は半年に1回。これはちょうどよいレベルです

- 乖離が激しいとき(資産割合の差が大きくなったとき)には緊急でおこなう

- 小口(50万円以下)の場合はコストが大きくならないように、リバランス回数は少ない

- 自動積立の場合は、割合が少ない資産を買い付けることで、よい資産割合のバランス保つ

ご覧いただいた通りで、リバランスに関しては非常に考えられており、全く心配する必要がないことがわかりました。

最後に、お客様から預かった資産の分別管理についても調べました。

万が一当社が破綻しても、お客様の資産は原則保護されます。証券会社などの金融商品取引業者等においては、金融商品取引法により、お客様の財産と会社の固有財産を分別して管理することが義務付けられており、これを「分別管理」と言います。当社でも、お客様の財産と当社の固有財産を分別して管理しています。

出典:ウェルスナビが破綻した場合、預けた資産はどうなりますか? (ウェルスナビ公式サイト)

これは、私たち「投資家の運用資産」と「WealthNavi(ウェルスナビ)側の資産」は別の管理をしていることを示しています。ウェルスナビが仮に倒産しても、運用資産には傷がつきません。運用がうまくいっていても、その母体がおかしくなって、お金が引き出せない…ということはないので、安心ですよね。

これらのことを踏まえて、いよいよ管理人もウェルスナビで運用をはじめました!2018年の2月に100万円を入金。以降、毎月5万円ずつ積み立てていきます。果たしてどのような結果になるでしょうか!?