ひふみ投信へ取材してきました!(2)

Q.運用方針について教えてください

かえる : 多くの日本株ファンドはなんだかんだと言って、日経平均やTOPIXに似た動きをしています。これは多くのファンドがTOPIXを基準としているので、株式の保有比率を高く保っている、そして代表的な銘柄を組み入れていることが多いため、結果的に似た動きになっているファンドが多いのです。

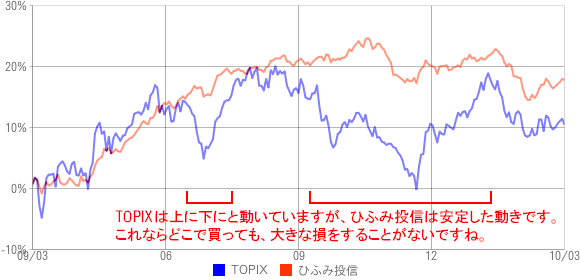

では、ひふみ投信はどうなっているのでしょうか。下のチャートは、"ひふみ投信"とTOPIXの直近の1年です。このチャートを見ながら運用方針についてお読みください。

特に運用について心がけていることは、運用成績がゆっくりとした右肩上がりになることです。なぜ右肩上がりを大事にしているかと言いますと、投資家のみなさんがどこで買って、どこで解約しても、損をせずに済むからです。基準価額(投資信託の売買値)の変動が大きいほど、投資家のみなさんは「いつ買うか」「いつ売るか」で悩まれます。そんな悩みは持って欲しくありません。そのような悩みは私たちが担当すればよいことです(笑)

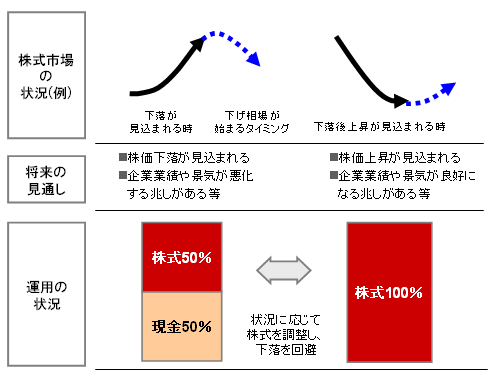

ちなみに、私たちのファンドは株式の保有比率を50%にまで引き下げることができます。バブルと思えば株式を売って現金に換えますし、暴落後、上昇が見込まれる場合は換えておいた現金で株式を買っていきます。このような方針を持っているため、変動が激しい相場と付き合わずに済ませることができます。どういった運用をしているのかイメージしやすいように資料を作成していますので、ご覧ください。

かえる : 上のチャートを見ていただいてもわかるとおり、ひふみ投信の基準価額の変動幅はTOPIXに比べて非常に小さいです。10年3月末時点での過去1年のβ(ベータ)も、0.450と非常に低いです(βとは、TOPIXとの連動性を表す指標で1.0に近いほど似た動きをします)。この数字を見て少し気になったので、同じ日本株の直販投信"さわかみファンド"を調べてみたのですが、βは0.994でした。

私は、自分でも個別株(とくに中・小型株)に投資をしているので、株の値動きの大きさは知っています(汗) したがって、こういった値動きの小さい運用は非常に難しいのではないかと思います。なぜなら、ある程度の銘柄を持っておくだけではどうしても市場(日経平均やTOPIX)と似た動きになってしまうからです。

このことからもレオスでは非常に細やかな運用体制(注文・発注体制)が取られていることがうかがえます。この「変動が小さい右肩上がりの運用」を実行するために環境を整えていった結果、現在の5人体制になったそうです。いつもトレーディング部は運用部の厳しい注文に対応するため大変なようです。

個人的に、ひふみ投信の強みは、この値動きの小さい運用ができるところと、下げ相場に現金を多く持つことができるところだと思います。具体的にどういうことか、簡単にTOPIXに投資した場合と比べて説明します。

簡単なシミュレーションとして、[①+30%の上昇] → [②-30%の下落] → [③+30%の上昇] という相場で、「ひふみ投信」「TOPIX」に100万円を投資した場合を比較します。

※ひふみ投信の株と現金の保有比率は、現実的に可能と思えるものを私が推測で設定をしています。また、ひふみ投信が保有する株は計算を簡単にするため、 TOPIXと同じ動きをすることとします。

| ひふみ投信 保有比率 |

ひふみ投信 | TOPIX(株100%) | |

|---|---|---|---|

| ① 30%上昇 | 株80% 現金20% | 124万円=株80万×130%+20万 | 130万円=100万円×130% |

| ② 30%下落 | 株60% 現金40% | 102万円=株74万×70%+50万 | 91万円=130万円×70% |

| ③ 30%上昇 | 株80% 現金20% | 126万円=株82万×130%+20万 | 118万円=91万円×130% |

| 運用残高 | 126万円 | 118万円 | |

① ひふみ投信は株80% 現金20%と、株の保有比率がTOPIX(株100%)より低いため、運用残高の上昇が小さく、TOPIXにくらべ6万円のマイナスとなりました。

② ひふみ投信は、株60% 現金40%と、TOPIXよりも株の保有比率を控えめにしていたため、運用残高の下落が小さく、TOPIXにくらべ11万円のプラスとなりました。

③ ひふみ投信は保有比率をまた株80% 現金20%に戻しました。①の上昇相場が終わったときはTOPIXより運用残高が少なかったですが、ここではTOPIXにくらべ8万円のプラスとなりました(差は縮まりましたが、逆転されていません)。

ここで注目していただきたいことは、はじめの上昇相場[①]が終わったときはひふみ投信がTOPIXの運用残高を下回る結果となりましたが、次の下落相場[②]でひふみ投信が残高を減らさない運用をしたことで、2回目の上昇相場[③]が終わったときには、ひふみ投信がTOPIXの運用残高を上回っていたということです。

つまりこの場合、上昇相場と下落相場が一巡する度に、ひふみ投信がTOPIXの運用残高を引き離していくことになるのです。

相場がよい時期に積極的にリターンを狙っていくことはもちろん大事なのですが、それ以上に相場が悪い時期にどれだけ運用資金を減らさないかが資産運用では大事なのです。

ひふみ投信は、上昇相場が過熱し始めると株の保有比率を下げていくため、一時的に他のファンドより運用成績が落ちることがありますが、それはあくまで下落相場で資産を減らさないための準備なのです。それを知っていれば、上昇相場で多少他のファンドよりも成績が劣っていたとしても何も不満に思うことはありません。

このような素晴らしい運用方針(現金を活かせる)を持っているひふみ投信には、これからもほんとに期待したいですね♪

Q.資産形成応援団について教えてください

資産形成応援団とは、"ひふみ投信"を長く保有をしていただいているみなさんの、信託報酬を実質的にさげるしくみのことです。

投信の買付けから

- 5年以上継続的に保有されている受益権口数に対し年率0.2%を還元し、その0.2%分を半年ごとに再投資します。

- 10年以上継続的に保有されている受益権口数に対し年率0.4%を還元し、その0.4%分を半年ごとに再投資します。

※今の投資信託のしくみ上、信託報酬を別々に設定することはできませんので、一度信託報酬を払っていただいたあとに、還元して再投資するしくみになっています。

ちなみにこの「資産形成応援団」というネーミングは、長く投資をしてくださったみなさんに少しでも恩返しをして、みなさんの資産形成を応援したいと言う、私たちの想いから付けさせていただきました。決して「私たちを応援してください」では、ありません(笑)

かえる : 運用残高の増加に伴い信託報酬を引き下げるファンドはありますが、長く保有すると信託報酬が下がるファンドは珍しいですね。これは長期投資家のみなさんにとっては、とてもうれしい仕組みではないでしょうか(私もうれしいです♪)。

特に10年目以降の0.4%の引き下げは非常に大きいです。ひふみ投信は信託報酬が年1.029%なので、実質的には0.629%になります。これだと日本株のインデックスファンド(TOPIXなどに連動するファンド)とも比較できる水準になってきますね(日本株のインデックスファンドの信託報酬の平均は約0.50%です)。