- ホーム

- 株式投資関連のコラム

- 株式用語

- CLO(ローン担保証券)とは?仕組みやリスクを、わかりやすく解説します

CLO(ローン担保証券)とは?仕組みやリスクを、わかりやすく解説します

CLOとは、「Collateralized Loan Obligation」の略で、日本語では「ローン担保証券」と言います。高リスクの債権をまとめた金融商品で、その多くがアメリカで作られています。

このコラムでは、CLOの仕組みやリスクを、株初心者向けにわかりやすく解説します。

CLOの仕組み

CLOとは、「Collateralized Loan Obligation」の略で、日本語では「ローン担保証券」と言います。高リスクの債権をまとめた金融商品で、その多くがアメリカで作られています。複雑な金融商品なので、図を使ってかんたんに説明しますね。

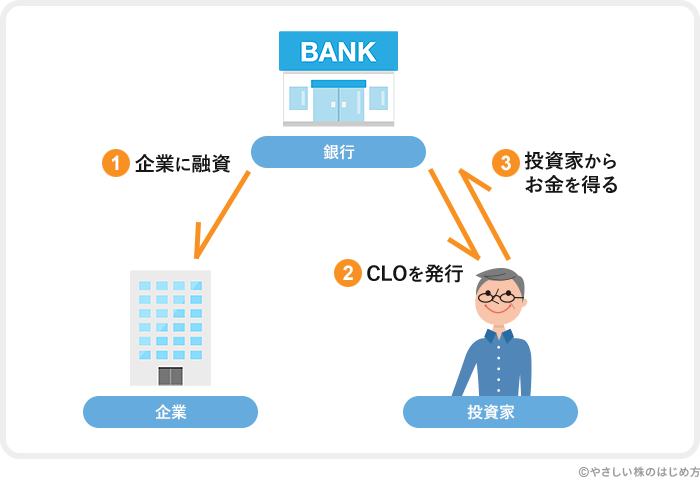

<CLOのしくみ>

まず、銀行は企業にお金を貸し出して利ザヤを稼ぐビジネスなので、「①企業に融資」します。このとき、倒産リスクが低い大企業に融資する場合もあれば、倒産リスクの高い中小企業に融資する場合もあります。つまり、銀行は利ザヤを手に入れる代わりに、融資先が倒産すれば“貸し出したお金が返ってこなくなるリスク(貸し倒れリスク)”を抱えるのです。

銀行としては、貸し倒れリスクをできるだけ小さくしたいと考えます。そこで、このリスクを肩代わりしてもらおうと、“お金を返してもらう権利(債権)”をまとめて「②CLOを発行」します。このCLOには、投資家に欲しいと思ってもらえるように、高い利回りを保証します。

高い利回りを魅力的に思った投資家がCLOを買い、銀行は「③投資家から代金を得る」ことに成功します。銀行は貸し倒れリスクを背負わなくてもよくなり、さらに現金が手に入るので、新たに融資をおこなって利ザヤを手に入れられるのです。

金融機関がCLOを発行するメリットは?

金融機関がCLOを発行するメリットは、次の2つです。

- 融資先の貸し倒れリスクを負わなくて済む

- 流動性の低いローンを証券化することで、資金調達できる

このように、金融機関にとってはメリットが大きくなっています。

融資先の貸し倒れリスクを負わなくて済む

「1.CLOの仕組み」で説明したとおり、金融機関が融資する先には倒産リスクが高めな会社も含まれています。万が一、その会社が倒産してしまうと、融資したお金は返ってきません。金融機関はこのような貸し倒れリスクをできるだけ避けたいので、CLOという形でローンをまとめて市場の投資家に買ってもらい、貸し倒れリスクを追わないようにしているのです。

流動性の低いローンを証券化することで、資金調達できる

金融機関はたくさん融資をおこなっています。融資は、返済されるまで現金として使えません。つまり、一度融資してしまうと、そのお金を他の融資先に振り向けられないのです。そこで、ローンをまとめてCLOにし、市場の投資家に買ってもらえば、本来は流動性が低く現金化に時間がかかっていたローンを、すぐに現金に変えられます。こうして得た現金を他の融資先に回せば、さらに利ざやを得られるでしょう。

以上のように、金融機関にとっては貸し倒れリスクを減らしつつ、資金調達までできてしまう、とてもありがたい金融商品なのです。

CLOが経済にもたらした影響

CLOが発行された影響で、特にアメリカでは景気が右肩上がりとなりました。その理由を説明します。高いリターンを求める投資家が多いため、銀行はCLOを発行すればスムーズに資金調達ができます。集めた現金は、他の企業に融資するため、企業は銀行からお金を借りやすくなったのです。

その結果、設備投資などが活発になり、企業が成長しました。企業が成長すれば、従業員の給料が増えます。給料が増えるとその分消費が増えるので、世の中の金回りがスムーズになり、景気が良くなるわけです。2008年のリーマン・ショックの後、アメリカ経済が右肩上がりで成長していたのは、背景にCLOの存在があったからだと言われています。

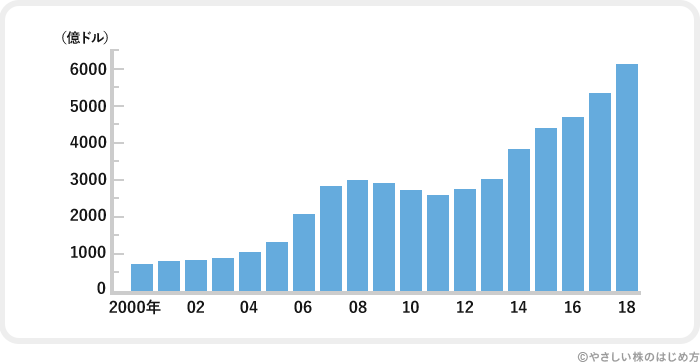

このような時代背景があり、CLOの発行残高も急増しています。下のグラフを見ると、2018年には6,600億ドルまで増えているのがわかりますね。

<CLOの残高>

CLOのリスク

CLOには、次の2つのリスクがあります。

- 景気後退を加速させる

- CLOを持っている投資家が損失を抱える

景気後退を加速させる

CLOは、「景気後退を加速させる」リスクを持っています。その理由は、以下のとおりです。

仮に、景気後退がはじまったとします。企業の業績が悪化するので、銀行からの借金を返せない企業が出てきます。CLOは、貸し倒れリスクの高い企業のローンも担保にしているため、投資家はCLOへの投資が危険だと判断して売却します。

他の投資家も同じように考えて行動するので、CLOの価格はどんどん下がっていくでしょう。当然、CLOを買おうとする投資家がいなくなるので、銀行はリスクを取って融資しなくなります。景気悪化で経営が苦しいのに、銀行から融資を受けられない企業が増えるので、倒産する企業も出てくるでしょう。このように、CLOは景気の悪化を加速させるリスクがあるのです。

CLOを持っている投資家が損失を抱える

また、CLOの価格低下によって、CLOに投資している投資家は損失を抱えます。日本では、下の表のように農林中央金庫や三菱UFJ銀行などのメガバンクがCLOに投資しています。これらの金融機関が損失を抱えれば、日本経済にも悪影響が及ぶと考えられます。

| 金融機関名 | CLOの保有残高(2020年3月時点) |

|---|---|

| 農林中央金庫 | 7兆7,000億円 |

| 三菱UFJフィナンシャル・グループ | 2兆3,000億円 |

| ゆうちょ銀行 | 1兆8,000億円 |

| みずほ銀行 | 6,000億円 |

| 三井住友トラスト・ホールディングス | 5,000億円 |

| 三井住友銀行 | 1,000億円 |

※三井住友トラスト・ホールディングスと三井住友銀行は、米国のCLOに限定した残高です。

日本の金融機関がCLOに投資している理由は、日本では低金利の状態が続いているからです。金融機関は利息でもうけているので、低金利の状況下ではなかなか利益が出ません。そこで、高い利回りが得られる金融商品へ投資して利益を得る目的で、CLOを買っているのです。

ただし、日本の金融機関が買っているCLOは、その中でもより安全性の高い最高ランク(AAA)のものを買っています。そのため、日本の金融機関が持っているCLOの元になっているローンが回収不能になり、価格が大幅に下がるとは考えにくいでしょう。そうはいっても、コロナショックのように世界の株式市場が混乱した際には、いくら格付けの高いCLOであっても価格が下がってしまいます。

万が一、コロナショックを上回るようなショックが起きた場合、CLOの価格が大幅に下がって、日本の金融機関が巨額の損失を抱えるかもしれません。こういった事態が起きる確率はそこまで高くないですが、起きた場合のインパクトは大きいので、注意が必要だと言われています。

CLOはリーマン・ショックの引き金になったRMBSと似ている

RMBSとは、「Residential Mortgage Backed Securities」の略で、日本語では「住宅ローン担保証券」と呼ばれています。ひとことで表すと、銀行が貸し出した住宅ローンをまとめて証券化したものです。これが、リーマン・ショックの引き金を引いたと言われています。

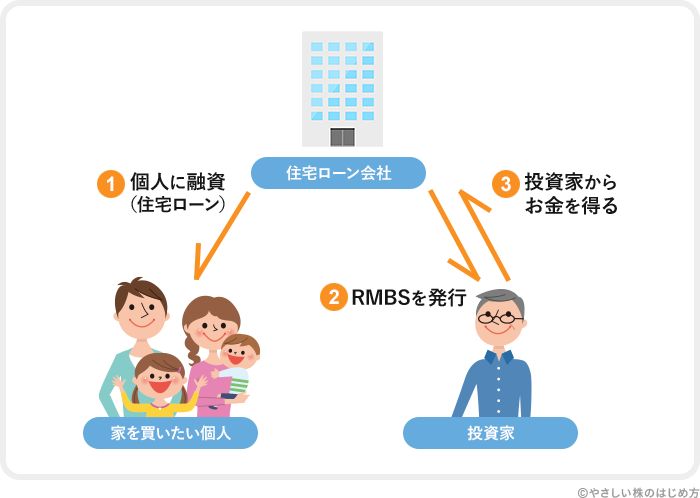

<RMBSのしくみ>

RMBSのしくみはCLOとよく似ています。銀行の融資先が企業ではなく個人なのが違いますが、“銀行が貸し倒れリスクを抱える”点は同じです。銀行は住宅ローンの貸し倒れリスクを負いたくないので、RMBSとして証券化し、投資家に売っているのです。

では、なぜRMBSがリーマン・ショックの引き金となったのでしょうか。それは、RMBSの中に「サブプライムローン」を証券化したものがあったからです。サブプライムローンとは、信用度の低い借り手(サブプライム層)に対して貸し付けられたものを指します。そのため、RMBSの中でもよりリスクが高い金融商品だったのです。これらは他の証券とまとめられ、CDO※1という高利回りの金融商品となり、多くの投資家が買っていました。

2007年ごろから、サブプライムローンが延滞されはじめたのをきっかけに、「貸し倒れによってCDOが紙くずになる」のを恐れた投資家が、サブプライムローンが組み込まれたCDOを売却しました。それによって価格が急落し、CDOを買っていたほかの投資家が巨額の損失を抱えたのです。これが、世界的な金融危機につながりました(リーマン・ショック)。

※1 CDOとは、「Collateralized Debt Obligation」の略で、日本語では「債務担保証券」と呼ばれます。CLOとよく似ていて、ローンや債券などをまとめて証券化したものです。リーマン・ショックが起きる前に、高いリターンが得られる金融商品として、世界中の投資家が買っていました。しかし、サブプライムローンが組み込まれていたため、リーマン・ショックによって価格が急落し、投資家は巨額の損失を抱えてしまいました。

まとめ

CLOとは、高リスクの債権をまとめた金融商品です。高い利回りが期待できる一方、景気後退局面になると、CLOを持っている投資家は損失を抱えるリスクがあります。日本の大手金融機関は、CLOをたくさん持っています。格付けの高いCLOとはいえ、景気が急激に落ち込んだ場合には、巨額損失を抱えるかもしれません。

CLOの価格が下がって金融機関が損失を抱えると、金融市場に影響が及んで、保有株が下がっていく可能性があります。私たち個人投資家がCLOに投資する機会はありませんし、直接何か対策できるわけではありませんが、このようなリスクがあると理解しておきたいですね。

この記事を見た人は、こちらも読んでいます