- ホーム

- 株式投資関連のコラム

- 株式用語

- 株価が下がる権利落ち日に株を買うのはあり?理由をわかりやすく解説

株価が下がる権利落ち日に株を買うのはあり?理由をわかりやすく解説

株主優待や配当の権利落ち日は、優待銘柄や高配当銘柄の株価が下がります。理由は、株主優待や配当をもらう権利を前営業日(権利付き最終日)に獲得した投資家が、その株式を売ってしまうためです。

株価が下がること自体はあまりうれしいことではありませんが、業績に関係なく株価が下がるため「あえて権利落ち日に割安になった株式を買うのもアリかも?」と考えたことがある方もいらっしゃるのではないでしょうか。

このコラムでは、権利落ち日に株式を買うのはアリなのか、事例を使って説明していきます。ぜひ最後まで読んでくださいね。

権利落ち日に株を買うのはアリ?

株主優待や配当の権利落ち日に株式を買うのはアリと言えます。理由は「権利落ち」という業績とは関係のない理由で株価が下がっていて、割安に株式に投資できるチャンスだからです。

詳しく説明する前に、そもそも権利落ち日とは何かを説明しますね。

権利落ち日は株を売ってもいい日

権利落ち日とは、権利付き最終日(株主優待や配当の権利を得るために株式を持っておかなければいけない日)の翌営業日のことです。株主優待や配当の権利が剥落することから、権利落ち日と呼ばれています。権利落ち日と権利付き最終日の関係性は下のとおりです。

| 5月29日 | 5月30日 | 5月31日 |

|---|---|---|

| 権利付き最終日 | 権利落ち日 | 権利確定日 |

上の表にある「権利確定日」とは、文字どおり株主優待や配当の権利が確定する日です。厳密に説明すると、権利確定日の時点で株主名簿に自分の名前が載っていれば、株主優待や配当がもらえる仕組みとなっています。

「権利確定日に株式を買えば良いのでは?」と思うかもしれませんが、実は権利確定日に株式を買っても株主優待や配当はもらえません。理由は、株式を買ってから株主名簿に名前が載るまでに2営業日かかるためです。したがって、権利確定日の株主名簿に自分の名前を載せるためには、その2営業日前(権利付き最終日)に株式を保有している必要があります。

株主優待や配当の獲得を目当てに投資する人にとっては、株主優待や配当をもらう権利を手に入れることができればOKです。権利付き最終日以降もその銘柄を保有している必要はないため、権利付き最終日の翌営業日(権利落ち日)にその株式を売却します。以上の理由から、権利落ち日になると優待銘柄や高配当銘柄の株価が下がってしまうのです。

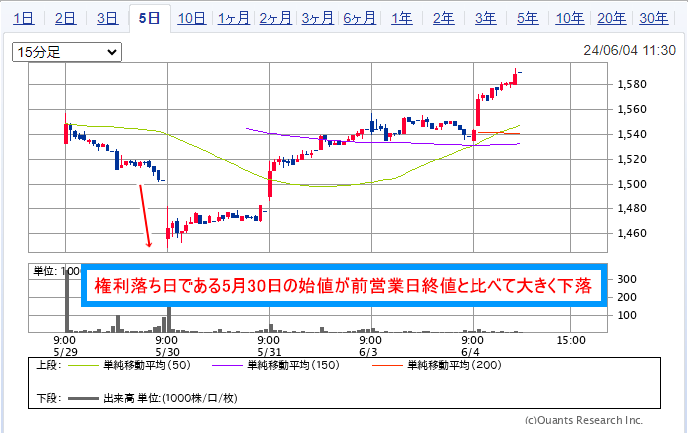

実際の例として、ブックオフグループホールディングス(9278)(以下、ブックオフ)の株価推移を見てみましょう。同社は2024年5月29日が権利付き最終日、5月30日が権利落ち日でした。権利落ち日の前場寄付きに株価が下がっているのがわかりますね。

理論上は優待利回りと配当利回りの合計分だけ株価が下落

それでは、権利落ち日にはどれだけ株価が下落するのでしょうか。理論上は、株主優待と配当の価値だけ株価が下落します。先ほどと同じようにブックオフの例を使って説明しますね。

ブックオフの5月29日終値は1503円、5月30日始値は1456円でした。騰落率は▲3.1%です。

| 5月29日 | 5月30日 | 騰落率 |

|---|---|---|

| 1503円 | 1456円 | ▲3.1% |

続いて、ブックオフの優待利回りと配当利回りを計算してみましょう。5月29日終値で計算した優待利回りは1.3%、配当利回りは1.7%であり、その合計は3.0%となります。

| 優待利回り | 配当利回り | 合計 |

|---|---|---|

| 1.3% | 1.7% | 3.0% |

実際の株価騰落率は▲3.1%なので、ざっくりと考えて優待利回りと配当利回りの合計だけ株価が下がったことがわかりました。権利落ち日にブックオフ株式を買っても株主優待や配当はもらえないので、納得の結果ですね。

ただし、企業によっては優待利回りと配当利回りの合計以上に株価が下落するケースもあります。必ずしも理論どおりにはならない点に注意してください。

権利落ち日に株を買うのはアリ

ここまでの説明からもわかるように、権利落ち日の株価下落は業績見通しとは無関係です。業績見通しが悪くなっていなければ、その企業の株式を割安に買うチャンスなので、権利落ち日を狙って株を買うのはアリと言えます。

中長期的に考えれば、企業の株価は業績に収れんします。「株主優待や配当をもらいながら中長期的に応援したい」と思える企業があれば、権利落ち日を狙って投資するのも良いでしょう。

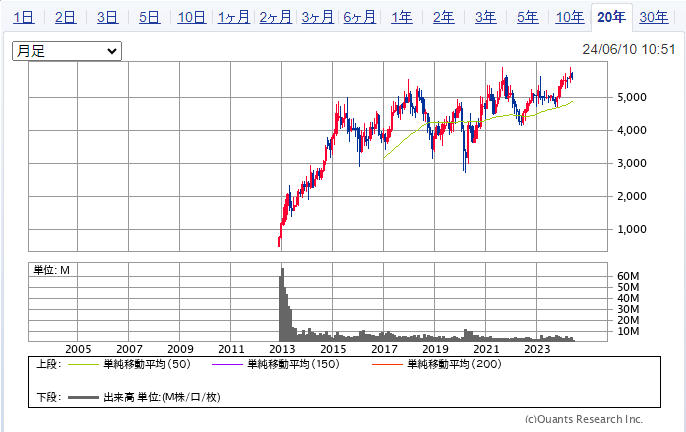

例えば、高配当銘柄として人気のある全国保証(7164)は、中長期的に見て業績と株価が連動しています。まずは株価チャートから確認しましょう。下の画像のとおり、株価が右肩上がりで上昇しているのがわかりますね。

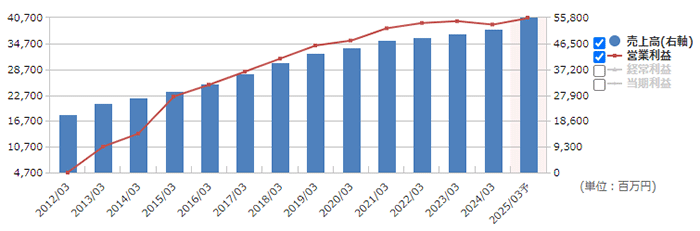

続いて、全国保証の業績推移を確認しましょう。業績推移は、グラフで視覚的に確認できるマネックス証券の「銘柄スカウター」がおすすめです。銘柄スカウターは、マネックス証券に口座開設した方なら誰でも無料で使えます。

銘柄スカウターを使って全国保証の売上高と営業利益のグラフを見ると、いずれも右肩上がりで成長していることがわかりますね。

ただし、このような銘柄は次回の権利落ち日を迎えたときに、再び株価が下がる点に注意が必要です。

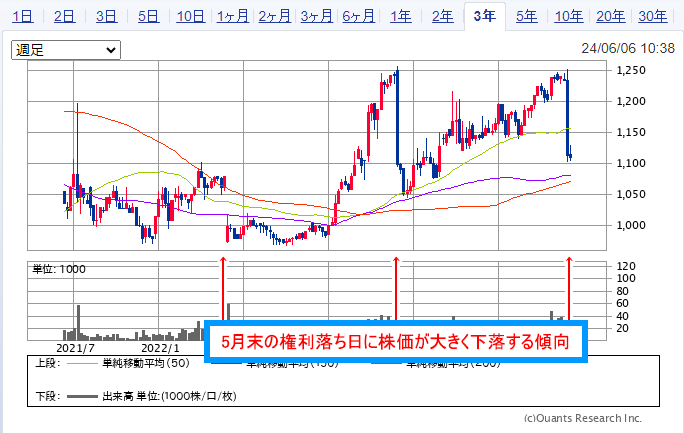

イメージのしやすさを重視して少し極端な例で説明すると、下関市ゆかりの商品がもらえる東武住販(3297)は、権利落ち日を迎える度に株価が大きく下落していることがわかります。かなり極端な例ですが、権利落ち日の株価下落を繰り返すことになる点を頭に入れておきたいですね。

権利落ち日に株価が上がることはあるのか?

権利落ち日に株価が下落することをご紹介しました。逆に株価が上がることがないか気になる方も多いのではないでしょうか。

基本的には、権利落ち日に株価が上がることはありません。先ほども説明したように、権利落ち日には株主優待や配当の権利が確定した人が売るため、株価が下がりやすいからです。

しかし、株式市場全体が大幅に上昇するようなニュースが出た場合などは、権利落ち日でも株価が上がるかもしれません。

権利落ち日の前日に株価が下がる

権利落ち日の前日、つまり権利付き最終日に株価が下がるケースがあります。通常であれば、株主優待や配当を目当てに投資する人は、権利付き最終日に株式を買い、権利落ち日に株式を売ります。このため、権利付き最終日は株価が上がりやすいのです。

しかし、経済の状況次第では権利付き最終日であるにもかかわらず、株価が下がってしまうことがあります。その理由と事例を説明しますね。

権利付き最終日に株価が下がった例

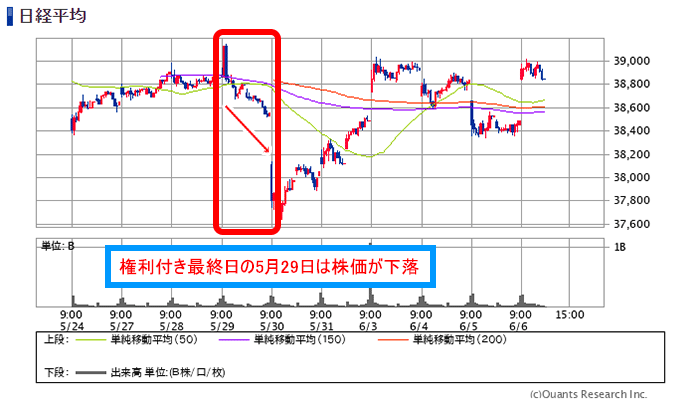

2024年5月29日は、5月に権利確定日を迎える優待銘柄や高配当銘柄の権利付き最終日でした。通常であれば、権利付き最終日は株主優待や配当の権利を目当てに株式が買われるので、株価には上昇圧力がかかります。しかし、この日は株価が下がっていたのです。

ここで、株式市場全体がどのように動いていたかを確認しましょう。日経平均株価の推移を見ると、この日は下がっています。

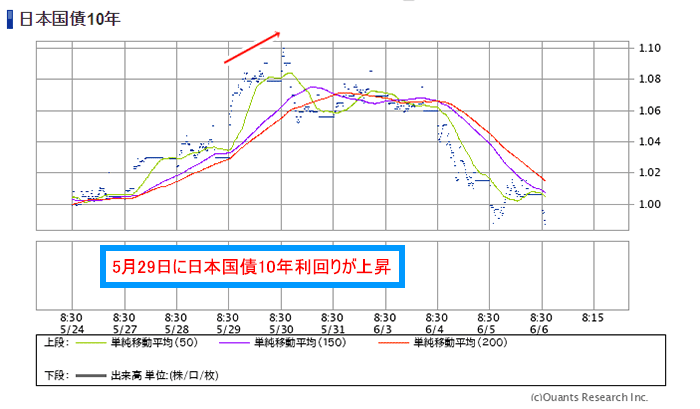

日経平均株価が下がった理由は、日本国債10年利回りの上昇だと考えられます。下のグラフは日本国債10年利回りの推移です。5月29日は午前中から上昇していることがわかります。

日本国債10年利回りが上昇した背景には、5月29日の午前中におこなわれた日銀審議委員の講演が原因と考えられます。この講演の中で審議委員は「日銀の国債買入れ減額」について言及しました。

国債買入れ減額とは、文字どおり日銀が購入する国債の量を減らすものです。日本国債の需給が悪化するとの見方から日本国債が売られ、金利が上昇したと考えられます。

国債金利の上昇が株式にどのような影響を与えるか

国債金利の上昇は、株式にどのような影響を与えるのでしょうか。厳密にはむずかしい話なので、投資家の目線で「国債と株式の魅力」を考えてみます。

まず、国債と株式について理解を深めておきましょう。国債は国が発行する債券であり、国がなくならない限りは利子を受け取ることが可能です。

一方、株式は企業が発行する出資の証明書となります。国債とは違って利子を受け取ることはできませんが、事業の成果として配当がもらえたり、株価の値上がり益を手に入れたり、国債よりも高いリターンが得られる可能性があります。

しかし、株式を発行した企業が倒産してしまうと、株式はただの紙切れになってしまいます。企業の倒産は国よりも多いと考えられるため、株式は国債よりもハイリスクの金融資産と言えます。

| リスク | リターン | |

|---|---|---|

| 国債 | 低 | 低 |

| 株式 | 高 | 高 |

ここで、国債金利が0%で株式の配当利回りが4%の場合を考えてみましょう。元手資金を100万円とすると、1年後の資産額は国債に投資すると100万円のまま、株式に投資すると104万円となります。投資家としては株式に投資したいと思うはずです。

極端な例ですが、国債金利が2%に上昇したらどうでしょうか。リスクゼロで年間2万円の利子がもらえると考えると、「ハイリスク・ハイリターンの株式に投資するよりも国債のほうが魅力的だ」と考える人が増えるかもしれません。

足元では「日本銀行が金利を引き上げる」というニュースも出ており、今後も国債金利が上昇する可能性を考えると、株式ではなく国債に投資資金を振り向けようと考える人が増えてもおかしくないでしょう。

以上の理由から、国債金利が上昇すると「リスクゼロで受け取れるリターン」が増えるため、株式が売られて日経平均株価が下がったと考えることもできます。状況次第では、権利付き最終日にもかかわらず株価が下落する場合があるのです。

国債金利の上昇が株式に及ぼす影響の補足説明

先ほど「国債金利の上昇によって株式が売られる」とご説明しました。こちらについて、計算式を使ってより客観的な説明が可能です。補足説明という形でご紹介しますね。むずかしい内容なので、読み飛ばしていただいても構いません。

国債金利が上昇すると株価が下がる理由を、理論株価を求める計算式を使って説明します。先に結論をお伝えすると、国債金利の上昇によって理論株価の計算式に含まれる「割引率」が上昇し、理論株価が下がるためです。

理論株価の計算式を実際に見てみましょう。下の式で求められます。

理論株価の計算式

理論株価=FCF÷(r-g)

FCF(フリー・キャッシュ・フロー)は、企業が将来に生み出すお金です。「企業が自由に使えるお金」という意味ですが、イメージとして「ビジネスの結果得られた現金」と考えれば良いでしょう。rは割引率を表し、銀行や株主などのお金の出し手が企業に要求するリターンとなります。最後のgは成長率です。

この式から明らかなように、割引率が上昇すると分母が大きくなるため、理論株価が小さくなってしまいます。

では、国債金利の上昇によって割引率も上昇するのはなぜでしょうか。その理由をご説明します。

割引率はお金の出し手が企業に要求するリターンでしたね。お金の出し手には、銀行などの金融機関と株主の2者が存在します。このうち銀行の要求リターン(負債コスト)は借入金利を使えば良いのですが、株主の要求リターン(株主資本コスト)は把握がむずかしいです。

しかし、株主資本コストを把握しないことには、理論株価の計算ができません。そこで使われるのが「CAPM理論(キャップエム/資本資産評価モデル)」と呼ばれる考え方で、この理論に基づいた下の計算式で株主資本コストを推計します。

CAPM理論による株主資本コストの計算式

CAPM理論による株主資本コスト=リスクフリーレート+マーケットリスクプレミアム×β値

リスクフリーレートは、その名のとおり「リスク」が「フリー(ない)」の「レート(金利)」で国債金利が使われます。マーケットリスクプレミアムは、株式市場全体に投資する場合に投資家が欲しいと考えるリターンのことです。最後のβ値は、個別株式が株式市場全体の動きからどれだけ乖離するかを表しています。

このうち、国債金利の上昇はリスクフリーレートを押し上げます。リスクフリーレートが高まればCAPM理論に基づく株主資本コストも上昇する仕組みです。

割引率は銀行借入の金利と株主資本コストを使って計算するため(厳密に説明すると負債コストと株主資本コストを加重平均して「WACC[加重平均資本コスト]」を算出)、株主資本コストの上昇は割引率を押し上げます。

ここで、実際に数字を使って割引率の上昇が理論株価にどう影響するかを見ていきましょう。FCF=100円、割引率r=8%(=百分比で表すと0.08)、成長率g=4%(=0.04)の場合、理論株価は下のように計算できます。

理論株価の計算式

理論株価=100円÷(0.08-0.04)=2500円

ここでr=10%(=0.10)に上昇したらどうでしょうか。

成長率10%の場合の理論株価

理論株価=100円÷(0.10-0.04)=1667円

理論株価は2500円から1667円に下がってしまいました。

以上の理由から、国債金利の上昇は割引率を押し上げ、理論株価を押し下げてしまいます。国債金利が上昇したことに反応して株式市場全体が下がったのも納得ですね。

まとめ

権利落ち日は株価が下がる傾向にあるため、このタイミングを狙って株式を買うのはアリと言えます。中長期で投資したい銘柄や、株主優待・配当目当ての銘柄などを割安に買えるチャンスでもあるので、有効活用できると良いですね。

この記事を見た人は、こちらも読んでいます