- ホーム

- 株式投資関連のコラム

- 初心者向け

- 株の損出しクロスとは?やっても意味がないケースと、損出しに向いている証券会社も解説

株の損出しクロスとは?やっても意味がないケースと、損出しに向いている証券会社も解説

株式投資では、含み損を上手に活用して税金を減らす「損出しクロス」というテクニックがあります。

年末になると耳にすることが多い方法ですが、実際には「やっても意味がないケース」や「かえって損をするリスク」も存在します。特に初心者の方は、手数料や金利といったコストを見落とすと、節税効果が帳消しになることも。

本記事では、損出しクロスの基本とやっても意味がない事例、証券会社選びまで、やさしく解説します。さらに、節税効果を最大化するためにおすすめの証券会社についてもご紹介します。

株の損出しクロスとは?

損出しクロスとは、含み損が出ている株をいったん売って損失を確定し、 その直後に同じ銘柄を買い戻す取引のことです。「損して得を取る」節税テクニックで、確定した損失を使って年内の利益や配当と損益通算をおこない、税金を軽減する目的で活用されます。

ただの「損切り」は株を売って終わりですが、 損出しクロスでは同じ銘柄を買い直す点が大きな違いです。

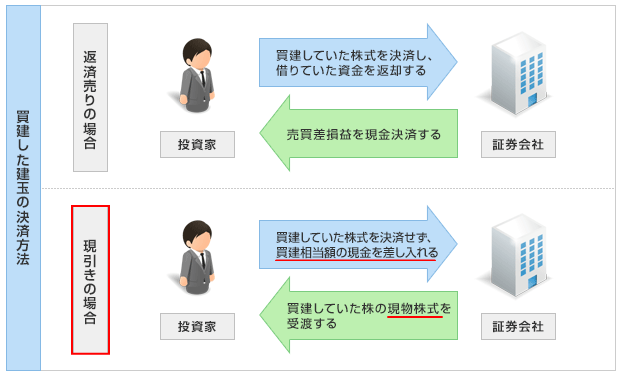

損出しクロスでは、信用取引を活用するのが一般的で、次の手順でおこないます。

損出しクロスの4ステップ

- 保有している現物株を成行で売る

- 同時に信用取引で成行買い

- 寄り付きで約定させる

- ②で信用買いした株を、現金で支払って現物化する(現引き)

上記4ステップで、損失を確定させながらも、株を保有し続けることが可能です。

買値を現在の株価に引き上げることができるため、将来株価が戻ったときの利益額を抑える効果もあります。本来は今年払うはずだった税金を、株を売るときまで先延ばしにできるということです。

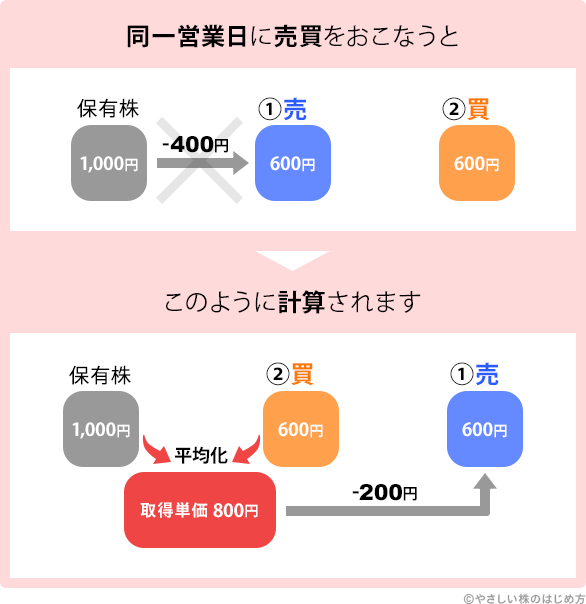

なお、同一銘柄を同日に現物で売買すると、税務上の損益通算が正しくおこなわれない可能性があるため、 信用取引を使ったクロス手法や、翌日以降の買い戻しをしましょう。

損出しクロスをするには、信用取引口座の開設と、取引に必要な保証金を準備する必要があります。信用取引口座があり、信用取引手数料が安い証券会社を選ぶのがおすすめです。

ステップ④の「現引き」や損出しクロスのやり方について詳しく知りたい方は、次に記事を参考にしてください。

損出しクロスをやっても意味がない4つの事例

損出しクロスは節税に役立つテクニックですが、どんなときでも効果があるわけではありません。 状況によっては「意味がない」、「損をしてしまう」ケースもあります。損を出すどころか、損を増やしてしまっては本末転倒です。

損出しクロスをやっても意味がない4つの事例を紹介するので、ぜひ参考にしてください。

損出しクロスをやっても意味がない4つの事例

それぞれ見ていきましょう。

① 利益が出ていない年の損出し

損出しクロスの目的は、 確定した利益と損失をぶつけて税金を減らすことです。

しかし、その年に株の売却益や配当などの利益が出ていない場合、損益通算する相手がないため、損出しをしても節税効果はありません。

損失は翌年以降に3年間繰り越すことも可能ですが、 確定申告が必要になるうえ、将来に利益が出なければ意味がないため注意しましょう。

② NISA口座で保有している株の損出し

NISA口座は、そもそも売却益や配当に税金がかからない「非課税口座」です。また、損失を出した場合に損益通算ができません。

そのため、損出しをしても税金が減ることはなく、ムダに信用取引のコストを払ってしまうことになります。

NISA口座で購入する株は、長期で保有して非課税メリットを活かすのが基本です。損出しクロスの対象にしても意味がないので、注意してください。

③ 長期優待を狙っている株の損出し

株主優待には「継続保有が条件」となっているものがあります。 例えば、「保有期間1年以上で株主優待がもらえる」といった優待です。

損出しクロスでいったん売却してしまうと、保有期間がリセットされてしまうかもしれません。

多くの上場企業では「継続保有かどうか」を証券会社を通じて渡される、「株主番号」で管理しています。株を一度売却してしまうと、新しく買い直したときに株主番号が変わる可能性が高いです。株主番号が変わると「継続保有」とは見なされず、長期優待の条件を満たせなくなることがあります。

例えば、通信大手のKDDI(9433)は、200株の保有期間が1年以上で2,000円相当の優待、5年以上で3,000円相当の優待にグレードアップする長期優待株です。

もし、KDDI(9433)の株を保有期間4年の状態で損出しクロスをしてしまうと、せっかくあと1年で優待がグレードアップするのに、保有期間がリセットされて、そもそも株主優待がもらえなくなってしまうかもしれません。

節税で得られる金額よりも、長期優待を失うダメージのほうが大きいこともあるため、長期優待を目当てに保有している銘柄は、損出しクロスを避けたほうが良いでしょう。

グループサイト「楽しい株主優待&配当」の関連記事

④ コストが節税額以上かかる場合

損出しクロスでは「現物売り」と「信用買い」の往復取引をおこなうため、売買手数料や信用取引の金利が発生します。もしこれらのコストが、税金の減額分よりも大きくなると、節税どころか損をするかもしれません。

具体例として、松井証券を利用した場合を見てみましょう。

松井証券は「一日合計50万円まで現物取引手数料が無料」ですが、50万円を超える取引になると1回あたり1,100円(税込)の手数料がかかります。損出しクロスでは現物売りと信用買いの往復をおこなうため、少なくとも2回分の手数料が発生します。

| 項目 | 詳細 |

|---|---|

| 今年の利益 | 10万円 |

| 損出しする含み損 | 1万円 |

| 節税効果 | 税金が約2,000円減る(1万円 × 20.315%) |

| 売買コスト | 現物売り1,100円+信用買い1,100円=合計2,200円 |

| 結果 | -200円(実質的に損) |

このように、含み損が小さいケースでは節税効果がわずかしかなく、売買コストで簡単に帳消しになってしまいます。特に松井証券のように「約定ごとに手数料がかかる体系」では、少額の損出しはかえって損失拡大につながるリスクがあります。

損出しクロスをおこなうときは、「節税額と手数料のバランス」を必ず確認し、コスト負けしない証券会社を選ぶことが重要です。

信用取引コストが低い証券会社を選ぶのがおすすめ

損出しクロスのように節税を目的とする場合、コストが安い証券会社を選ぶことが重要です。特に、売買手数料や信用金利の差はそのまま節税効果に影響します。

ここでは、代表的なネット証券5社の信用取引コストを比較するので、ぜひ参考にしてください。

| 証券会社 | 信用取引手数料(税込) | 買建金利 上段:制度 下段:一般 |

|||

|---|---|---|---|---|---|

| ~20万円 | ~50万円 | ~100万円 | ~300万円 | ||

| SBIネオトレード証券 | 無料 | 2.30% | |||

| 2.75% | |||||

| SBI証券 | 無料 | 2.80% | |||

| 2.80% | |||||

| 楽天証券 | 無料 | 2.80% | |||

| 2.80% | |||||

| 松井証券 | 無料 | 無料 | 1,100円 | 3,300円 | 3.10% |

| 4.10% | |||||

| マネックス証券 | 550円 | 550円 | 550円 | 2,750円 | 2.80% |

| 3.47% | |||||

※1 一般信用取引の貸株料は、「無制限(長期)」を利用時の金利です。

※ デイトレ取引の場合は各社とも売買手数料や金利が無料になる場合があります。詳細は各証券会社の公式ページをご確認ください。

SBIネオトレード証券は、信用取引の売買手数料が約定金額にかかわらず完全無料です。さらに買建金利も2.30%と業界最安水準で、楽天証券やSBI証券(いずれも2.80%)に比べても低く抑えられています。

しかも、制度信用取引の金利優遇プログラムもあり、入金・入庫額に応じて最低1.19%まで下がります。&優遇条件を満たすと金利が低いということは、信用建玉を長く持ち続けるようなケースでもコスト負担を最小限にできるということです。

損出しクロスにかかる信用取引手数料をなるべく抑えたい方にとって、有力な選択肢と言えます。

SBIネオトレード証券で損出しクロスをする際の注意点

現物株の取引手数料に目を向けると、SBI証券・楽天証券が完全無料になるのに対し、SBIネオトレード証券は1日の約定代金合計額が100万円以下の場合のみ無料となる点、注意が必要です(定額プランの場合)。

また、SBIネオトレード証券の特定口座では、株を買ったときの手数料も含めて「取得単価」が計算されます。例えば、株価100円の株を買って手数料が無料なら取得単価は100円ですが、手数料が1円でもあれば取得単価は101円です(小数点は切り上げ)。

損出しクロスには制度信用と一般信用、どちらを使うべき?

信用取引には、「制度信用」と「一般信用」の2種類がありますが、損出しクロスには制度信用がおすすめです。

まずは、「制度信用」と「一般信用」の違いを見ていきましょう。

| 項目 | 制度信用取引 | 一般信用取引 |

|---|---|---|

| 対象銘柄 | 証券取引所の指定銘柄のみ | 証券会社が独自に指定した銘柄 |

| 返済期限 | 最長6か月 | 無期限 (証券会社ごと) |

| 金利 | 低め (例:SBIネオトレード 2.3%) |

高め (例:SBIネオトレード 2.75%) |

| 損出しクロスとの相性 | (短期・低コスト向き) |

(長期向け・コスト高) |

損出しクロスは「現物売り+信用買い」を同時に行い、翌営業日に現引きして完結するのが基本です。つまり、数日以上にわたってポジションを持ち越すことは想定していません。

そのため、金利が低い制度信用取引が圧倒的に有利です。 返済期限の6か月はまったく問題にならず、むしろ低コストで節税効果を最大化できます。一方で一般信用は自由度が高いものの、金利が高いため短期の損出しクロスには向いていません。

ただし、一般信用取引しかできない銘柄もあるので、損出しクロスをしたい銘柄によって判断するようにしましょう。

まとめ

損出しクロスは、含み損をうまく使って税金を軽くできる節税テクニックです。ただし、利益が出ていない年やNISA口座で保有している銘柄では効果がないため、使いどころを見極めることが大切です。

短期で終わる取引になるため、制度信用のような金利が低い信用取引を使うとコストを抑えやすくなります。信用取引の手数料が完全無料で、制度信用の金利が業界最安水準のSBIネオトレード証券は、有力な選択肢のひとつです。

ムダなコストを減らしながら、うまく節税につなげていきましょう。

この記事を見た人は、こちらも読んでいます