- ホーム

- 株式投資関連のコラム

- 株式用語

- 劣後ローンとは?わかりやすく解説します

劣後ローンとは?わかりやすく解説します

劣後ローンとは、普通の借金よりも返済順位が低い借金です。「ローン」という名前が付いていますが、実態としては「純資産」に近い性質を持っています。

2021年2月現在、新型コロナウイルスの影響でANAホールディングス(9202)をはじめとする企業が、劣後ローンでの資金調達を発表しました。テレビや新聞などで報道されたため、「劣後ローン」に聞き覚えがある方が多いかもしれません。

このコラムでは、劣後ローンの意味や株価への影響、メリットなどを株初心者向けにわかりやすく解説しています。

劣後ローンとは?

劣後ローンとは、普通の借金(有利子負債)よりも、返済順位が低い借金です。会社にとっては、万が一倒産した場合でも、普通の借金を返済し終わったあとに資産が残らなければ、劣後ローンは返済の必要がありません。そのため、純資産に近いと言えるでしょう。

このため、劣後ローンは会社にとって都合のよい借金です。しかし、返済順位の低さと引き換えに、劣後ローンを貸してくれた銀行などに、高い金利を支払わなければいけません。

株価への影響

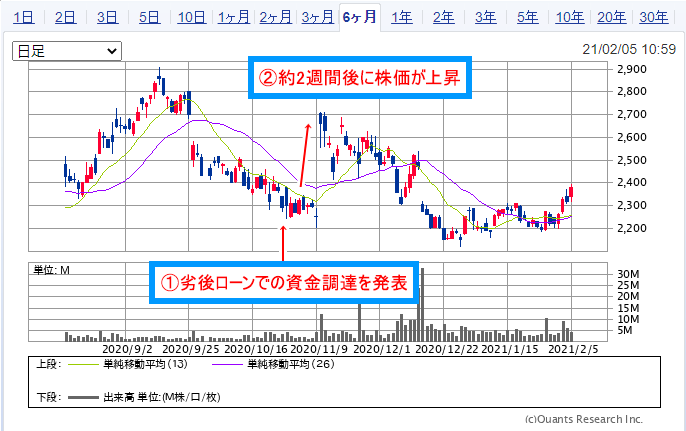

劣後ローンを発表すると、2~3週間後に株価が上がる傾向にあります。100%上がるとは言い切れませんが、以下の点が投資家に好感されるようです。

- 財務健全性が高くなる

- 金融機関からの融資が受けやすくなる

- 倒産リスクが小さくなる

株価が上昇するまでに時間がかかるのは、投資家たちが会社の価値を評価するのに時間がかかるからです。実は、劣後ローンの内容や使い道次第で、会社の価値が変わります。そのため、株価が上昇するまでにタイムラグが発生するのです。

実際に、2020年10月27日に劣後ローンでの資金調達を発表したANAホールディングス(9202)は、劣後ローンでの資金調達についての報道から約2週間後に株価が上昇しました。

劣後ローンで資金調達するメリット

会社が劣後ローンで資金調達する場合、次の3つのメリットがあります。

- 株式の希薄化を抑えられる

- 財務健全性が高くなる

- 金融機関からの融資を受けやすくなる

それぞれ見ていきましょう。

株式の希薄化を抑えられる

劣後ローンによる資金調達は、公募増資や第三者割当増資などと違い、新株を発行するわけではありません。劣後ローンで資金調達したからと言って、その前後で発行済株式数は変わらないので、株式の希薄化が起きないのです。

株主にとっては、株式の希薄化はマイナス要因です。発行済株式数が増えると、会社が稼いだ利益を発行済株式数で割った「EPS(1株あたり純利益)」が小さくなるので、株価が下がるからです。この点で、公募増資と同じような効果を得ながら、株式の希薄化を抑えられる劣後ローンは、会社と株主の両方にメリットがあります。

財務健全性が高くなる

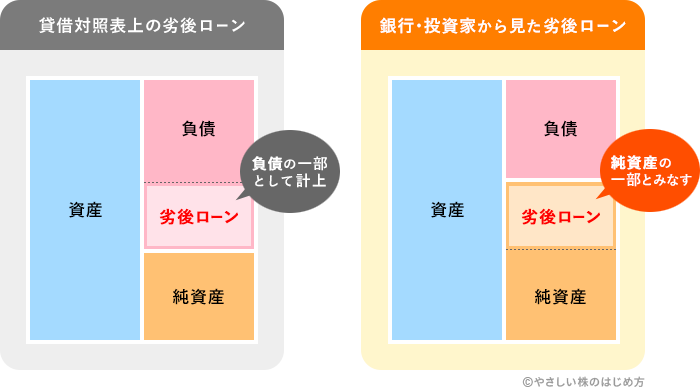

劣後ローンは「有利子負債」なので、貸借対照表では「負債の部」に計上されます(下図の左側)。しかし、返済順位が低く、数年~数十年先に一括で返済する仕組みなので、銀行などは資本金と同じ純資産とみなすのです(下図の右側)。つまり、銀行から見れば、劣後ローンを調達した会社は、自己資本比率が高く、財務健全性が高い会社となります。

融資を受けやすくなる

融資を受けやすくなる理由は、銀行などの金融機関が「貸し出した劣後ローンを回収したい」と思うからです。劣後ローンは純資産に近い性質を持っており、返済の優先順位が低いローンです。つまり、会社が経営破綻した場合には、劣後ローンとして貸し出した資金が回収できない可能性が高まります。

銀行にとっては、劣後ローンを貸し出した会社に倒産されては困るわけです。そのため、経営が苦しくなった時には、倒産しないように、積極的に融資してくれます。

劣後ローンで資金調達するデメリット

劣後ローンのデメリットは、金利の高さです。劣後ローンは、返済順位を低くして「純資産」として扱えるようにした代わりに、貸し手である銀行などに対して高い金利を支払います。設定される金利は条件によって変化しますが、3~6%程度となるようです。普通の有利子負債が1%程度と考えると、かなり高い水準なのがわかりますね。

劣後ローンの調達事例

最後に、劣後ローンで資金調達した事例を紹介します。登場企業は、ANAホールディングス(9202)です。

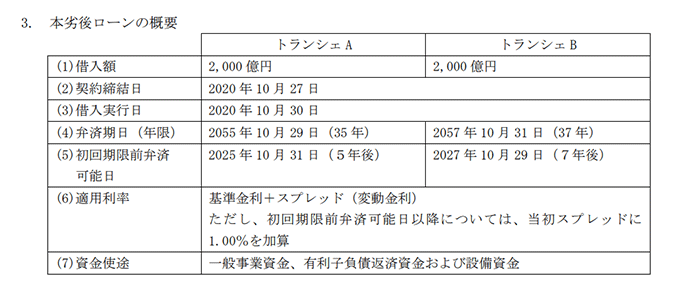

2020年10月27日、ANAホールディングスが劣後ローンでの資金調達を発表しました。調達額は4,000億円で、メガバンク3行に日本政策投資銀行も加わった、大型の融資です。

(出典:ANAホールディングス 劣後特約付シンジケートローンによる資金調達に関するお知らせ)

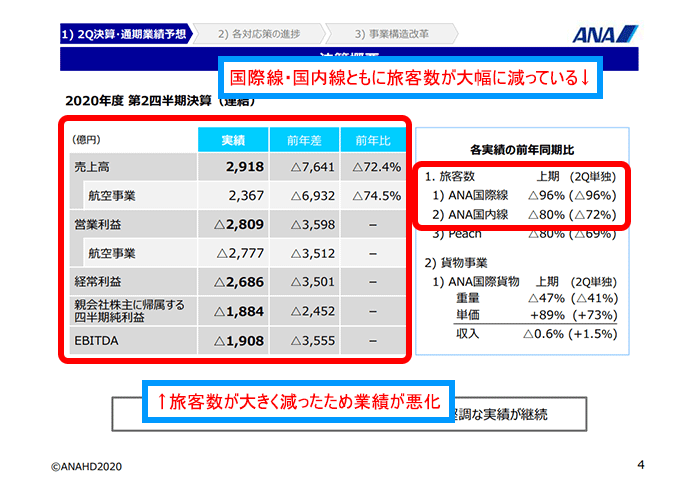

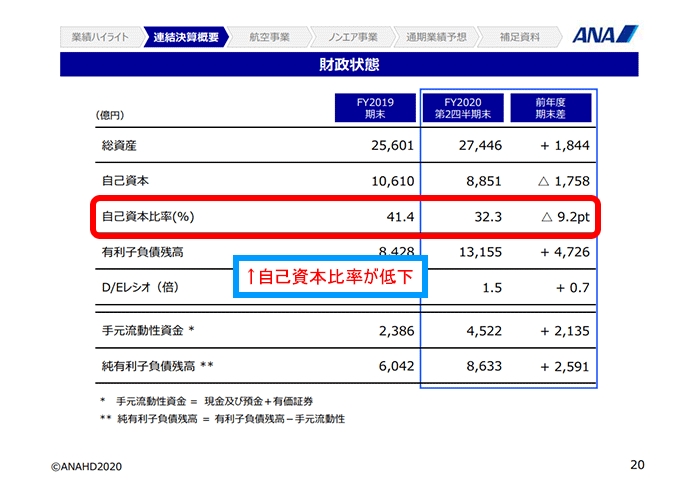

この資金調達の目的は、財務健全性の向上と成長投資です。この記事を書いている2021年2月4日時点、新型コロナウイルスの感染拡大が止まらず、航空機の利用率が大幅に低下しています。下の画像に載っている旅客数を見ると、「ANA国際線」は-96%、「ANA国内線」は-80%と、利用客が大幅に減っていますね。

(出典:ANAホールディングス 2021年3月期第2四半期決算)

航空ビジネスは「稼働率を高める」必要があります。しかし、コロナ禍で旅客数が減り、売上高が大きく減っているため、費用を回収できていません。当然、業績は減収・赤字となっています。

また、赤字になると純資産が減ります。自己資本比率が下がり、財務健全性が悪化しました。そのため、純資産に近い性質を持つ劣後ローンで資金調達し、財務健全性を高めようとしたのです。なお、調達した資金は、中型機の購入や利便性・安全性を高めるためのシステム投資に充てる予定となっています。

(出典:ANAホールディングス 2021年3月期第2四半期決算)

まとめ

劣後ローンの意味や株価への影響、会社にとってのメリット・デメリット、劣後ローンでの資金調達事例を紹介しました。コロナ禍で、大企業はもちろん中小企業も、劣後ローンによる資金調達が増えています。

“劣後ローンは「純資産」に近い性質を持っており、財務健全性が高まる”が、劣後ローンで最も大切なポイントです。最低限、このポイントだけは頭の中に入れておきたいですね。

この記事を見た人は、こちらも読んでいます