- ホーム

- 株式投資関連のコラム

- 株式用語

- 純資産とは?わかりやすく解説します

純資産とは?わかりやすく解説します

純資産とは、“株主の資産”を指します。株主が会社に出資したお金である「資本金」や、企業が稼いだ利益の蓄積を表す「利益剰余金」などが、純資産の主な中身です。

このページでは、純資産の概要や中身、業種による傾向を紹介します。初心者の方は、2.純資産の中身は?まで理解できれば十分です。

純資産とは?わかりやすく解説します

純資産とは、名前に「純」と付いているように、「会社の純粋な資産」です。純粋な資産が何かというと、会社が持っている資産(現金や建物など全部)から、会社が抱えている借金を差し引いたものです。“正味の資産”や“ネットの資産”の意味だと考えておけば良いでしょう。

会社の持ち主は株主なので、会社の純粋な資産は「株主の資産」となります。純資産の中には、「資本金」と呼ばれる会社設立時に株主から集めたお金が入っているので、株主の資産であることは理解できますね。

また、純資産は負債と違って返済の必要がありません。銀行からの借金(有利子負債)のように、「いますぐ全額返してください」と言われるリスクはゼロです。そのため、財務分析のときは純資産の割合が高いほど財務健全性が高いと考えます。具体的な分析方法は、3.純資産を使った分析で説明しています。

純資産の中身は?

純資産の中身は、大きく下の4つに分類できます。それぞれ、何を指しているのか見ていきましょう。

- 資本金

- 資本剰余金

- 利益剰余金

- その他

資本金

会社を作るときに、株主が出資したお金です。そのため、資本金は年によって金額が変わるわけではなく、基本的に一定です。ただし、追加で資金を集めなければならなくなった場合には、資本金が増えます。

資本剰余金

会社を設立するときに株主から集めた出資金のうち、資本金にならなかったものです。実は、法律によって出資額の半分が資本金に、残りの半分が資本剰余金に振り分けると決まっています。

利益剰余金

会社が毎年生み出す純利益の蓄積額です。資本金や資本剰余金とは違い、利益剰余金は毎年変化します。経営が上手く行っている会社は、毎年純利益が積み上がっていくので、利益剰余金が増えていきます。優良企業を見つけるときは、利益剰余金が増えているかをチェックしましょう。

利益剰余金の概要や分析に役立てる方法は、利益剰余金(りえきじょうよきん)とは?で紹介しています。

ポイント!

利益剰余金は「内部留保」とみなされます。内部留保と聞くと、会社の中に積み上がった「現金」のイメージがありますよね。実際は、現金の姿で残っているわけではなく、在庫や建物などに形を変えている場合がほとんどです。そのため、利益剰余金が多いからといって、必ずしも配当を増やしたり、自社株買いをしたりできるわけではありません。

利益剰余金を切り崩して株主に還元しようとすると、会社が持っている資産を売って現金にしなければならず、事業が運営できなくなります。株主還元できる会社は、利益剰余金ではなく現金が有り余っている会社です。

その他純資産に含まれる勘定科目

また、純資産には新株予約権や非支配株主持分、自己株式といったものも含まれます。少しマニアックな部分なので、別の機会に改めて紹介します。

純資産がマイナスの状態(債務超過)

会社を調べていると、純資産がマイナスの会社に出会うときがありますよね。この“純資産がマイナスの状態”を「債務超過(さいむちょうか)」と言います。債務超過となっている会社の純資産は、下のように表示されます。

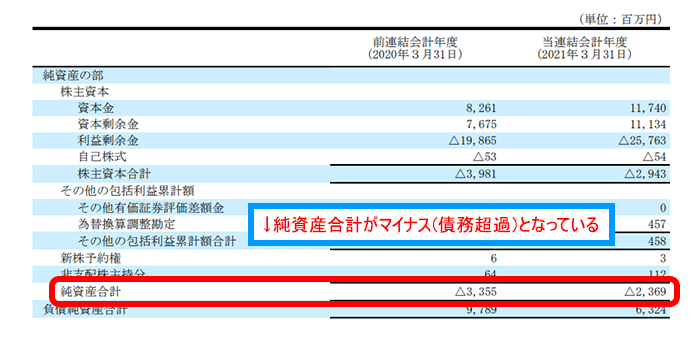

<オンキヨーホームエンターテイメント(6628)の純資産>

(出典:オンキヨーホームエンターテイメント 2021年3月期決算短信[PDF])

上の貸借対照表は、2年連続で債務超過となったオンキヨーホームエンターテイメント(6628)です。オンキヨーホームエンターテイメント(以下、オンキヨー)は、ミニコンポやホームシアター、スピーカーなどを製造する会社です。スマートフォンの普及が原因で音響機器が売れなくなってしまい、赤字(純損失)が続いていました。

続いて、赤字が続くと債務超過になる理由を説明します。先ほど、2-3.利益剰余金の部分で、利益剰余金は会社が毎年生み出す純利益の蓄積額とお伝えしました。赤字の場合はその逆で、赤字額が利益剰余金からマイナスされてしまいます。オンキヨーの例を使って確認しましょう。

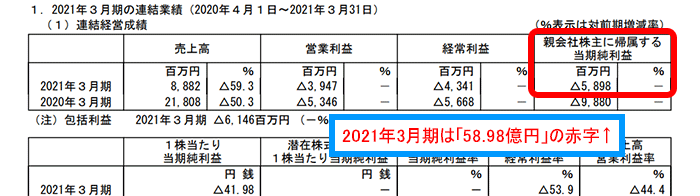

<オンキヨーホームエンターテイメント(6628)の純損失>

(出典:オンキヨーホームエンターテイメント 2021年3月期決算短信[PDF])

まずは、オンキヨーの2021年3月期の赤字から確認します。決算短信によると、2021年3月期に58.98億円の純損失が発生しているのがわかりました。ここで、貸借対照表の利益剰余金に注目しましょう。

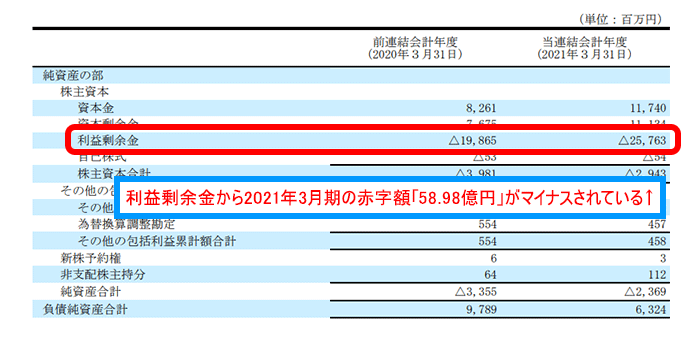

<オンキヨーホームエンターテイメント(6628)の貸借対照表>

(出典:オンキヨーホームエンターテイメント 2021年3月期決算短信[PDF])

2020年3月期の利益剰余金は「△198.65億円」で、2021年3月期は「△257.63億円」と表示されています。この差額を計算すると…

計算式

△257.63億円-△198.65億円=△58.98億円

2021年3月期の純損失額58.98億円と一致します。以上から、赤字になると利益剰余金が減っていくのを理解していただけたのではないでしょうか。そして、赤字が続くようになると、どんどん利益剰余金が減っていきます。赤字の合計額が純資産の額を超えてしまうと、純資産がマイナスとなる債務超過に陥ってしまうのです。

なお、東京証券取引所では、2年連続して債務超過となった場合は上場廃止となります。2020年3月期、2021年3月期の両方とも債務超過となったオンキヨーは監理銘柄に指定されており、2021年8月1日に上場廃止されます。

純資産がマイナスの「債務超過」となっている場合は、会社の経営がうまく行っていない可能性が高いです。このような会社には投資しないようにしましょう。

ポイント!

債務超過は、基本的に会社の経営状況が悪化していることを意味します。このような会社は、経営を続けられず倒産のリスクが高まっているので、東京証券取引所では2年連続で債務超過になった場合に上場廃止となります。つまり、日本においては債務超過は許されません。

しかし、アメリカでは債務超過が許されており、実際に債務超過になっている会社が多く存在しています。例えば、マクドナルドやスターバックス、ボーイングなど、世界的に有名な企業が債務超過になっているのです。

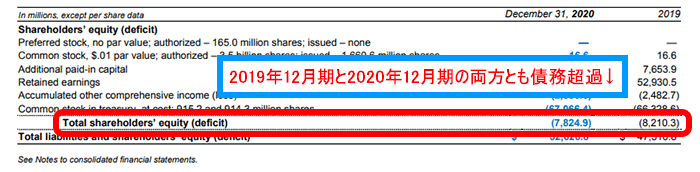

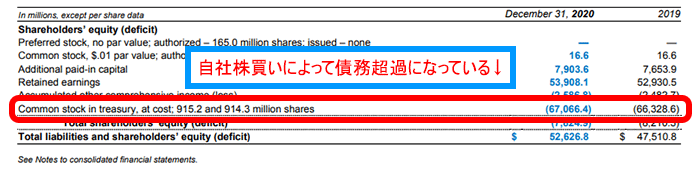

<マクドナルド(MCD)の貸借対照表>

(出典:マクドナルド 2020年12月期Form10-K[PDF])

マクドナルドの場合、2020年12月期は78億ドルの債務超過となっています。この数字だけを見ると、経営状況がかなり悪いような印象を受けますが、実は違います。それでは、どうしてマクドナルドは債務超過となっているのでしょうか。純資産の中で最もマイナス額の大きな項目を探してみましょう。

<マクドナルド(MCD)の貸借対照表>

(出典:マクドナルド 2020年12月期Form10-K[PDF])

「Common stock in treasury, at cost; 915.2 and 914.3 million shares」のマイナス額がかなり大きくなっているのがわかりますね。これは日本語訳すると「自社株買い」となります。つまり、マクドナルドは株主還元のため自社株買いをし続けた結果、債務超過になってしまったのです。

このように、債務超過でも許されるケースがあります。日本企業の場合は、2年連続で債務超過になると上場廃止となってしまうので、自社株買いによる債務超過はありません。海外の会社を分析する際、債務超過になっていたら自社株買いを疑ってみましょう。

※今回紹介したマクドナルドについて、財務分析をおこないました。【米国株】マクドナルド(MCD)で詳しく解説しています。

純資産を使った分析

純資産を使った分析方法には、次の2つがあります。

それぞれ説明します。

自己資本比率を使って財務健全性を分析

自己資本比率を使うと、その会社の財務健全性がわかります。自己資本比率40%以上※1が、財務健全性が高い会社の目安です。自己資本比率の計算式は下のとおりです。

※1 基本的には「自己資本比率40%以上」が、財務健全性が高い会社を見分ける目安となります。ただし、業種によっては自己資本比率が低くなってしまうので、あくまで目安として活用してください。業種による違いは、4.業種による傾向で説明しています。

計算式

自己資本比率=自己資本÷総資本×100

計算式の中には「純資産」が出てこないので、不思議に思う方がいらっしゃるかもしれません。実は、計算式の中の自己資本は、純資産とほぼ同じ意味で使われています。厳密には、純資産と自己資本は中身に違いがあるのですが、純資産と自己資本のどちらも金額に大きな差はないので、「純資産=自己資本」と理解しておいて問題ありません。

自己資本比率は自分で計算しても良いのですが、証券会社のツールを使って確認するのがおすすめです。最もおすすめのツールは、マネックス証券の銘柄スカウターで、各銘柄の自己資本比率をチェックできます。自己資本比率の詳しい説明、銘柄スカウターを使った調べ方は、自己資本比率とは?で説明しています。

要点やポイントを伝えるとき

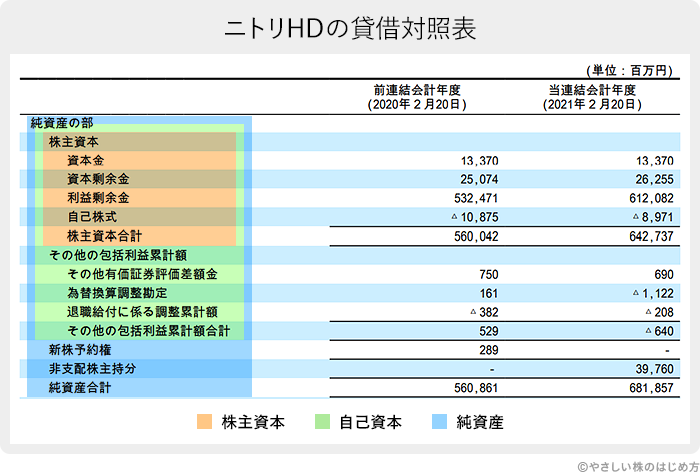

純資産と自己資本、株主資本はどう違うのか、かんたんに補足します。下の図をご覧ください。

(出典:ニトリホールディングス 2021年2月期有価証券報告書)

上はニトリホールディングス(9843)の貸借対照表です。実際の貸借対照表を使って、株主資本と自己資本、純資産の場所を示しています。3つとも同じ意味で使われるケースが多いのですが、厳密には示す範囲が違います。表に整理すると、下のようになります。

| 名前 | 含まれる勘定科目 |

|---|---|

| 株主資本 | 資本金、資本剰余金、利益剰余金、自己株式 |

| 自己資本 | 株主資本、その他包括利益累計額(有価証券の含み益など) |

| 純資産 | 自己資本、新株予約権、非支配株主持分 |

上の違いが頭の中に入っているのが望ましいです。ただし、株主資本と自己資本、純資産の違いをかんぺきに説明できるからといって、株式投資で大きなリターンを上げられるわけではありません。そして、銘柄選びで使う自己資本比率は、証券会社や会社四季報が計算済みの数値を公表してくれているので、わざわざ自分で計算する機会はほぼありません。「株主資本と自己資本、純資産は厳密には異なる」と理解できていれば十分でしょう。

純資産を時系列で追って事業の安定性を分析

純資産を使って事業の安定性を調べる場合は、純資産が右肩上がりで増えているかに注目します。理由は、純資産が右肩上がりで増えていれば、中に含まれる利益剰余金が増えていると考えられるからです。利益剰余金とは、会社が稼いだ利益の累計額でした。つまり、利益剰余金が右肩上がりで増えていれば、会社が毎年安定して利益を稼げているわけです。

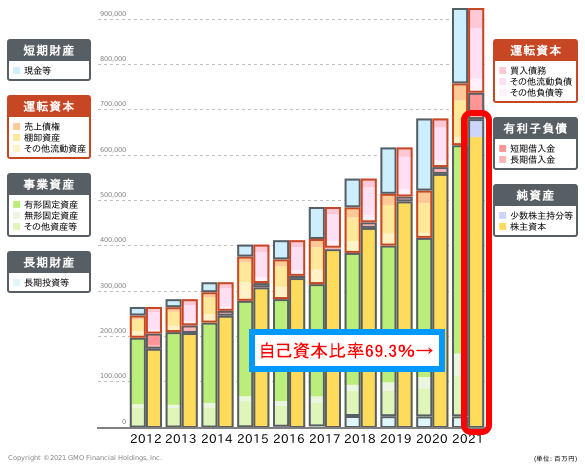

例えば、ニトリホールディングス(9843)は、34期連続で増収増益を続けている超優良企業です。赤枠で囲んだ、右下の黄色の箱に注目してください。こちらが利益剰余金を含む純資産の金額で、右肩上がりに増えているのがわかりますね。

このように、純資産を時系列で並べて、右肩上がりで増えているかを確認すれば、優良企業を見分けられます。

業種による傾向

純資産も、流動資産や固定資産のように“業種”による傾向があります。先ほど、純資産を使った財務健全性分析で「自己資本比率40%」が目安だとお伝えしました。しかし、業種によって純資産の割合が大きくなりやすいものと、小さくなりやすいものがあります。自己資本比率を使う際は、その会社がどの業種に属しているかを把握してから使わなければいけません。

それでは、純資産の割合が大きくなりやすい業種と小さいくなりやすい業種に分けて、実際の会社を例に説明していきます。

純資産の割合が大きくなりやすい業種

IT企業や通信会社などは、純資産の割合が大きくなりやすい業種です。その理由を表にまとめました。

| 業種 | 理由 |

|---|---|

| IT企業 | 工場や店舗などの大掛かりな設備投資がいらないため利益が出やすい 工場や店舗を作るための借金が必要ないため、相対的に純資産の割合が高くなる |

| 通信会社 | 通信会社は利益率が高いビジネスであり、歴史が長い企業が多く、純資産に過去の利益がたくさん蓄えられている |

それでは、会社の事例を見てみましょう。自己資本比率は、会社の有価証券報告書を見れば調べられます。しかし、文字と数字だけの財務諸表は、少しハードルが高いですよね。そのため、GMOクリック証券の財務分析ツールを使うのがおすすめです。今回は、財務分析ツールを使って自己資本比率を見ていきます。

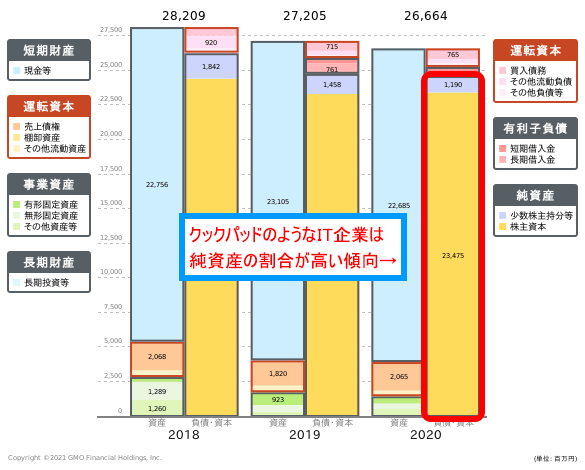

クックパッド(2193)は、料理レシピサイトで最大手の会社です。みなさんも一度はクックパッドを使って、料理をした経験があるのではないのでしょうか。クックパッドのビジネスは、ユーザーが投稿した大量のレシピをインターネットで公開し、広告収入や課金収入を得ることです。

つまり、クックパッドは店舗や工場といった資産が必要ないのです。事業を運営するには、パソコンと人がいれば十分なので、会社を大きくするための投資は、製造業などと比べると少ないです。そのため、利益剰余金が貯まりやすく、純資産の割合が非常に高い構造となっています。

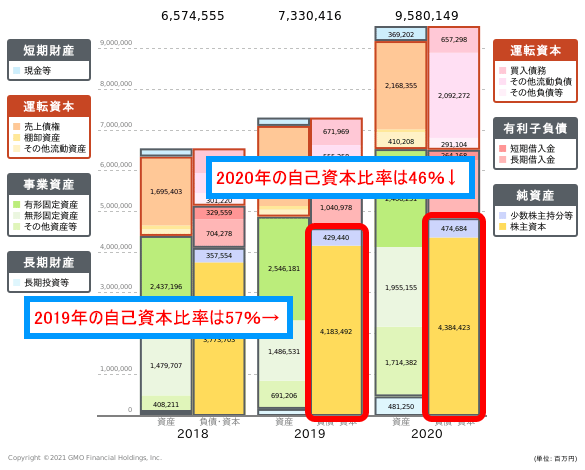

続いて、通信会社大手のKDDI(9433)の貸借対照表です。通信会社は、インターネットや電話回線などを日本中に張り巡らせており、固定資産などの設備がお金を生むビジネスです。通信設備を作るには巨額の投資が必要なので、新規参入が起きづらく、KDDIやNTT、ソフトバンクの3社で市場シェアの9割を確保しています。

このように、数社で市場シェアの大半を確保した状態を「寡占(かせん)」と言います。寡占になっていると、価格競争が起きにくいため、高い利益率を確保できます(KDDIの2021年3月期の営業利益率は19.5%)。収益性が高いと、純資産の中にある利益剰余金がどんどん増えていくので、自己資本比率は40%以上とかなり財務健全性が高くなっているのです。

なお、自己資本比率は2019年の57%から2020年には46%まで低下しています。この理由は、auじぶん銀行を連結子会社化し、auじぶん銀行の預金が負債として計上されたからです。

このほかにも、無借金経営の企業や利益率が高い企業は、純資産の割合が高くなる傾向があります。

例えば、家具の製造販売をおこなっているニトリホールディングス(9843)は、2021年2月期決算で営業利益率19.2%、34期連続増収増益の超優良企業です。そのため、毎年多くの純利益が利益剰余金として積み上がっており、純資産は右肩上がりで増えています。さらに、2021年2月期の自己資本比率は69.3%と、かなり財務健全性が高い会社です。

純資産の割合が小さくなりやすい業種

不動産会社や金融機関は、純資産の割合が小さくなりやすい業種です。その理由を表にまとめました。

| 業種 | 理由 |

|---|---|

| 不動産会社 | 販売用の不動産を仕入れるときに、多額の借金が必要になるため |

| 金融機関 | 顧客の銀行預金が負債として計上されるため |

それでは、会社の事例を見ていきましょう。

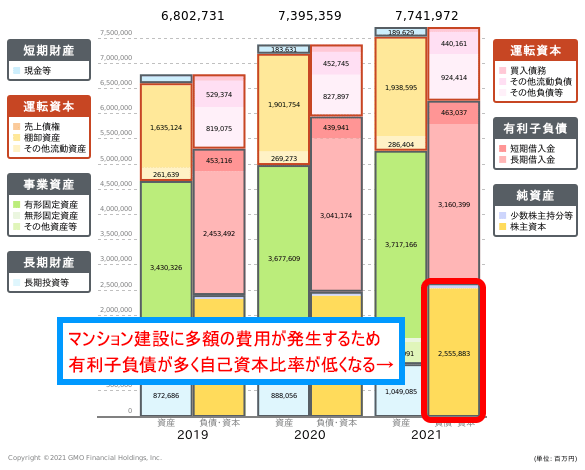

三井不動産(8801)は、マンション販売で有名な会社です。自社でマンションを建設して販売するビジネスなので、マンション建設の資金を集めなければいけません。基本的にその資金は銀行からの借金でまかなうため、有利子負債が多くなり、自己資本比率は低くなります。

ちなみに、2021年3月期の自己資本比率は33.0%です。3.純資産を使って財務健全性を分析するで説明したように、自己資本比率40%以上なければ財務健全性が高いとは言えないのでした。三井不動産はこの水準を下回っているので、財務健全性が低く見えます。本当にそうなのでしょうか。

その答えは「ノー」です。理由は次の2つです。

- 自己資本比率が低くなるのは、ビジネスモデル上仕方がない

- 三井不動産のような大企業であれば、銀行から「いますぐ借金を返済しなさい」と言われるリスクは小さい

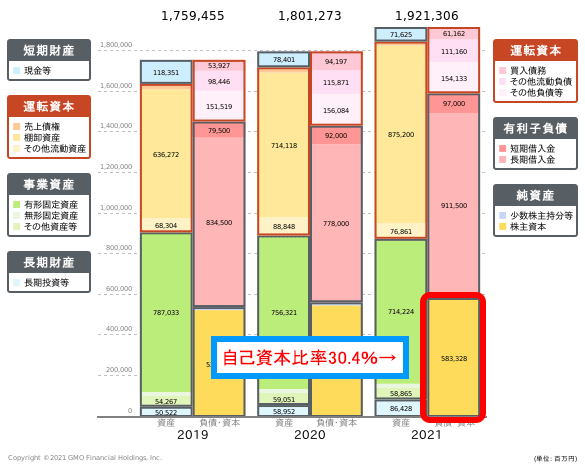

1つ目の「ビジネスモデル上仕方がない」について説明します。三井不動産は、マンションを販売するビジネスをしているのでした。マンションを販売するためには、自分たちで建設しなければならず、そのために銀行からたくさん借金します。不動産販売の会社ならどこも同じです。例えば、マンション販売の野村不動産ホールディングス(3231)の貸借対照表を見ると、自己資本比率は30.4%と低くなっています。

つまり、同じビジネスを展開している会社はどこも同じような財務内容になっているため、数字だけを見て「財務健全性が低い」と考えてしまうと、判断を間違えてしまいます。自己資本比率を使って財務健全性を調べるときは、競合企業と比べて判断しましょう。

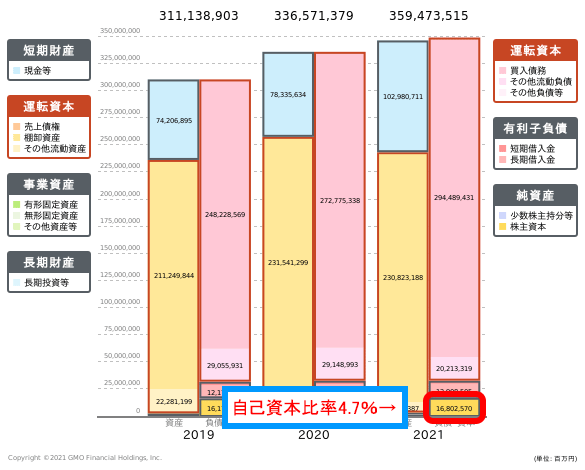

続いて、銀行業の三菱UFJフィナンシャル・グループ(8306)です。2021年3月期の自己資本比率は4.7%となっており、数字だけ見るとかなり安全性の低い会社に見えます。自己資本比率が低い理由は、顧客の預金が負債として計上されるためです。預金が増えれば増えるほど、負債の割合が高くなるので、相対的に純資産が小さく見えてしまうのです。

つまり、銀行業は自己資本比率が低くて当たり前です。先ほどの三井不動産と同じで、自己資本比率が低いからと言って、必ずしも財務健全性が悪いわけではありません。自己資本比率を使うときは、その会社のビジネスを把握し、競合と比較して使う必要があります。

以上、GMOクリック証券の財務分析ツールを使って、業種ごとの傾向を紹介しました。業種によって自己資本比率に違いがあるので、「自己資本比率40%」だけを目安に考えるのではなく、同業他社との比較が大切です。なお、財務分析ツールはGMOクリック証券に口座開設するだけで誰でも無料で使えます。口座開設の手順は、「GMOクリック証券の口座開設ガイド」で説明しています。

まとめ

純資産は、株主の資産であり、会社が稼いだ利益の積み重ねでもあります。純資産に注目して分析する場合は、以下の2点に注目しましょう。

- 自己資本比率が同業他社と比べて高い

- 純資産が右肩上がりで増加している

この条件に当てはまる会社を見つけられたら、財務健全性が高く、毎年確実に利益を出せている優良企業の可能性が高いです。純資産を投資に上手く活用して、優良企業に投資していきたいですね。

この記事を見た人は、こちらも読んでいます