- ホーム

- 株式投資関連のコラム

- 株式用語

- 流動資産とは?わかりやすく解説します

流動資産とは?わかりやすく解説します

流動資産とは、“すぐに現金化できる資産”を指します。ここでいう「すぐに」とは、「1年以内」のことです。流動資産の主な中身には、現金及び預金、受取手形及び売掛金、棚卸資産などがあります。

このページでは、流動資産の概要や中身、業種による傾向を紹介します。初心者の方は、2.流動資産の中身は?まで理解できれば十分です。

流動資産とは?わかりやすく解説します

流動資産とは、“すぐに現金化できる資産”です。冒頭でも説明したとおり、この場合の「すぐに」は「1年以内に」の意味となります。固定資産は「1年以上使う資産」なので、その反対ですね。流動資産の主な中身には、現金及び預金、受取手形及び売掛金、棚卸資産があります。それぞれどんな性質があるか、2.流動資産の中身は?で説明します。

流動資産の中身は?

流動資産を大まかに4つに分類すると、下のようになります。

現金及び預金

現金や銀行に預けてある預金です。

受取手形及び売掛金

受取手形と売掛金は、どちらも「後日、販売した代金を受け取る権利」です。会社が取引先に商品を販売するとき、基本的に現金のやり取りはおこないません。そのため、取引先から後日代金を受け取る権利を手に入れるのです。

ここまで読むと、受取手形と売掛金をわざわざ区別している点に疑問を感じる方が多いのではないでしょうか?どちらも代金を受け取る権利ではあるのですが、明確な違いが存在します。下の表を見てください。

| 受取手形 | 売掛金 | |

|---|---|---|

| 誰から代金を受け取るか? | 銀行 | 取引先 |

受取手形と売掛金は、誰から代金を受け取るかが違います。第三者である銀行を経由するかどうかで、受取手形と売掛金を使い分けているのです。この点で、銀行から代金を受け取れる受取手形のほうが、確実に代金回収ができる手段だと言えます。

なお、販売代金の回収は、通常取引をした日の1~2か月後におこなわれます。つまり、受取手形と売掛金は「1~2か月後には現金化できる権利」となるので、流動資産に分類されるのです。

会社によっては、受取手形と売掛金をまとめて「売上債権」と書く場合があります。決算書を開いて「売上債権」と書かれていた場合は、受取手形と売掛金を合わせたものと同じなので、ぜひ覚えておいてください。売掛金を使った分析方法などは、「売掛金(うりかけきん)とは?」で詳しく説明しています。

棚卸資産

棚卸資産とは、いわゆる“在庫”です。在庫といっても、ビジネスによって中身が変わってきます。例として、小売業と製造業での「在庫」にはどのようなものがあるか、表にまとめてみました。

| 業種 | 棚卸資産(在庫)の中身 |

|---|---|

| 小売業 | 商品 |

| 製造業 | 商品及び製品(完成品)、仕掛品、原材料 |

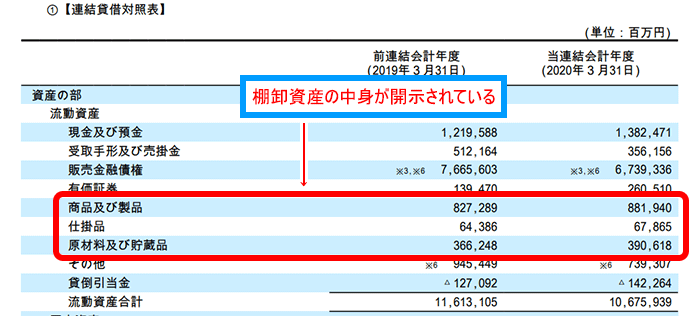

特に製造業の場合は、棚卸資産の内訳が開示されています。例として、日産自動車(7201)の貸借対照表を紹介します。

以上、棚卸資産の概要説明でした。棚卸資産を使った分析方法などは、「棚卸資産(たなおろししさん)とは?」で詳しく説明しています。

その他の流動資産

これまで紹介した資産以外に、有価証券も流動資産に含まれます。有価証券とは、株式や国債、社債、投資信託などです。会社も有価証券へ投資する場合があり、その場合は条件によって流動資産と固定資産に分けて計上しなければなりません。有価証券を資産に計上するときのルールは、下の表のようになっています。

| 計上場所 | 中身 |

|---|---|

| 流動資産の「有価証券」 | 売買目的有価証券※1、満期保有目的債券のうち1年以内に満期を迎える債券 |

| 固定資産の「投資その他の資産」 | 満期保有目的債券、子会社・関係会社株式、その他の有価証券 |

※1 売買目的有価証券とは、価格の変動によって利益を得ようと考えて投資した有価証券です。値上がり益を得る目的で持っているものだと考えておけば良いでしょう。

流動資産に含まれる有価証券は、値上がり益を得る目的で投資している有価証券(売買目的有価証券)と、満期まで1年を切っている有価証券(満期保有目的債券のうち1年以内に満期を迎える債券)が含まれます。これらは、売掛金や棚卸資産と比べると、それほど重要性は高くありません。このような資産が計上される場合があるのだ、と理解しておけば十分です。

流動資産と当座資産の違い

流動資産とよく似たものに、「当座資産」があります。当座資産とは、流動資産のうち現金や短期間で現金化できる資産を指します。具体的にそれぞれの中身を見てみましょう。下の表をご覧ください。

| 中身 | |

|---|---|

| 流動資産 | 現金及び預金、受取手形及び売掛金、有価証券、棚卸資産、その他の資産 |

| 当座資産 | 現金及び預金、受取手形及び売掛金、有価証券 |

流動資産と当座資産は、棚卸資産とその他の資産が含まれるかどうかが違います。これらは流動資産に含まれている以上、1年以内に現金化できると資産です。しかし、棚卸資産は販売活動をしない限り現金にならないので、現金や売掛金とは違って現金化までのスピードが遅いのです。

以上の理由から、当座資産には現金化までのスピードが早い「現金及び預金」、「受取手形及び売掛金」、「有価証券」が含まれます。

流動資産を使った分析

流動資産を使った分析指標として、流動比率があります。流動比率を使うと、その会社の財務健全性がわかります。流動比率100%以上が、財務健全性が高い会社の目安です。流動比率の計算式は下のとおりです。

計算式

流動比率=流動資産÷流動負債×100

流動比率が100%以上の場合、流動負債よりも流動資産が多い状態となります。流動負債は1年以内に返済期限がやってくる負債であり、流動資産は1年以内に現金化できる資産です。流動比率100%以上であれば、1年以内に返済期限がくる負債の全額を流動資産でカバーできるので、資金繰りが苦しくないと判断できます。

もし仮に、流動比率が100%以下の場合、流動負債よりも流動資産が少ない状態です。万が一、銀行などから流動負債に計上されている借金を返すように言われた場合、すぐに現金化できる流動資産だけでカバーできないので、倒産してしまうかもしれません。

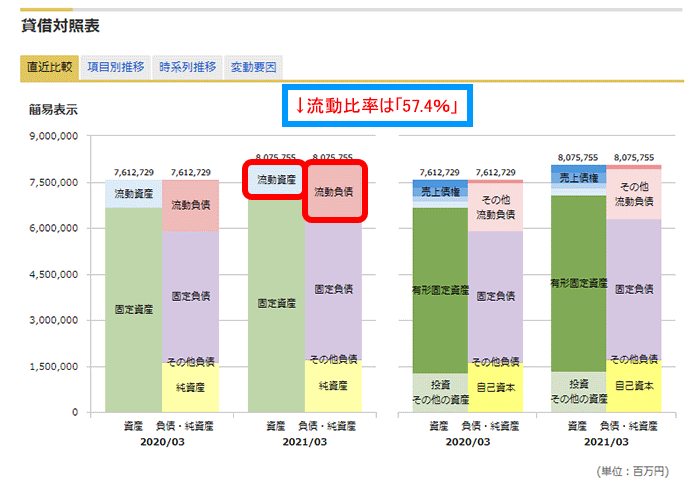

以上の理由から、流動比率は100%以上が望ましいと言われているのです。ただし、ここまでの説明は、あくまで教科書どおりの説明でしかありません。流動比率を使う際は、単純に数字を計算するだけでなく、中身にも目を向ける必要があります。例として、関西電力(9503)の流動比率を計算してみましょう。

関西電力の流動比率は57.4%と計算できました。先ほど、流動比率は100%以下だと財務健全性が低いとお伝えしましたね。つまり、数字だけを見ていると、関西電力は倒産リスクが高い会社となってしまいます。さらに、右側の貸借対照表を確認すると、流動資産の中で一番多いのは売上債権です。売上債権は回収までに時間がかかるので、財務健全性はさらに低いように見えます。電力会社はかなり堅いビジネスのはずなのに、おかしいですよね。

会社のビジネスの安定性と、流動比率から見えてくる安定性にギャップがあるのは、流動比率でわかることには限界があるからです。関西電力は、流動比率の観点において財務健全性が低く見えますが、人が生きていくためには電気が必要なので、ほぼ確実に毎月の電力代(売上債権となっているもの)を回収できます。つまり、流動比率が低くても、財務健全性には問題がない会社なのです。

以上、関西電力の事例を使って流動比率の注意点を説明しました。流動比率を使う際は、事業の特徴や売上債権の回収もセットで考える必要があります。

業種による傾向

流動資産も、固定資産や純資産と同じように“業種”による傾向があります。流動資産の割合が大きくなりやすい業種と小さくなりやすい業種に分けて、実際の会社を例に説明していきます。

流動資産の割合が大きくなりやすい業種

IT企業や卸売業などは、流動資産の割合が大きくなりやすい業種です。その理由を表にまとめました。

| 業種 | 理由 |

|---|---|

| IT企業 | 工場や店舗を持たず、現金が溜まりやすいため |

| 卸売業 | 卸売先に対する売掛金や、卸売する商品を大量に持っているため |

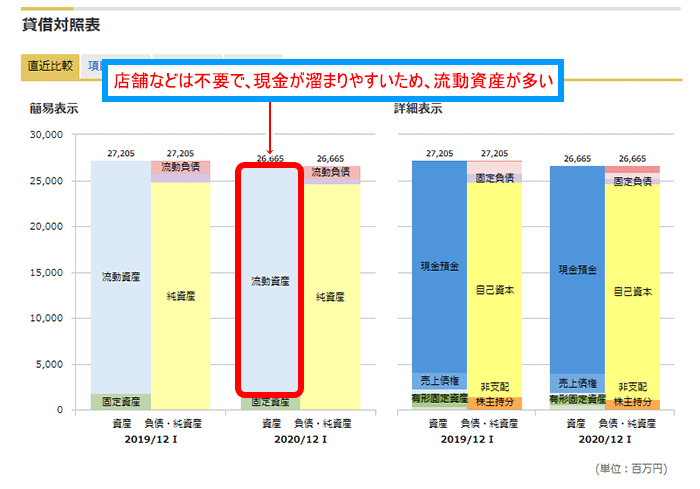

それでは、会社の事例を見てみましょう。料理レシピサイトを運営するクックパッド(2193)を紹介します。

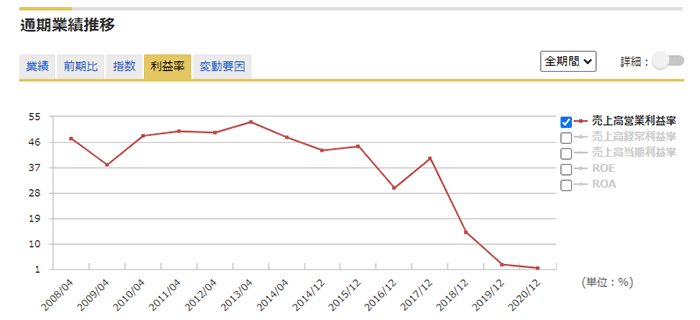

クックパッドのようなWebサービスは、工場や店舗といった資産は不要です。そのため、固定資産が少なく流動資産が多くなります。また、Webサービスの運営に必要な費用は、サーバー代や人件費くらいとそれほど多くありません。その分、利益率が高く現金が溜まりやすいので、流動資産が多いという見方もできます。

ちなみに、クックパッドの直近の営業利益率は1~2%程度となっています。これは、レシピサイトや動画を使ったレシピ紹介などの競合が次々と現れ、競争が激しくなったのが原因です。しかし、過去にさかのぼると営業利益率50%近くの年があるほど、高収益体質でした。IT企業の現金が溜まりやすいのも理解できますね。

流動資産の割合が小さくなりやすい業種

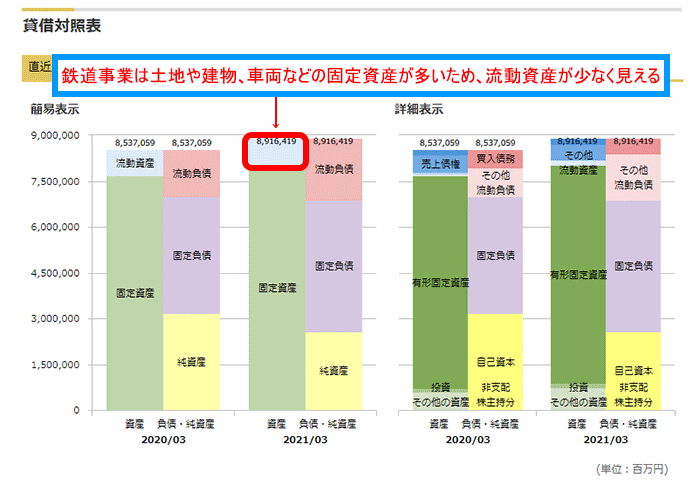

鉄道会社や製造業、遊園地などは、流動資産の割合が小さくなりやすい業種です。その理由を表にまとめました。

| 業種 | 理由 |

|---|---|

| 鉄道会社 | 線路を敷くための土地や駅などの建物のほか、電車などの固定資産を大量に持つため |

| 製造業 | 製品を作るために必要な工場の土地や建物など固定資産を大量に持つため |

| 遊園地 | 遊園地の土地や建物、アトラクションなどの固定資産を大量に持つため |

それでは、会社の事例を見てみましょう。首都圏を中心に鉄道事業を運営するJR東日本(9020)を紹介します。

先ほどのクックパッドとは対照的に、流動資産の割合がかなり小さくなっています。理由は、鉄道会社は線路を敷くための土地や駅などの建物、そして乗客を載せるための電車などを大量に持っており、固定資産の割合が大きくなるからです。そのため、相対的に流動資産の割合が小さく見えています。

なお、JR東日本の貸借対照表を見ると、流動資産よりも流動負債が多いので、流動比率は100%を下回っています。流動比率の数字だけを見ると、財務健全性の低い会社となってしまいます。しかし、鉄道会社は“日銭商売”と呼ばれており、通勤や通学で使う人が一定数いるので、毎日現金が入ってきます。つまり、流動比率が低くても、資金繰りには問題がないのです。

まとめ

流動資産は、“すぐに現金化できる資産”です。現金及び預金、受取手形及び売掛金、棚卸資産などが含まれます。流動資産が多いほど、急な支払いにも柔軟に対応できるので良いとされています。しかし、流動資産の多さは事業内容によって変わります。流動資産に注目して分析するときは、流動資産の金額や比率だけでなく、事業内容もセットで考えると良いでしょう。

この記事を見た人は、こちらも読んでいます