- ホーム

- 株式投資関連のコラム

- 株式用語

- 財務健全性とは?わかりやすく解説します

財務健全性とは?わかりやすく解説します

財務健全性とは、会社の健康状態のことです。財務健全性の高い会社は倒産しにくいと考えられるので、株式投資で投資先を探す際にチェックすべき項目となります。

このコラムでは、財務健全性の意味や財務健全性が高い会社に投資するメリット・デメリット、財務健全性の高い会社の見つけ方などを、株初心者向けにわかりやすく解説しています。

財務健全性とは?

財務健全性とは、「会社の健康状態」のことです。財務健全性が高いほど、倒産しにくく、会社が長続きしやすくなります。

たとえば、あなたが馬主として馬を買うことになったとしましょう。このとき、健康な馬と病気を持っている馬の2頭がいたとします。あなたはどちらの馬を買いますか?おそらく、多くの方が健康な馬を選ぶのではないでしょうか。なぜなら、健康な馬のほうが速く走れますし、長生きする可能性が高いからです。

株式投資でも、同じように考えられます。健康な会社、つまり財務健全性が高い会社を買えば、倒産する可能性が低く、長続きしてくれるでしょう。「お金を投資した会社に、お金を増やしてもらう」ためにも、長続きする会社に投資することが必要です。このようなときに、財務健全性の分析が役立ちます。

財務健全性が高い会社に投資する「メリット」

財務健全性が高い会社に投資するメリットは、次の2点です。

- 優良企業に投資できる

- 株主のお金を増やしてくれる

財務健全性が高いということは、優良企業であることを意味します。会社にとって無理な投資をしないよう、管理がしっかりとできているためです。そのため、会社が倒産する可能性が低く、長続きします。このような会社に投資すれば、株主のお金を増やし続けてくれる、というメリットもあるのです。

財務健全性が高い会社に投資する「デメリット」

財務健全性が高い会社に投資するデメリットとしては、次のようなものが挙げられます。

- 投資の機会損失が発生する

- 資本コストが高くなる

投資の機会損失について、かんたんに説明します。財務健全性の高い会社には、銀行からの借金を使っておらず、総資産のほとんどが純資産でできている会社があります。自己資金だけで会社を経営できるのはすばらしいことですが、銀行からの借金をしない分、成長のための投資に回せるお金が少なくなります。

会社の業績が安定している「成熟期」にある場合や多額の投資が必要ない場合は、財務健全性が高いほうが望ましいでしょう。一方で、成長のために多額の投資が必要な会社が、借金をうまく活用できていないために財務健全性が高くなっている場合は、投資の機会損失が発生しているので、注意が必要です。

また、銀行借入れの実績がないこともリスクになりえます。具体的には、銀行との取引がない会社が、突発的に現金がたくさん必要になったときです。取引実績がないため、銀行が融資に応じてくれない可能性が高くなります。このような事態を避けるためにも、銀行借入れをある程度している会社のほうが、財務健全性が高いとも考えられるのです。

続いて、資本コストが高くなる点についての説明です。資本コストをかんたんに説明すると、会社がお金を集めるのにかかったコストとなります。会社は株主や銀行などからお金を集めるのですが、株主からお金を集めるほうがコストが高くなります。したがって、自己資本比率が高い会社は、資本コストの低い借金を活用している会社と比べて、資本コストが高くついているのです。

以上、財務健全性が高い会社に投資するデメリットの説明でした。財務健全性が高い会社に投資したほうが良いのは間違いありませんが、会社の成長段階やビジネスモデルによっては、財務健全性が高すぎると良くない場合があります。メリットとデメリットの両方をしっかりと理解した上で、投資先を検討しましょう。

優秀な無料ツールで、財務健全性の高い企業を見つけよう!

財務健全性の高い企業を見つけるには、指標を使って分析する必要があります。今回は、業績分析に役立つ、マネックス証券の『銘柄スカウター』を使って、財務健全性を分析する方法をご紹介します!これは、証券会社に口座開設するだけで、無料で使えます。

財務健全性の分析で注目したいのは、以下の3点です。

- 自己資本比率が高いかどうか

- キャッシュフロー計算書の型

- 経営に必要な現金を持っているか

今回は、センサーなどの計測機器メーカーであるキーエンス(6861)を例に、財務健全性の分析事例を紹介します。

自己資本比率が高いかどうか

自己資本比率は、会社が持っている資産のうち、返済しなくて良いお金がどれくらいあるかをチェックする指標です。一般的には、30%以上あると優良企業だと考えます。計算式はこちらです。

計算式

自己資本比率=自己資本÷総資産×100

ただし、自己資本比率の目安は、銀行業や証券会社や保険会社、金融事業をおこなう会社(ヤフーやイオンなど)では使いづらい指標となっています。これは、お客さんから預かった多額のお金が貸借対照表の負債に計上され、自己資本比率が低くなるからです。他にも、土地や建物を仕入れるために多額の借金が必要な不動産会社なども、自己資本比率が低く、使いづらいです。

自己資本比率は、マネックス証券の銘柄スカウターでかんたんにチェックできます。

キーエンスの自己資本比率は、2021年7月27日時点で95.2%となっています。目安となる30%を超えているので、会社の健康状態に問題はなさそうです。

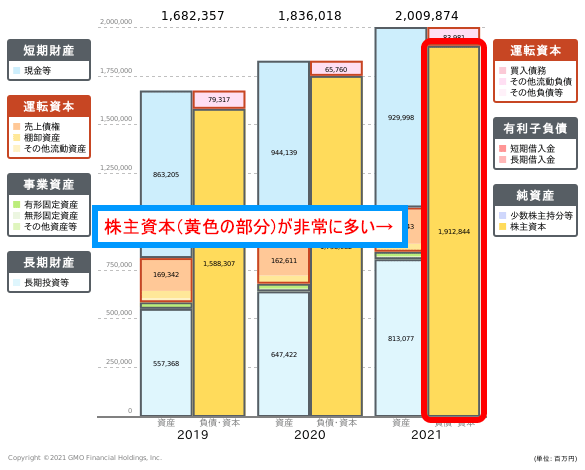

また、GMOクリック証券の財務分析ツールを使うと、自己資本比率をビジュアルで確認できます。右下の黄色の部分が自己資本(画像内では株主資本)で、これが総資産と比べてどれくらいの大きさなのかをざっくり把握できるのでおすすめです。

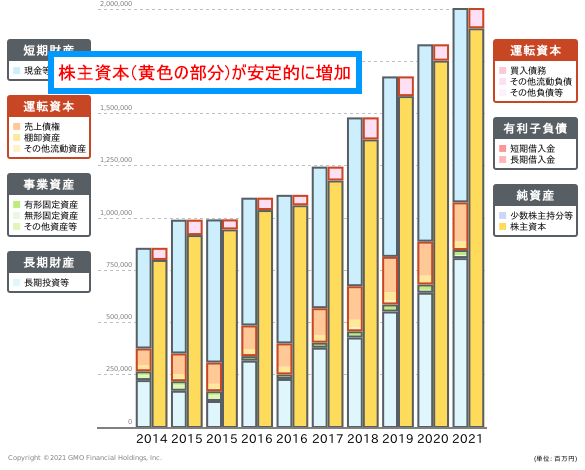

余力のある方は、自己資本の変化も見てみましょう。自己資本が毎年増えていることがわかりますね。これは、利益を蓄えて自己資本を増やしているためだと考えられます。

以上、自己資本比率に注目してキーエンス(6861)を分析した結果、財務健全性が高いことがわかりました。

キャッシュフロー計算書の型

キャッシュフロー計算書は、会社のお金の流れを表したものです。会社にお金がどれだけ入ってきて、どれだけ出ていったのかがわかります。身近なものでたとえると、通帳みたいなものです。

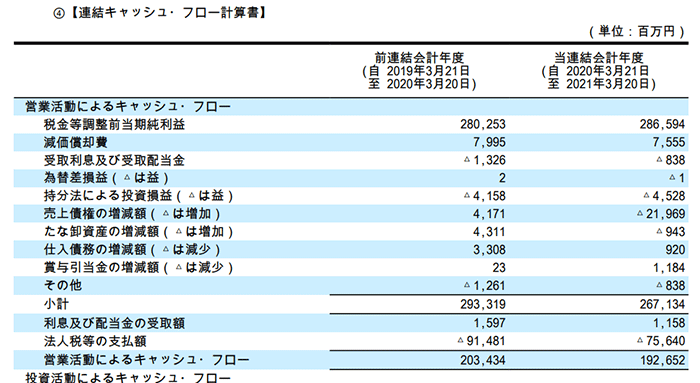

キャッシュフロー計算書は、下のようなものです。文字と数字ばかりが並んでいるので、決算資料に慣れていない方は読むのがむずかしく感じますよね。

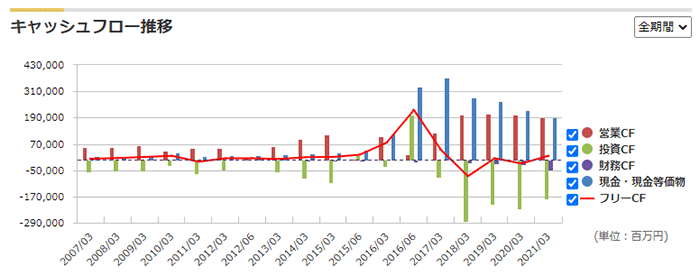

こちらも自分で読み解く必要はなく、マネックス証券の銘柄スカウターを使うと、ビジュアルで把握できて便利です。

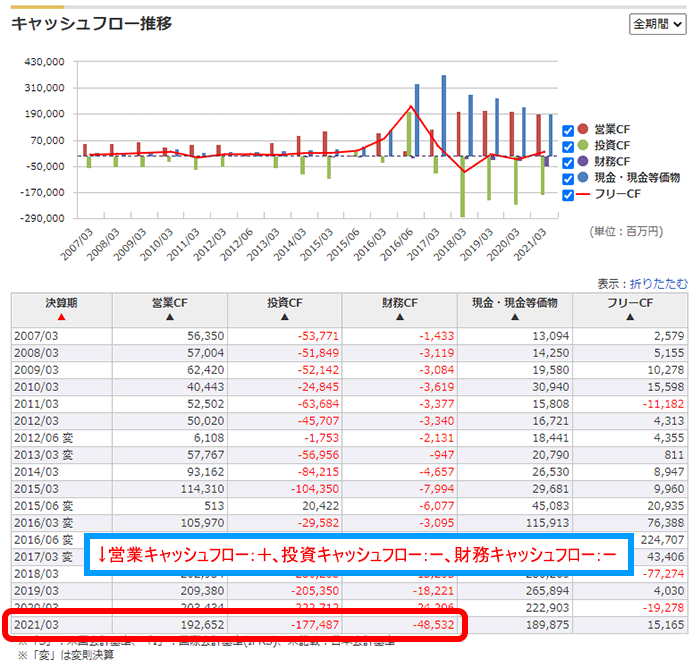

キャッシュフロー計算書を読み解くときに大事なのは、会社の商売活動によるお金の出入りを表す「営業キャッシュフロー」と、設備投資など会社を発展させるために使ったお金の出入りを表す「投資キャッシュフロー」、借金や配当金の支払いなどのお金の出入りを表す「財務キャッシュフロー」の3つの動きに注目することです。

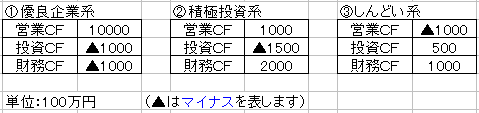

キャッシュフロー計算書の動きにはいくつか種類がありますが、今回は基本的な3つの動きを紹介します。

このうち、会社のあるべき姿としては、①優良企業系と②積極投資系のキャッシュフロー計算書です。特に①優良企業系は、本業でしっかりと稼いで、その金額内で会社の発展のための投資と借金の返済をしています。②積極投資系はベンチャー企業などに見られ、今後成長するために銀行からお金を借りて投資している会社です。

③しんどい系の会社は、本業で利益が出せていないので、会社のお金がどんどん減っていくことになります。そのため、持っている資産を売って現金化したり借金したりして、何とか経営している状態です。このような会社は、存続するのがむずかしいと考えられるので、投資先としてはふさわしくありません。

ここで、キーエンス(6861)のキャッシュフロー計算書をもう一度確認しましょう。下のように、「営業キャッシュフロー:+、投資キャッシュフロー:-、財務キャッシュフロー:-」となっているので、①優良企業系に近い形となっているとわかりますね。ただし、投資キャッシュフローの金額が大きく、営業キャッシュフローに迫る規模となっています。したがって、形は①優良企業系ですが、②積極投資系に近い要素も持ち合わせている会社と言えますね。

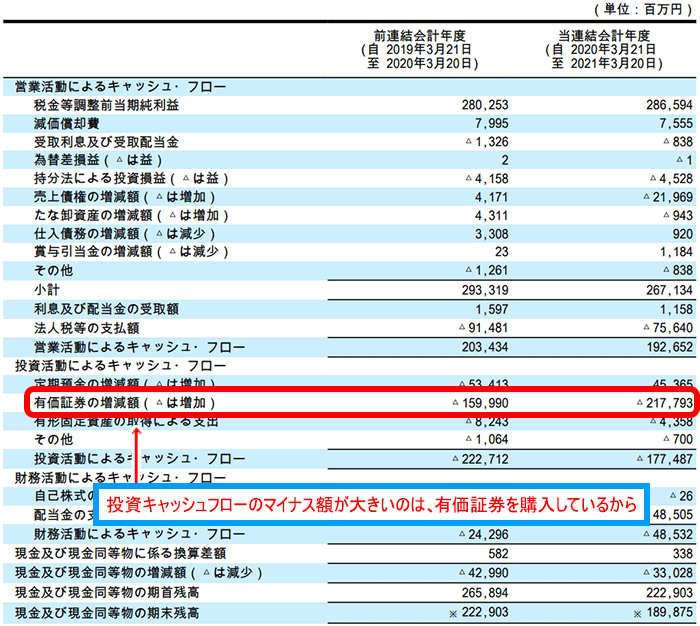

ただし、証券会社のツールでは各キャッシュフローの金額しかわかりません。「どうやってお金を得ているのか」や「どこに投資しているのか」など、キャッシュフローの中身も合わせて見ると、より深い分析ができます。ここで、キーエンス(6861)のキャッシュフロー計算書を見てみましょう。

先ほど、キーエンスは営業キャッシュフローに近い金額を投資に回しているとお伝えしました。キーエンスのキャッシュフロー計算書を見ると、投資キャッシュフローの中で金額が大きな項目は「有価証券の増減額」で▲2,178億円です。有価証券の増減額がマイナスの場合、株や債券などへの投資でお金が出ていったことを表しています。つまり、キーエンスは2,000億円以上のお金を株や債券への投資に使ったわけです。

したがって、キーエンスの投資キャッシュフローのマイナス額が大きいのは、工場などへの投資ではなく、株や債券を買っているからなのです。このように、ただキャッシュフローの金額を見るだけでは、会社がどういう活動をしているのかが読み取れません。慣れるまでは少しずつで良いので、キャッシュフロー計算書の中身にも、目を向けていきましょう。

最後に、キーエンスが工場に投資せず、株や債券を買っている理由を説明します。キーエンスは「センサーや計測機器などを作っているメーカー」とお伝えしましたが、実は工場を自分たちでは持っていません。基本的に、製造は外注しているのです。外注している理由は、たくさんの種類を少しずつ作っていること、新商品をたくさん開発していることが挙げられます。少量の部品のために規模の大きな工場を作っていると効率が悪いので、外注しているのです。

製造を外注する場合、自分たちで工場を持つ必要はアリません。工場の建設費用などが発生しないので、手元に現金が貯まりやすくなります。現金はそのまま持っていては増えないので、株や債券に投資して、少しでもお金を増やしているわけです。以上の理由から、キーエンスは多額の現金を株や債券への投資に使っています。

経営に必要な現金を持っているか

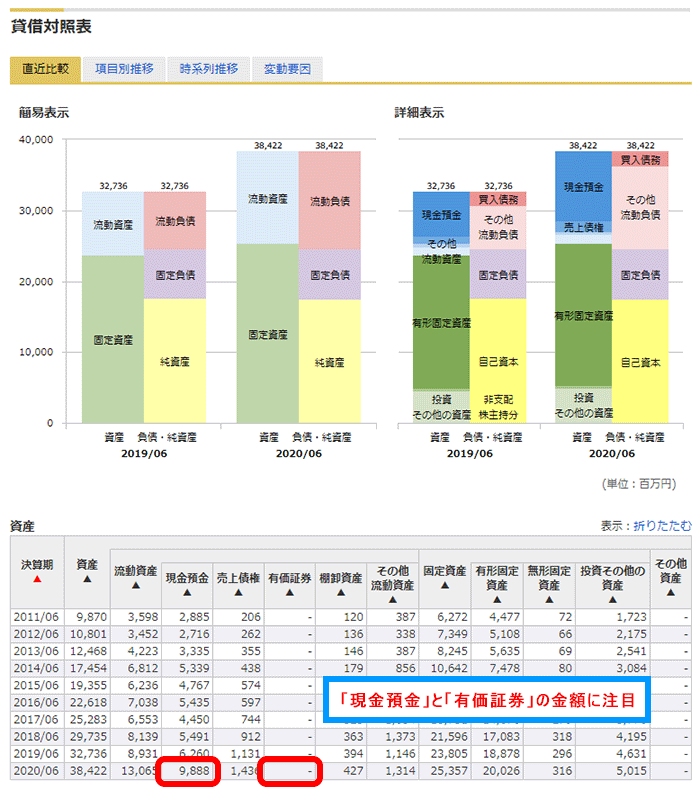

最後に、経営に必要な現金を持っているかを確認します。チェックする場所は、貸借対照表の「現金及び預金」と「有価証券(流動資産に含まれるもの)」、損益計算書の「売上高」です。いずれも、マネックス証券の銘柄スカウターを使ってかんたんに調べられます。

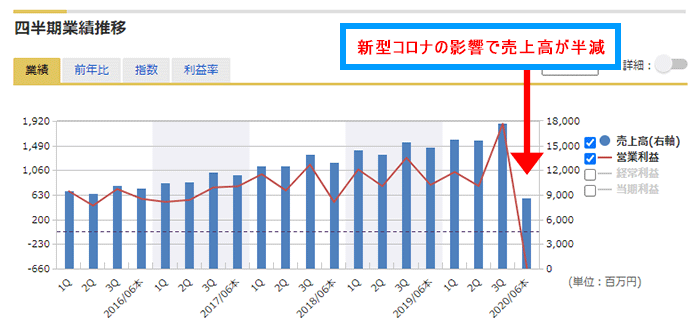

ただし、単純に数字を見るだけでは不十分で、月商の何か月分の現金を持っているかを調べます(手元流動性比率と言います)。現金が多いほど、売上ゼロでも倒産せずに耐えられる期間が長くなります。2020年に起きた新型コロナウイルスによる景気悪化など、異常時に役立つ分析です。

今回は、新型コロナウイルスの影響を受けた飲食店の中から、東海地方を中心に「焼肉きんぐ」を展開する物語コーポレーション(3097)を例に、手元流動性比率を計算していきます。まずは、貸借対照表の「現金及び預金」と「有価証券(流動資産に含まれるもの)」を確認します。

赤枠で囲んだ部分が、最新決算時点での現金及び預金と有価証券です。現金及び預金は約98億円、有価証券は0円なので、約98億円の現金を持っていると考えます。

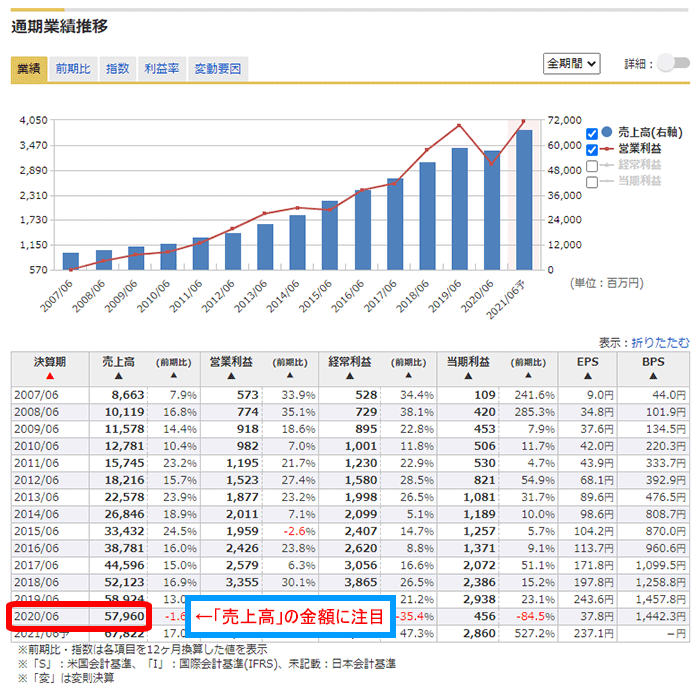

続いて、損益計算書の「売上高」を確認します。

赤枠で囲んだ部分が、最新決算の売上高です。579億円だとわかったので、12で割って月商を求めると、「579億円÷12か月=48億円」となりました。

それでは、物語コーポレーションが月商の何か月分の現金を持っているのかを調べましょう。現金98億円を月商48億円で割ると、2か月と計算できました。

安全性を見るときの目安として、月商の3か月分の現金を持っていると安全性が高いとみなされるため、2か月分だと物足りない印象を受けます。しかし、新型コロナの影響を受けた2020年6月期4Qの売上高を見ると、通常時の約半分ほどで踏みとどまっているのがわかります。

つまり、月商の半分の現金を確保できれば良いと考えると、約4か月分の現金を持っている計算となります。これだけ確保できていれば、よほどのことがない限り倒産しないでしょう。

まとめ

以上、株式投資で大事な「財務健全性」について説明してきました。今回ご紹介した「①自己資本比率が高いかどうか」と「②キャッシュフロー計算書の型」、「③経営に必要な現金を持っているか」をチェックして、健康な会社に投資しましょう。また、これらはマネックス証券の銘柄スカウターと、GMOクリック証券の財務分析ツールでチェックできます。無料で使えるので、口座開設しておくのがおすすめです。

また、当サイト内で、実在する企業の財務健全性を分析した結果を公開中です。興味のある人は、株の最強ツールはどれ?初心者におすすめの企業・銘柄分析ツールランキング&活用法をご覧ください。

この記事を見た人は、こちらも読んでいます