- ホーム

- 株式投資関連のコラム

- ニュース・その他

- 株初心者向け!“優良・安定”高配当株の探し方・見つけ方

株初心者向け!“優良・安定”高配当株の探し方・見つけ方

投資家の間で、高配当株投資が根強い人気を誇っています。雑誌でもひんぱんに特集が組まれているので、気になっている方も多いのではないでしょうか。このページでは、「高配当株投資とは?」の解説をしたあと、さらに進んだ高配当優良株の探し方や、実際にどのような会社が高配当優良銘柄に当てはまるのかを、実例を出してご紹介します。

高配当株投資とは?

高配当株投資とは、配当利回りが高い株に投資する方法です。株価の値上がり益ではなく、株主に配分されるお金を目当てに投資する方法となっています。配当利回りの計算式は、下のとおりです。

配当利回りの計算式

配当利回り=配当金※1÷株価×100

※1 配当金は、予想配当金を使います。なぜなら、配当利回りの計算で使う「株価」は、会社の将来を反映しているからです。そのため、分子に使う配当金の金額は、予想値を使わないと意味がなくなってしまいます。

例えば下のような3社があった場合、配当利回りが最も高いB社に投資します。

| 銘柄 | 株価 | 配当金 | 配当利回り |

|---|---|---|---|

| A社 | 1,000円 | 20円 | 2% |

| B社 | 1,000円 | 50円 | 5% |

| C社 | 2,000円 | 80円 | 4% |

配当金の金額はC社が最も高くなっていますが、配当利回りはB社ほど高くないので、ベストな選択肢ではありません。高配当株投資の際は、配当金の金額ではなく、配当利回りに注目してくださいね。

ただし、高配当株投資をおこなう際、単純に“配当利回りが高い株を買えば良い”わけではありません。優良株に投資しないと、含み損を抱えるかもしれないのです。後ほど詳しく説明しますが、業績の悪化によって株価が下がり、配当利回りが高くなっている株があるからです。こういった株は、配当利回りが高くても株価が下がり続けるため、損失が発生します。

そこで、このコラムでは高配当株でありながら優良株でもある「高配当優良株」の見つけ方を、実際の事例を使って紹介します。株初心者でも読みやすいようにまとめているので、ぜひ読んでくださいね!

高配当優良株とは?見つけ方は?

高配当優良株とは、配当利回りが高く、業績が安定している株です。以下の4つの条件に当てはまる場合、高配当優良株と言えます。

- 業績が安定している

- 配当金の変動が少ない

- 配当利回り3~4%

- 配当性向※250%以内

※2 配当性向については、「【お悩み】配当利回りや配当性向について教えてください」で詳しく解説しています。

なぜこの条件に当てはまる必要があるのでしょうか?それぞれ説明していきます。

業績が安定している

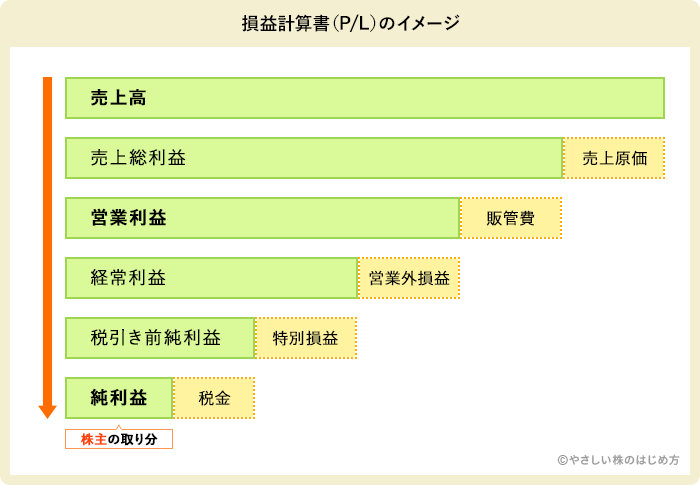

配当金はどこから出すかご存知でしょうか?実は、純利益から配当金が出ています。純利益と聞いてもピンと来ない方に向けて、損益計算書の構造から説明します。

損益計算書は、期間ごとの経営成績を表すものです。売上高からスタートし、稼ぐためにかかった費用を差し引いて、最終的に純利益が残ります。会社は株主のものなので、会社に残った純利益は株主の取り分です。

純利益は、次の2つの使い道があります。

- 株主の取り分を増やすため、投資に回す

- 配当金などの株主還元に使う

一般的に、急激に成長している会社であれば、将来的に株主の取り分を増やすために投資に回します。しかし、成長期が落ち着いた会社は、積極的に投資する必要がないので、配当金などで株主に還元するのです。

つまり、業績が不安定で純利益が安定しない場合、毎年配当金を出せるとは限りません。配当金が減額されると、投資家が失望して株が売られてしまいます。そのため、高配当株を買う場合は、配当金を継続して出せるか=業績が安定しているかを確認するべきです。

配当金の変動が少ない

こちらも、配当金を継続して出せる会社を選ぶために必要な条件です。具体的には、過去の配当金の推移を見て、金額に大きな変化がないか、過去に配当金を減額していないかを調べます。大きな変化がなければ、今後も安定して配当金を出せると予想できます。

ただし、ここでチェックしているのは、過去の配当金の推移です。あくまで過去の情報なので、もしかしたら急に業績が悪くなって配当金がゼロになる可能性もあります。将来は誰にもわからないので、あくまでこれまでの傾向としてとらえておきましょう。

配当利回り3~4%

配当利回りが3~4%であれば、配当金を継続して出せる可能性が高いと言われています。「3~4%」の根拠は、東証プライムの平均的な配当利回りが2%程度と言われているからです。そのため、平均よりも高い利回りを出している株であれば、高配当株と言っても大丈夫でしょう。

ただし、配当利回りでスクリーニングをかけると、8%の株が出てくる場合があります。もちろん、配当利回り8%は相当高く、高配当株に分類されますが、優良株ではない可能性が高いです。

ここで、配当利回りの計算式をおさらいしましょう。

配当利回りの計算式

配当利回り=配当金÷株価×100

配当利回りは、配当金を株価で割って計算します。配当利回りが高くなるには、配当金が増えるか、株価が下がるかしなければいけません。配当金の金額と株価の推移を調べ、どちらのパターンかを特定しましょう。

もし株価が下がっている場合は、優良株ではない可能性がかなり高いので、注意が必要となります。なぜなら、株価は将来を織り込んで動くものなので、「株価が下がっている=将来業績が悪くなるのを織り込んでいる」と考えられるからです。

まとめると、配当利回りは市場平均よりも少し高いくらいがちょうど良いと言えます。

配当性向50%以内

こちらも、配当金が継続して支払われるかを調べる条件です。まずは、配当性向の説明からおこないます。配当性向とは、純利益の何割を配当金に回しているかを調べる指標です。配当性向が高ければ、純利益の多くを配当金として株主に配っているため、配当金を増やす余地は小さいと言えます。反対に、配当性向が低ければ、その分配当金を増やす余地が大きいと言えるのです。

配当性向の計算式は、下のようになっています。

配当性向の計算式

配当性向=配当金÷純利益×100

それでは、なぜ配当性向50%以内が目安なのかを説明します。考え方はシンプルです。万が一、業績が悪くなって純利益が半分になったとします。配当性向が50%以内であれば、純利益が半分になっても過去と同じ額の配当金が出せます。配当金が継続して出れば、業績の悪化+配当金の減額によるダブルパンチの株価下落を避けられるため、配当性向50%以下が大事なのです。

なお、純利益が半分になるような業績悪化は、これまでに紹介した①~③の条件に当てはまる会社であれば、めったに起きないと考えられます。そのため、配当性向50%以下はある程度信頼のできる条件だと考えられます。

高配当優良株の事例

高配当優良株の見つけ方を紹介したところで、実際にどのような会社が当てはまるのか紹介します。ここで紹介している銘柄は、あくまで一例です。高配当優良株はほかにも存在するので、ぜひご自分で探してみてください。

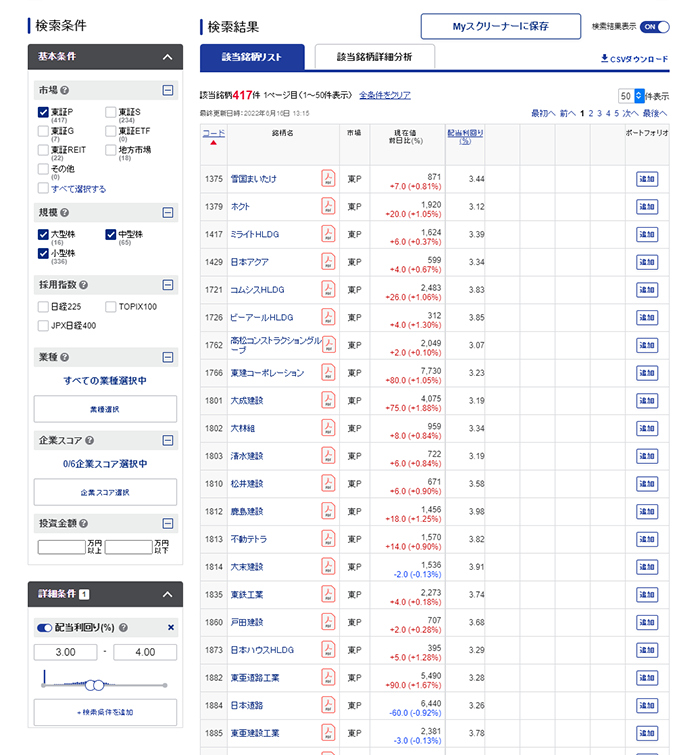

今回は、SBI証券が提供しているスクリーニングツールを使いました。スクリーニングの条件は、以下のとおりです。

- 市場:東証プライム

- 規模:大型株・中型株・小型株

- 業種:すべて

- 配当利回り:3~4%

スクリーニングの結果は、下の画像のようになっています。

(出典:SBI証券)

高配当優良株の候補が見つかったので、例としてこの中から雪印メグミルク(2270)を紹介します。マネックス証券の銘柄スカウターを使って、高配当優良株に当てはまるかを確認していきます。

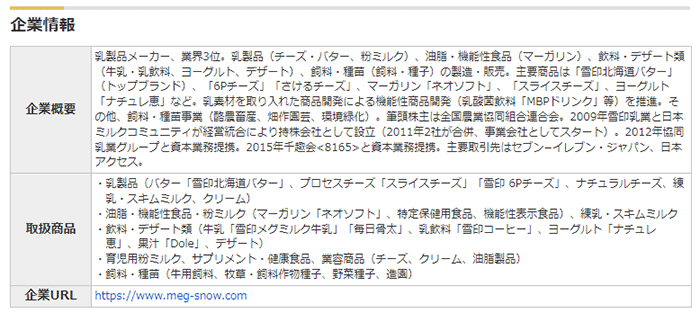

まずは、銘柄スカウターの『企業情報』を元に、かんたんに事業内容を紹介します。

事業内容を確認

(出典:マネックス証券の銘柄スカウター)

雪印メグミルクは、『雪印北海道バター』や『さけるチーズ』、ヨーグルトの『ナチュレ恵』などで有名な乳製品メーカーです。乳製品業界で3位の会社で、乳素材を取り入れた機能性商品開発を推進しています。

条件①業績が安定しているか?

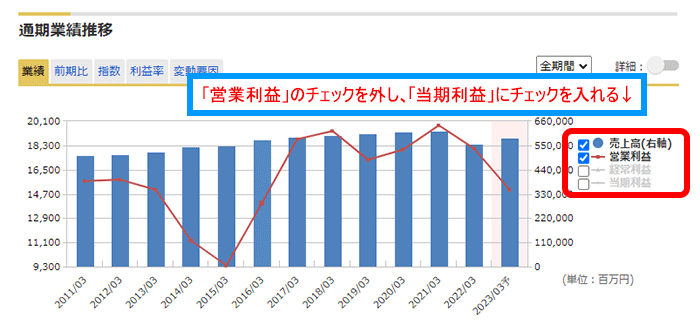

業績推移を確認します。銘柄スカウターの「通期業績推移」を見てください。デフォルトでは、売上高(青色の棒グラフ)と営業利益(赤色の折れ線グラフ)が表示されていますが、ここでは営業利益の代わりに当期利益(紫色の折れ線グラフ)を使って確認していきます。グラフの右側にある「営業利益」のチェックを外し、「当期利益」にチェックを入れてください。

当期利益は純利益とも言われます。純利益を使う理由は、配当は純利益の中から分配されるためです※3。

※3 詳しくは、配当利回りや配当性向について教えてくださいをご覧ください。

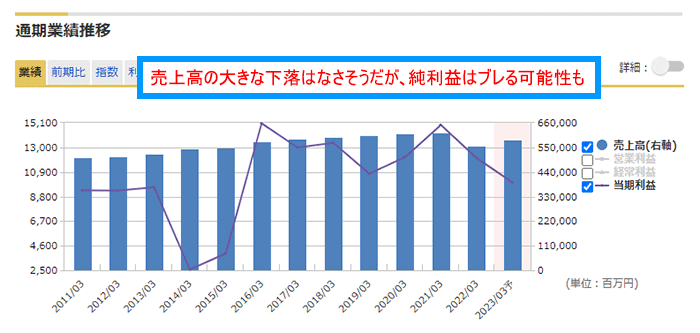

それでは、売上高と純利益の推移を見てみましょう。

2011年以降の推移を見ると、売上高は安定して推移しています。一方、純利益は2014年に大きく下がっていますね。ただし、その後は純利益が安定的に推移しているので、おおむね業績は安定していると考えてよさそうです。

条件②配当金の変動が少ないか?

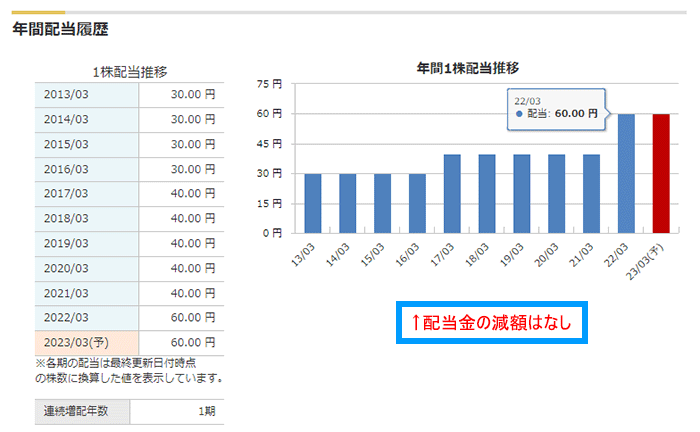

次に、「年間配当履歴」を確認します。青色の棒グラフが配当金の実績値、赤色の棒グラフが配当金の予想値です。

(出典:マネックス証券の銘柄スカウター)

過去の配当実績を追うと、配当金は増加傾向にあります。さらに、2023年3月期の予想配当金は、2022年3月期の配当金と同じ金額が予想されています。これらを踏まえると、配当金が減額されるリスクは低そうです。

条件③配当利回り3~4%か?

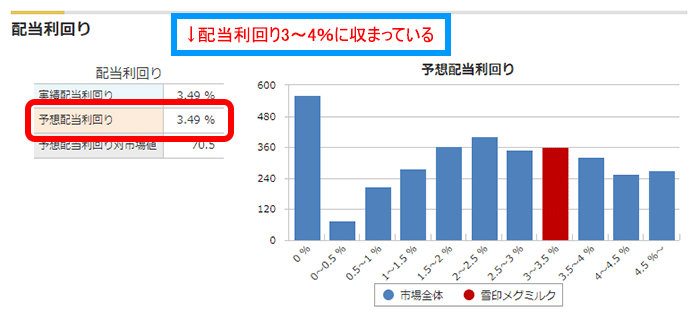

『配当利回り』をチェックします。注目していただきたいのは、赤枠で囲んだ部分です。右側の棒グラフは配当利回りの推移を表しているわけではなく、市場全体での矢作建設工業の立ち位置を示しているだけなので、そこまで重視しなくても良いです。

(出典:マネックス証券の銘柄スカウター)

矢作建設工業の予想配当利回りは3.49%と、3~4%以内に収まっています。高すぎない水準なので、配当金が継続して支払われる可能性が高いです。

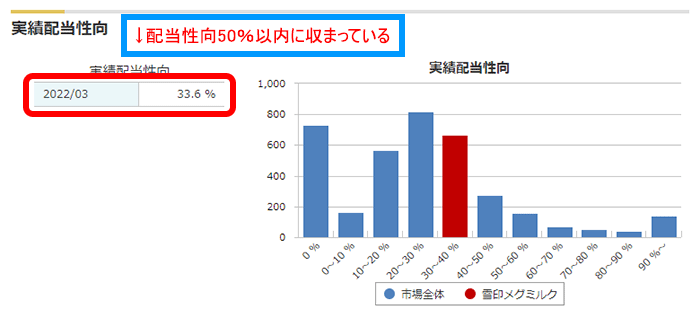

条件④配当性向50%以内か?

最後に、「実績配当性向」をご覧ください。こちらも注目するべき場所は、赤枠で囲んだ部分です。右側の棒グラフは、市場全体で矢作建設工業の配当性向がどの立ち位置にあるのかを示しているだけなので、あまり注目する必要はありません。

(出典:マネックス証券の銘柄スカウター)

実績配当性向は33.6%となっており、目安となる50%を下回っています。以上から、配当金を無理に出しているわけではないため、配当金が減らされるリスクは小さいでしょう。

まとめ

高配当優良株の説明と見つけ方を紹介してきました!4つのチェックポイントを使って、高配当かつ優良株に投資していきたいですね。高配当優良株を探すときにはSBI証券のスクリーニングツールを、詳しく分析するときにはマネックス証券の銘柄スカウターを使うのがおすすめです。

この記事を見た人は、こちらも読んでいます