- ホーム

- 株式投資関連のコラム

- 株式用語

- 信用リスクとは?

信用リスクとは?

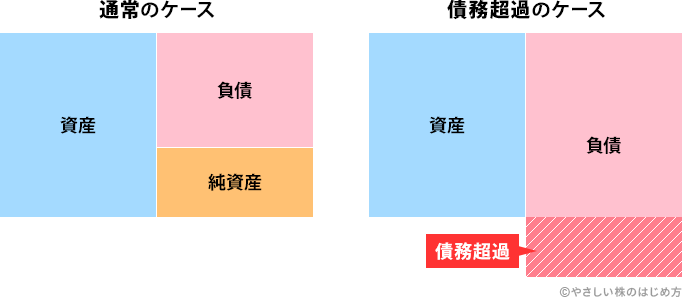

株式投資における信用リスクとは、「債務超過※で上場企業(証券会社を通して自社の株式が売買できる企業)が上場廃止となる可能性」のことを言います。一般的には、「銀行などからお金を借りている企業が返済期日までに返済できなくる可能性」のことを言います。ここでは、株式投資における信用リスクについて見ていきます。

※負債が資産より大きくなること。純資産(主に自己資本)がマイナスになると債務超過です。のちほど詳しく説明します。

→貸借対照表の詳しい説明はこちら

信用リスクが高い企業に投資する場合は注意してください。上場企業の株式を管理している証券取引所に、債務超過の可能性があると判断された場合、まず、その株式は「監理銘柄」に指定されます。その後、上場廃止が決定すると「整理銘柄」に指定され、後日、上場廃止となります。

上場廃止になるまでは、監理銘柄や整理銘柄に指定されても、証券会社を通して売買はできます。ただ、債務超過の可能性で監理銘柄に指定されてしまうと、その株式への信用は急落します。もちろん、投資家はこれをきらって急いで売りに動きだしますので、とうぜん株価も急落します。(債務超過の可能性がなくなった場合、監理銘柄の指定は解除され、株価は大きく反発します)

上場廃止になると、証券会社を通した売買はできなくなり、売り手と買い手が直接やりとりしての売買になります。これは、現実的に売買ができない状態と言えますので、上場廃止が決定した場合、たとえどんなに株価が低くなっていても、上場廃止までには証券会社を通して株式を売却することになります。

このように、信用リスクの高い株式には大きな損をしてしまうリスクがあります。そこで、このような株式をつかんでしまわないように、上場企業の信用リスクをかんたんに見分ける方法を紹介します。

信用リスク「自己資本比率」で見分ける

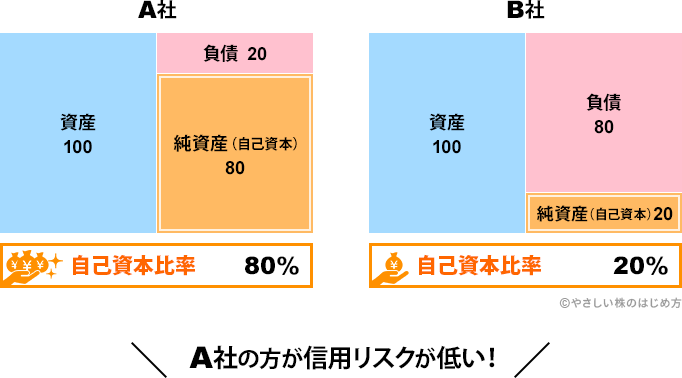

信用リスクをかんたんに見分けるには、『自己資本比率』に注目しましょう。 自己資本比率は、総資産※1に対する自己資本※2の割合を示しています。

※1 事業活動をおこなうためのカネやモノ

※2 株式発行によって投資家から集めた資金、過去に上げた利益の積み立てなど。返済不要のカネ

計算式

自己資本比率=自己資本÷総資産

自己資本比率が高いということは、それだけ抱えている負債(返済が“必要”なカネ)が少ないということで、信用リスクが低い(債務超過になりにくい)ことを意味します。一般的に、自己資本比率が30%以上ある会社は、 信用リスクが低いと言われています。もちろん、自己資本比率が30%以下であっても信用リスクが低い企業はたくさんあります。

たとえば、銀行がそれにあたります。最大手の三菱UFJ銀行を持つ、三菱UFJフィナンシャル・グループ(8306)の自己資本比率は、なんと約5%です。ですが、信用リスクが高いとは誰も思っていませんよね。銀行の事業活動の仕組みは、まず民間からお金を借りること(負債の発生)から始まります。そして、そのお金を元手に、企業へ貸し出しをおこなったり、債券を買ったりして収益を上げています。

このように、事業活動をする上で負債がどうしても発生してしまう企業は、自己資本比率が低くても、いちがいには信用リスクが低いとは言えないのです。 ただ、投資初心者のうちは、ここら辺の見極めがむずかしいので、とりあえず自己資本比率が30%以上ある企業に投資するようにしておきましょう。

☆信用リスクは、投資の安全性を高めるために必ずチェックしましょう。

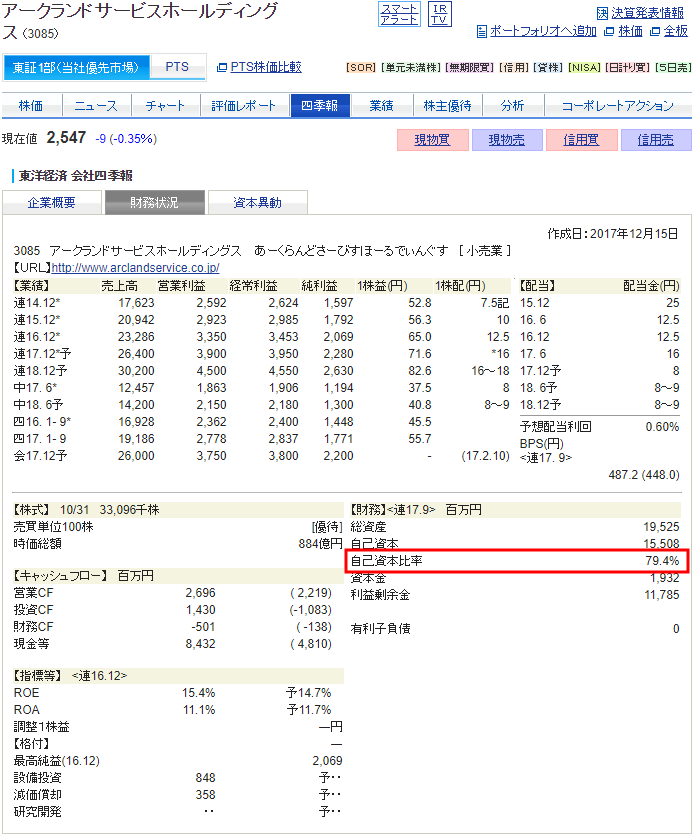

(参考)自己資本比率は、証券会社が無料で提供している四季報サービスでかんたんに見ることができます。