はっしゃんさんに取材しました(1)

(はっしゃんさん)

インタビュア:ゆうと

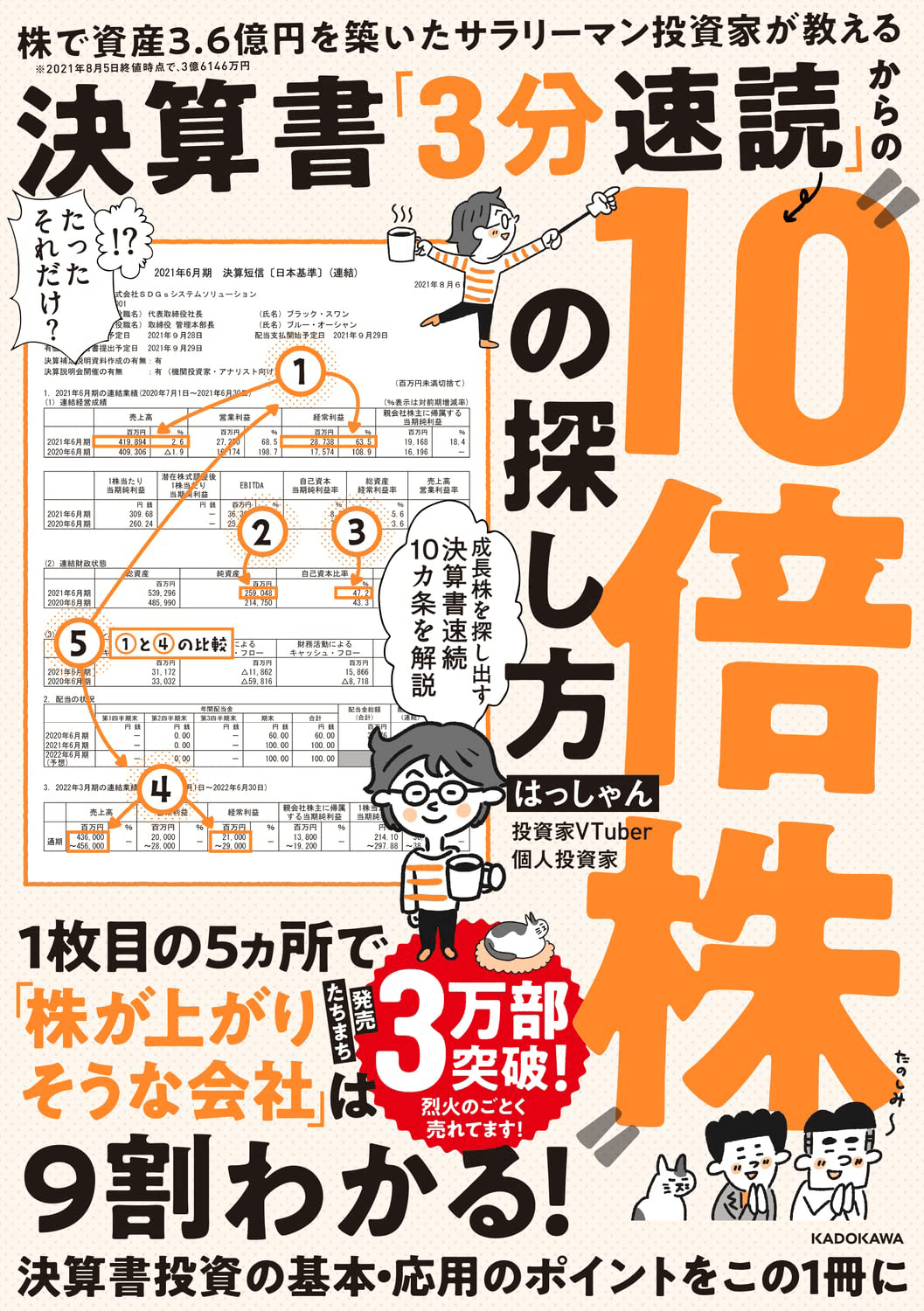

投資歴25年のベテラン投資家、「はっしゃんさん」に取材させていただきました。はっしゃんさんは月次情報※1や理論株価※2の分析による成長株※3への長期投資を得意としています。また、ITエンジニアのスキルを活かして「理論株価Web」や「月次Web」などのサイトを運営しており、2021年10月には「株で資産3.6億円を築いたサラリーマン投資家が教える 決算書「3分速読」からの“10倍株”の探し方」を出版されました。

※1 月次情報とは、「企業が公開する毎月の売上や利益」のことです。

※2 理論株価とは、「会社が持っている価値(企業価値)を元に計算された株価」のことです。

※3 成長株投資とは、「企業の将来性を吟味して、株価の上昇余地を考え、成長性を期待する投資法」のことです。

そんなはっしゃんさんに、“株式投資をはじめたきっかけ”や、“成長株に投資するときのポイント”について詳しくうかがってきたので、ぜひご覧ください!インタビュアは、ゆうとがお送りします。

| 西暦 | 投資に関する主な出来事 |

|---|---|

| 1997年 | 100万円で投資スタート。はじめて買った株は旭光学工業(7928)※4と横浜銀行(7186)※5の2銘柄。 |

| 2000年 | 投資をはじめて2~3年は短期投資をやっていたが、勝ったり負けたりで安定しなかったため、長期投資に転換。 |

| 2001年 | エイチ・アイ・エス(9603)のHPで月次情報を発見したことをきっかけに、月次情報から会社の業績の先行きが良く、割安な会社への投資をおこなうようになる。 |

| 2004年 | 月次情報に注目して買ったトップカルチャー(7640)への投資が成功して、金融資産1億円を突破。 |

| 2005年 | 初の著書「分散投資より集中投資!はっしゃん式長期株投資」を出版。 |

| 2007年 | ライブドアショックの影響もあり、金融資産は1億円を下回る。 |

| 2008年 | リーマンショックで相場環境は悪かったが、高配当株でポートフォリオを固めていたため、影響は少なかった。 |

| 2011年 | 東日本大震災の影響で資産が40%減になる。この年から割安さよりも、高ROE※6な成長性を重視した成長株投資に移る。 |

| 2017年 | 金融資産2億円を突破。 |

| 2019年 | 金融資産3億円を突破。 |

| 2020年 | コロナショックの直前に、ほとんどの持株を売却していたのでほぼ無傷な一方、2番底を意識す過ぎて成長株の戻り高値はあまり取れず。 |

| 2021年 | 2冊目の著書「普通の会社員でも10万円から始められる!はっしゃん式 成長株集中投資で3億円」、3冊目の著書「株で資産3.6億円を築いたサラリーマン投資家が教える 決算書「3分速読」からの“10倍株”の探し方」を出版。 |

※4 現在は上場廃止しています。

※5 横浜銀行は、2014年11月14日に東日本銀行(8536)と経営統合し、現在はコンコルディア・フィナンシャルグループ(7186)となっています。

※6 ROEとは、「企業の収益性を測る指標」のことです。

従業員持ち株会に入ったのが、株式投資をはじめたきっかけ

ゆうと : 株式投資をはじめたきっかけは何ですか?

はっしゃんさん : もともとは、従業員持ち株会に入ったのがきっかけです。そこから少し経済の勉強でもしてみようという気持ちで個別株投資もはじめました。

ゆうと : そこからどのように投資をはじめましたか?

はっしゃんさん : 最初に買った株は、旭光学工業と横浜銀行でした。購入した理由は、旭光学工業が作っていた「ペンタックス」というブランドのカメラを愛用していたからで、横浜銀行は友人の勤務先だったという程度の理由でしたね(笑)。

ゆうと : なるほど。はじめから成長株投資をされていたんですか?

はっしゃんさん : いいえ。成長株投資をはじめたのは、2001年のアメリカ同時多発テロのころでした。当時、興味のあった旅行会社のエイチ・アイ・エス(9603)の業績などを確認するためにホームページを見にいったとき、たまたま月次情報が公開されていることに気づいたことがきっかけでした。

それをきっかけに、他の会社にも同じように月次情報を公開しているところもあるのではと思い、いろんな会社の月次情報を探すようになりました。小売業やサービス業のなかでも、「コンビニエンスストア」と「ドラッグストア」などは、多くの会社が月次情報を公開していたので、どの会社が1番調子が良いのかといった研究をしていましたね。

そこから、2011年の東日本大震災でに資産を大きく減らしたことをきっかけに、それまでの割安さよりもROEを重視した成長株投資に変化して、今の投資スタイルに落ち着きました。

ゆうと : はじめは従業員持ち株会からはじめて、アメリカ同時多発テロをきっかけに月次情報をもとにした投資をおこなうようになったんですね!月次情報は「業績の先行きを占う重要な指標」ですが、20年以上前から注目されていたなんて驚きました。さらに、2011年に資産を大きく減らしても、そこから投資手法を進化させて大きく資産を伸ばされており、逆境を力に変えていくところは見習っていきたいですね。

3冊目の著書、決算書「3分速読」からの“10倍株”の探し方を出版!

ゆうと : はっしゃんさんが本を出版された理由は何ですか?

はっしゃんさん : 私は今回の出版で3冊目となるのですが、2005年に宝島社からムック本を出版したときは、すでに何人かの個人投資家の方が本を出版していました。そのため、私もブログなどをつうじて情報発信をおこなうことで、いつか自分も本を出せたらいいなと思っていて、それが実現した形です。まさに夢のような気持ちでした。

ゆうと : はじめは夢のような出来事だったわけですね!それでは、今回出版した2冊目、3冊目は、どのような思いだったのでしょうか?

はっしゃんさん : 実は、1冊目の本を出した後は私生活や仕事が忙しく、ブログでの情報発信が疎遠になっていました。しかし、転職を機に時間を確保できるようになったことから、もう1度ブログやSNSでの情報発信を再開しました。

そのときは、「また出版社からお声がかかることもあるかもしれない」ということを意識しながら記事を書いたり、体系的にスッキリとまとまった分かりやすいブログにしようと工夫していました。そういった甲斐もあってか、今回2冊目、3冊目となる本を出せて本当に良かったなと思っています。

ゆうと : 確かに、はっしゃんさんが監修されている「理論株価Web」や「月次Web」などは初心者でも使いやすく、一目で企業の良し悪しが分かりやすい作りになっていますね!また、これまでの著書もブログと同じようにスッキリとまとまっていて分かりやすく、多くの人にとって親しみやすい内容になっていますので、時間のない兼業投資家や初心者の方におススメです!

成長株に投資するときの注目ポイントとスクリーニング

ゆうと : 成長株に投資するときは、どういったところに注目しますか?

はっしゃんさん : おもに注目しているのは、次の2つになります。

成長株に投資するときの注目ポイント

- 売上・利益が増収増益であること

- 理論株価を確認すること

1つ目は、売上・利益が増収増益であることです。基本は売上・利益ともに25%以上の成長を狙いますが、そういう銘柄は割高なので、今後25%以上になりそうな銘柄を探す感じですね。具体的には、「過去5年を見て増収増益が続いている銘柄や、過去最高益を更新しそうな銘柄」が対象となり、定性分析※7で将来性が見込めれば買うという感じです。

※7 定性分析とは、「対象銘柄の経営方針や社風など、数値に表れない部分を分析する」ことです。

元々は、成長株に投資を検討しているときでも、同業他社を比較してPER※8が低かったり配当利回り※9が高いような割安な成長株を選んでいました。しかし結果は、そのように選んだ割安な会社よりも、割高でも中長期的に成長を続ける力のある会社のほうが、株価が大きく上昇することが多くありました。

※8 PERとは、「会社の利益と株価を比較して割安性を測る指標」のことです。

※9 配当利回りとは、「株を買った価格に対して、1年間でどれだけ配当を受け取れるかがわかる指標」のことです。

例えば、ベビー用品業界に注目したときに、ピジョン(7956)とコンビ(現在は上場廃止)を比較して、割安なコンビを選びました。結果は、コンビがずっと割安なままで経営陣によるMBO※10で市場を去っていったのに対して、ピジョンは成長を続けて株価は数十倍に上昇していました。

※10 MBOとは、「経営陣が既存株主から自社の株式を買い取り、オーナー経営者となる方法」のことです。

何度か同じような経験をしたことから、現在では月次情報から成長が確認できたり、決算の予測がしやすいような成長株を選ぶようにしています。

2つ目は、理論株価※11を確認することです。理論株価というのは、企業価値をあらわす指標で、資産価値と事業価値を足し合わせて、リスク評価率をかけて計算されます。短期的には株価は上下しますが、長期的には株価は理論価値に落ち着いていく傾向にあります。

※11 理論株価は、はっしゃんさんが運営する「理論株価Web」はもちろん、GMOクリック証券やマネックス証券が提供する、無料の株価分析ツールでも確認できます。

↑はっしゃんさんが運営する「理論株価Web」

実際に回帰分析※12をおこなって、細かい数字を落とし込んでいきましたので、真の企業価値が計れるようになっていると思っています。また、理論株価を最初に確認することで、短期的な株価の上下を気にすることなく、長期的な目線で投資をおこなうこともできます。

※12 回帰分析とは、「結果となる数値と要因となる数値の関係を調べて、それぞれの関係を明らかにする統計的手法」のことです。

ゆうと : なるほど!それではこういった成長株を探す際に使われている、スクリーニング条件はありますか?

はっしゃんさん : 実は、ファンダメンタルズ※13のスクリーニングではなく、テクニカル※14のスクリーニングをおこなっています。私は上記の2点をチェックする前に、半年以内に最高値を更新していて、陽線が多く右肩上がりのチャートであるかを確認しています。

※13 ファンダメンタルズとは、「企業の業績や財務状況などのデータ」のことです。

※14 テクニカルとは、「過去の値動きをチャートで表して、そこからトレンドやパターンなどを把握する」ことです。

基本的には、四季報速読などのアナログな方法でおこなっていますが、慣れれば40分程度でおこなうことができます。なぜ、半年以内に最高値を更新している右肩上がりのチャートが重要であるかと言えば、経営が順調にいっている証拠でもあるからです。

逆に、業績が好調であっても株価が動いていない企業は、何かしらの問題をはらんでいることがあるため、まずはチャートを確認するようにしています。

ゆうと : 成長株投資をおこなう際に注目している2つのポイントは、言い換えれば「高い成長力を持つ会社を、本質的に価値より安く買う」という、まさに成長株投資の基本だと言えます。はっしゃんさんのように基本に忠実で、長期的な視野をもって成長力を見極めることは、成長株投資で重要な要素だと言えるでしょう。

はっしゃんさんに取材(2)へ進む→