- ホーム

- 株式投資関連のコラム

- 株式用語

- のれんとは?わかりやすく解説します

のれんとは?わかりやすく解説します

のれんとは、会社が持っているブランドや技術など、目に見えない価値のある資産です。会社を買収するときには、買収先の会社が持っている資産に加えて「のれん」の代金も支払います。このときに支払った「のれん」の代金が、貸借対照表に資産として計上される仕組みです。したがって、すべての会社に「のれん」が計上されるわけではなく、あくまで買収をおこなった会社にのみ「のれん」が計上されます。

このコラムでは、のれんの概要と発生理由、分析方法などについて、株初心者向けにわかりやすく解説します。

のれんとは?

のれんとは、会社が持っているブランドや技術など、目に見えない価値のある資産です。貸借対照表の固定資産に計上されます。目に見えない資産なので、金額の評価がむずかしく、普通に会社を経営しているだけでは、資産に計上されません。しかし、会社を買収するときに、はじめて「のれん」に金額が付きます。

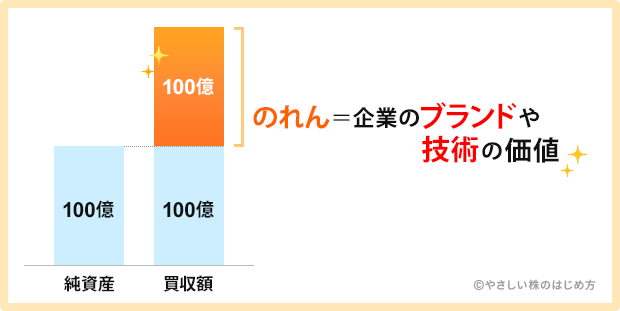

その理由は、買収先の会社は「のれん」の価値を正しく評価しないと、買収に応じてくれないからです。通常、買収をおこなう際はその会社が持つ「純資産」で会社の価値が決まります。しかし、のれんは買収したりされたりしない限り金額が付かない資産なので、純資産にはブランド力などの価値が反映されていません。

つまり、純資産の価格で買収しようとすると、買収先の会社が持っている本当の価値よりも安く買うことになります。買収先もできるだけ高く買ってもらえたほうが良いので、これでは買収に応じてもらえません。そこで、ブランド力などに金額を付けて、純資産の価格に上乗せして買収するのです。この「上乗せ額」が「のれん」となります。

例えば、「純資産」が100億円だった場合、本来は株主に100億円を支払えば企業を買収できます。しかし、実際には100億円以上支払わないと買収できません。仮に200億円で買収したとすると、「買収価格200億円-買収される企業の純資産100億円=100億円」が、のれんとなります。

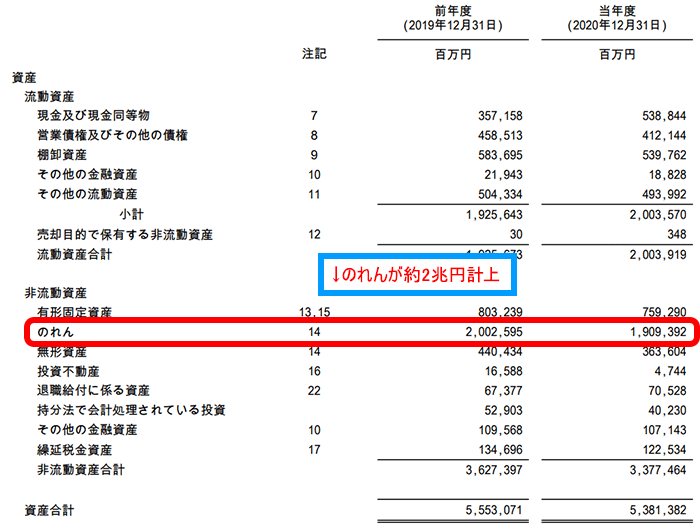

実際に、買収に積極的な会社の貸借対照表を見てみましょう。例として、「JT」の愛称で有名な日本たばこ産業(2914)を紹介します。日本たばこ産業は、海外進出の足掛かりとして海外のたばこメーカーをたくさん買収しています。そのため、貸借対照表の固定資産(同社の場合は非流動資産)に、2兆円もの「のれん」が計上されています。

のれんが発生する理由

企業を買収するときは、「純資産額」よりも高い金額でないと、買収できません。純資産と同じ金額では、株主が売ってくれないからです。

そこで、買収を成立させるためには、純資産額にプラスアルファでお金を上乗せして、株主に納得してもらわなければいけません。プラスアルファの金額は、企業の利益を生み出すブランド力や技術力をもとに計算されます。買収の背景にはこのような取引があり、のれんが発生します。

のれんを身近なもので例えると、メルカリでの売買でしょうか。あなたがどうしても欲しくて、手に入らなかった定価1万円で数量限定の商品があったとします。メルカリで検索したところ、2万円で売られており、あなたは「1万円上乗せしてでも買う価値がある!」と考えて買いました。

この1万円の上乗せ額は、あなたがその数量限定の商品に対して見出したプレミアムの価値です。そのため、会計処理上はその商品の見えない価値と考え、貸借対照表の固定資産(厳密には無形固定資産)に計上します。

のれんのリスク

「ブランド力や技術の価値」は、現金や建物とちがって目に見えない資産なので、現金化がむずかしい資産です。そのため、会計上は、貸借対照表の“無形固定資産”に計上されています。

また、のれんは企業の業績に悪影響を及ぼすこともあります。もともと目に見えない資産なので、価値を正確に判断できません。そのため、買収したあとに「ブランド力に100億円の価値があると思ったけれど、実際は50億円しかなかった」という事態が起きる場合があります。

万が一、のれんの価値が低いとわかったときは、50億円を損失として計上しなければなりません。当然、企業の利益も50億円分なくなってしまうので、注意が必要です。

のれんを財務分析ツールで確認してみよう

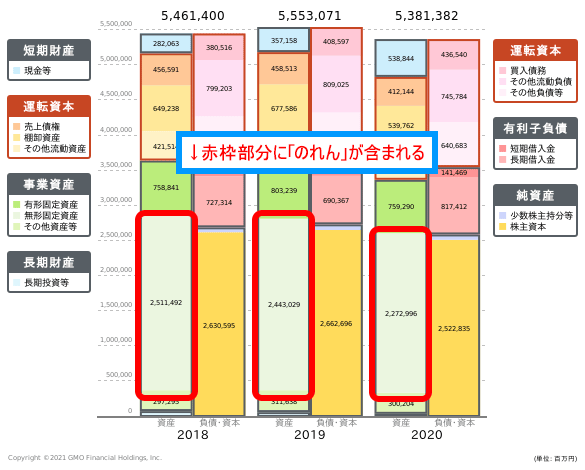

のれんの存在は決算短信や有価証券報告書で確認できますが、文字と数字のみで書かれているので、大きさを把握しにくくなっています。しかし、GMOクリック証券の財務分析ツールを使えば、のれんの大きさを視覚的に理解できます!財務分析ツールは、口座開設すれば誰でも無料で使えます。

下の画像は、冒頭で紹介した日本たばこ産業(2914)の貸借対照表です。財務分析ツールでは貸借対照表が図解してあるので、各項目の割合をざっくりと把握できます。

<日本たばこ産業(2914)の貸借対照表>

のれんは、画像の赤枠部分に含まれています。すべてが「のれん」ではないので注意が必要ですが、赤枠部分の無形固定資産が2.2兆円、のれんが2兆円なので、ほとんどが「のれん」でできていると考えて良いでしょう。チェックポイントは、のれんと純資産の比率です。のれんが純資産に占める割合が高くなるほど、財務健全性が低下します。

日本たばこ産業の場合、のれんと純資産はほぼ同じ大きさです。そのため、万が一のれんの価値が下がった場合、のれんの金額分を減損損失として計上しなければなりません。こうなると、純資産がほぼすべて消えてしまいます。純資産は株主のお金なので、のれんの減損によって株主のお金がなくなるかもしれません。

しかし、日本たばこ産業の「のれん」が全額減損になるリスクは小さいと考えられます。理由は、日本たばこ産業が無茶な買収をしていないからです。実は、日本たばこ産業では社内に買収専門のチームを作っており、その人たちが買収企業を探して適切に買収価格を見積もっています。そのため、「のれんの価値を見誤る」ことが少なく、減損するリスクが小さいと考えられるのです。

まとめ

のれんとは、会社が持っているブランドや技術など、目に見えない価値のある資産です。目に見えない資産なので、金額の評価がむずかしく、本当の価値よりも高く見積もってしまう場合があります。そうなると、大規模な減損損失が発生するので、適切な価格で買収できているかを考える必要があります。

この記事を見た人は、こちらも読んでいます