- ホーム

- 株式投資関連のコラム

- 株式用語

- 【最強は嘘】ドルコスト平均法のデメリットとは?正しいやり方・はじめ方をわかりやすく解説

【最強は嘘】ドルコスト平均法のデメリットとは?正しいやり方・はじめ方をわかりやすく解説

ドルコスト平均法とは、株などを買うときに、「定期的」に「一定金額分」を買っていく投資手法です。毎回、一定金額分を買うため、高値のときは少ししか買わず、安値のときに多く買えます。

ドルコスト平均法は、リスクを抑えて効率よくリターンを得られるので、「最強の投資法」と言われることもあります。しかし、正しいやり方でドルコスト平均法を実践しないと、普通に投資するより損をする場合もあるので、一概に「ドルコスト平均法=最強」とは言えません。

そこで、このコラムではドルコスト平均法がどのような投資手法なのか、メリットやデメリット、正しいやり方・はじめ方などを、株初心者に向けてわかりやすく解説します。

ドルコスト平均法とは

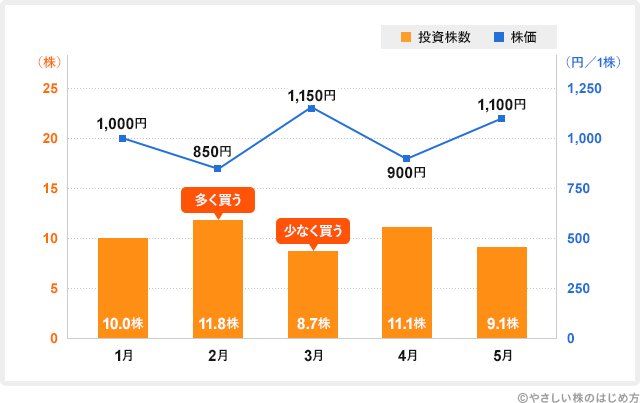

ドルコスト平均法とは、株や投資信託などの金融商品を、定期的に一定金額分ずつ買っていく方法です。そのため、高値のときは少ししか買わず、安値のときに多く買えるので、平均購入単価を平準化できます。文章だけではわかりにくいので、具体例をグラフで見ていきましょう。

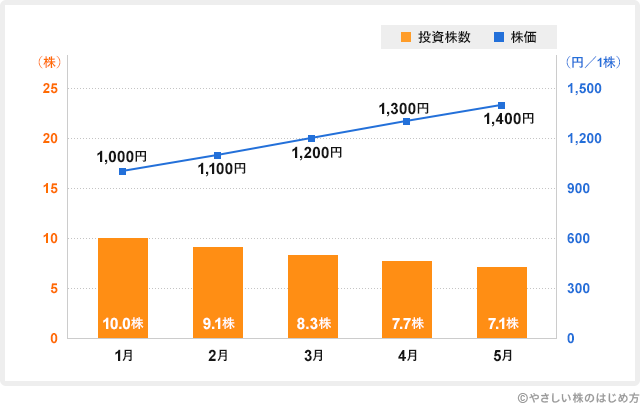

ドルコスト平均法を使って、株価1,000円の銘柄を、毎月10,000円ずつ購入する場合をシミュレーションしてみました。

<毎月10,000円ずつ投資する場合のシミュレーション>

株価が安いときには多く購入し、株価が高いときには少なく購入できていることがわかります。では、1月に一括投資した場合もシミュレーションしてみましょう。

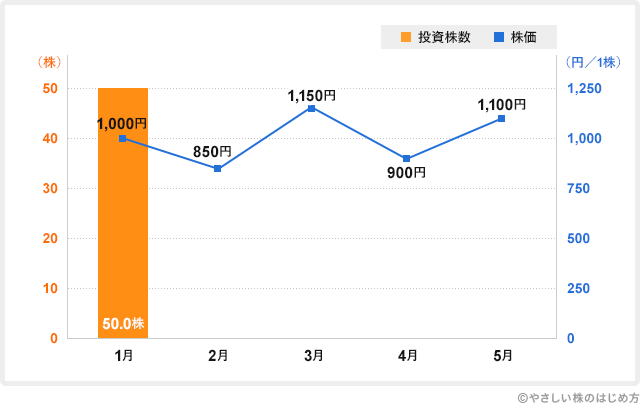

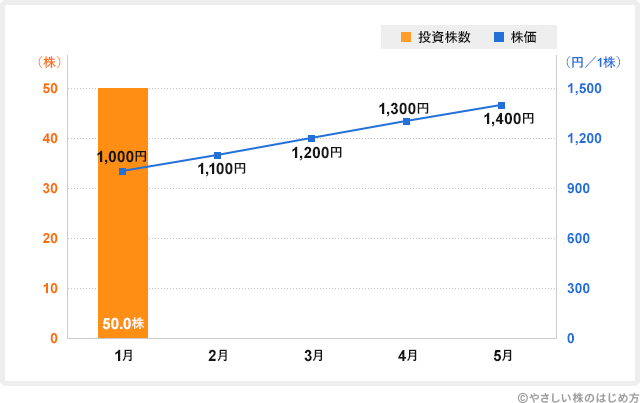

<1月に一括投資する場合のシミュレーション>

株価1,000円のときに購入し、5月には株価が1,100円に上がっているので、含み益が発生していますね。では、ドルコスト平均法と一括投資の最終的な評価額に、どのくらいの差が発生するのか比較してみましょう。

| 投資方法 | 取得株数 | 5か月後の評価額 |

|---|---|---|

| ドルコスト平均法 | 50.7株 | 55,770円 |

| 一括投資 | 50株 | 55,000円 |

5か月後の評価額を比べると、ドルコスト平均法で投資した場合は「57,742円」、1月に一括投資した場合は「55,000円」です。ドルコスト平均法で投資したほうが、資産が「2,742円」多くなっていることがわかります。

ドルコスト平均法の評価額のほうが高くなった理由は、株価が安いときに株数をたくさん買えているからです。1月より株価が下がった2月は「11.8株」と、1月と比べて「1.8株」多く買えています。このように、株価が下がったときに株を多く買えるため、そのあとの株価が上がっていく局面で、大きな値上がり益が手に入るわけです。

つまり、ドルコスト平均法は株価の下落を味方につけた投資法とも言えます。この点で、株初心者にとっては、特におすすめの投資法なのです。

ドルコスト平均法のメリットを、さらに詳しく見ていきましょう。

ドルコスト平均法のメリット

ドルコスト平均法のメリットは、次の4つです。

それぞれ解説していきます。

① 高値づかみを回避できる

ドルコスト平均法の大きなメリットは、「高値づかみ」を回避できることです。

一括投資には、株価が高値圏のときに投資してしまう「高値づかみ」のリスクがあります。例えば、株価1,000円のときに買った銘柄が、半年後に500円に下がったら評価額は半分です。株価が再び上昇するまで待つ、いわゆる「塩漬け」状態になるか、下落途中で損切りをする選択を迫られます。

しかし、ドルコスト平均法は定期的に一定金額分ずつを購入するので、高値圏のときも安値圏のときも投資額は同じです。そのため、価格が高値圏にあるとき、資金を一気に使ってしまうリスクを回避できます。

② いつでもスタートできる

ドルコスト平均法には、株価が上がっているとき、下がっているとき、どちらの局面でも投資をスタートできるメリットもあります。定期的に少しずつ投資をしていくので、最初の買付時に株価が高値圏であっても安値圏であっても、最終的な評価額が増えていれば何の問題もないのです。

一括投資は、高値づかみを避けて利益を大きくするために、なるべく株価が安いタイミングで投資する必要があります。しかし、株価が将来どのように変動するかは、誰にもわかりません。機関投資家や資産が億を超えるベテラントレーダーでも、値動きを読み間違えて損失を出すことは頻繁にあるのです。

ドルコスト平均法なら、タイミングを見極めて投資する必要がないので、「投資をはじめたい」と思ったらいつでも投資をスタートできます。

③ 相場や感情に左右されない

ドルコスト平均法は、定期的に一定金額ずつ、機械的に投資していく手法なので、相場や感情に左右されません。

一括投資の場合、購入後の価格変動がそのまま損益に直結します。「早く株価が上がってほしい」と思うのは当然ですし、株価が下がると仕事が手につかなくなるほど不安になってしまうかもしれません。

しかし、ドルコスト平均法で投資していれば、含み損は出るかもしれませんが、その分だけ安くたくさんの金融商品を買えます。平均取得単価が下がるので、将来株価が上昇すれば大きな利益が得られるわけです。

したがって、ドルコスト平均法は相場や感情に左右されず、精神的な負担が小さい投資法と言えるでしょう。

④ 少額資金からスタートできる

ドルコスト平均法は、「毎月1万円ずつ投資する」のように、少額から投資をはじめられます。しかも、最初にまとまったお金を用意する必要はなく、毎月のお給料から一定額を捻出できればOKです。そのため、新社会人や学生など、資産が少ない方でも気軽に投資をはじめられます。

ドルコスト平均法のデメリット

ドルコスト平均法には、メリットだけでなくデメリットもあります。ドルコスト平均法を実践する前に、次の4つのデメリットを確認しておきましょう。

それぞれ詳しく解説します。

① 長期投資が前提になる

ドルコスト平均法は、「時間」を分散させてリスクを軽減する手法であることから、長期投資が前提となります。短期間の値上がり益を狙って投資したい方には、ドルコスト平均法は向いていません。

長期的にコツコツ資産形成をしたい方なら、ドルコスト平均法はおすすめです。投資する期間が長いほど平均購入単価が安定し、より利益が出やすくなります。ドルコスト平均法で投資する場合は、10~20年くらいの投資期間を想定しておくとよいです。

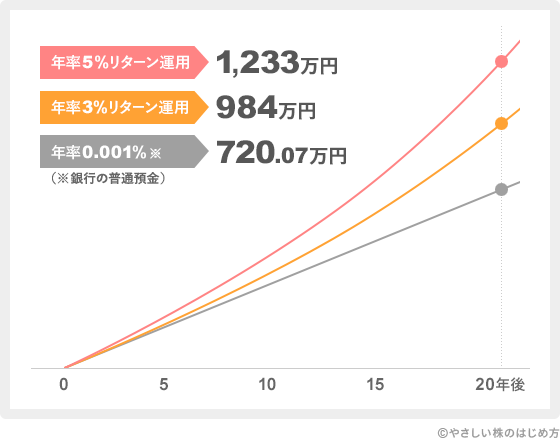

ドルコスト平均法を使って、1か月3万円の積立を20年間おこなった場合、最終的にどのくらいお金が増えるのかグラフで見てみましょう。年率5%、年率3%、年率0.001%(銀行の普通預金)の3パターンを比較してみます。

元本720万円に対して、年率5%で運用できれば513万円、年率3%の場合でも274万円も増やすことができます。このように、ドルコスト平均法を使った投資は、投資期間が長期になるほど複利のパワーが働き、どんどんお金が増えていくのです。

ドルコスト平均法は、非課税期間が20年ある「つみたて投資枠(旧つみたてNISA)」や、原則60歳まで積立を続ける「iDeCo」と相性が良いのも特徴のひとつ。これらの非課税制度をあわせて活用すると、投資効率がぐっと上がります。

② 株価の動き方次第では損をする

株価の動き方次第では、ドルコスト平均法より一括投資のほうが得をする場合もあります。例えば、株価が右肩上がりで上昇し続けている銘柄の場合は、一括投資のほうが有利です。

ドルコスト平均法を使ったグラフと、一括投資をした場合のグラフを見比べてみましょう。

<ドルコスト平均法のグラフ>

株価は右肩上がりで上昇し続けているので、購入できる株数が毎月減っていることがわかります。次に、一括投資のグラフを見ていきましょう。

<一括投資のグラフ>

1月~5月の中では1月の株価1,000円が最安値なので、50,000円の資金で最も効率良く投資できたことになります。ドルコスト平均法と一括投資した場合の評価額を比べてみましょう。

| 投資方法 | 取得株数 | 5か月後の評価額 |

|---|---|---|

| ドルコスト平均法 | 42.2株 | 59,163円 |

| 一括投資 | 50株 | 70,000円 |

ドルコスト平均法を使ったときの評価額は「59,163円」なのに対し、一括投資の評価額は「70,000円」になりました。つまり、一括投資の方が「10,837円」もお金が増えているのです。

したがって、価格が上がり続けた場合は、ドルコスト平均法よりも一括投資のほうが、得られる利益が大きくなります。しかし、価格が上がり続けるかどうかは、ふたを開けてみないとわかりません。結果的に一括投資のほうが良かったとしても、価格の値下がりリスクを抑えられるドルコスト平均法のほうが、安心感があるのは間違いないでしょう。

③ 定期的な買付が面倒くさい

ドルコスト平均法は、定期的に一定金額を購入する手法なので、買付注文をするのが面倒に感じたり、そもそも注文を忘れてしまったりします。

そのため、証券会社の「定期買付サービス」を活用しましょう。定期買付の設定さえしておけば自動買付してくれるので、面倒に感じることも注文を忘れることもありません。「ドルコスト平均法のはじめ方・おすすめの証券会社」では、定期買付ができるおすすめの証券会社を紹介しているので参考にしてください。

④ 手数料が高くなる場合がある

証券会社や投資対象によっては、ドルコスト平均法を使うことで通常よりも手数料が高くなってしまう可能性があります。

SBI証券で株取引するケースを例に考えてみましょう。50,000円を元手に、ドルコスト平均法を使って毎月10,000円ずつ株式に投資する場合と、一括で株式に投資する場合を比べます。

| 1月 | 2月 | 3月 | 4月 | 5月 | 合計 | |

|---|---|---|---|---|---|---|

| ドルコスト平均法 | 55円 | 55円 | 55円 | 55円 | 55円 | 275円 |

| 一括投資 | 55円 | 0円 | 0円 | 0円 | 0円 | 55円 |

考えてみれば当然なのですが、ドルコスト平均法は複数回に分けて投資するので、一括投資の場合と比べて、どうしても手数料がかさんでしまいます。そのため、ドルコスト平均法で投資する際は、できるだけ手数料の安い証券会社を選ぶのがポイントです。

ドルコスト平均法の正しいやり方

ドルコスト平均法は、正しいやり方で実施しないと効果を発揮できません。次の3点を意識しましょう

- 「○株ずつ」ではなく「○円ずつ」購入する

- 定期買付サービスがある証券会社を選ぶ

- 手数料が安い証券会社を選ぶ

まず必ずクリアしないといけないのが、「○株ずつ」ではなく「○円ずつ」購入することです。ドルコスト平均法は「毎月1万円」のように定額で投資をするので、1株未満の端株を、金額指定で取引できる証券会社である必要があります。

次に、ドルコスト平均法は長期投資が前提の手法なので、手数料の差は将来の投資パフォーマンスに大きな影響を与えます。なるべく手数料の安い証券会社を選びましょう。

最後に、注文忘れによる機会損失を防ぐために、自動買付ができる「定期買付サービス」を提供している証券会社を選ぶと、ドルコスト平均法の成功率がぐっと上がるでしょう。

次の項目では、これらのポイントをすべておさえた証券会社を、「投資信託」、「国内株・ETF」の2つの投資対象に分けて紹介します。

ドルコスト平均法のはじめ方・おすすめの証券会社

ドルコスト平均法をはじめるには、ドルコスト平均法を効率良く実践できる証券口座が必要です。おすすめの証券会社を2社紹介するので、ぜひ参考にしてください。

| 証券会社 | 投資対象 | おすすめ理由 |

|---|---|---|

| SBI証券 レポート&2,500円が もれなくもらえる |

投資信託 (つみたてNISA) |

・最低100円から投資できる ・投資信託を自動買付できる ・買付手数料が無料 ・クレカ積立ができる |

| 日興フロッギー | 国内株・ETF | ・最低100円から投資できる ・「キンカブ定期定額買付」で自動買付できる ・買付手数料が無料 |

| PayPay証券 | 米国株・米国ETF | ・最低1,000円から投資できる ・「つみたてロボ貯蓄」で自動買付できる |

それぞれの証券会社の特徴を詳しく解説していきます。SBI証券は、当サイト限定のタイアップ企画を実施しているので、口座開設をするだけでもお得です。

【SBI証券】投資信託・つみたてNISA(積立NISA)

ドルコスト平均法を使って投資信託に投資したいなら、SBI証券のつみたてNISA口座がおすすめです。

最低買付金額は100円で、購入手数料は無料。積立頻度は「毎日」、「毎週」、「毎月」、「複数日」、「隔月」から選べるので、自分好みの設定で積立投資ができます。一度設定すれば、自動買付してくれるので、注文忘れの心配もありません。

また、三井住友カード(NL)を使えばクレカ積立ができます。カードランクに応じて、積立金額の0.5%~2.0%がVポイントで還元されるので、普通に投信積立をするよりお得です。

さらに、投資信託の購入だけでなく保有しているだけで、最大0.2%のポイントが還元されます。なお、還元ポイントは、Tポイント、Pontaポイント、dポイントの中から好きなポイントを選べて、投資信託の購入にも使えます。

SBI証券に口座開設をして、2万円以上の入金、住信SBIネット銀行の「SBIハイブリッド預金」へ2万円以上の振り替えをすると、もれなく2,500円プレゼントされる当サイト限定タイアップを実施中です。当サイトのオリジナルレポート「株初心者でも見つかる株の選び方」(全16ページ)も特典としてプレゼントされるので、まだSBI証券の口座を持っていない方はぜひ口座開設してください。

口座開設料・年会費などは一切かかりません。

【日興フロッギー】国内株・ETF

ドルコスト平均法を使って、国内株・ETFに投資したいなら、日興フロッギーがおすすめです。

日興フロッギーは、SMBC日興証券が提供する、端株を金額指定で取引できるサービスです。最低100円から金額指定できるので、株初心者の方でも気軽に投資をはじめられます。

購入手数料は、取引金額が100万円までであればなんと無料!しかも、「キンカブ定期定額買付」という、ドルコスト平均法を自動化できる機能も付いています。

日興フロッギーには、投資に役立つさまざまな記事が定期的にアップされ、記事を読んでいて気になった銘柄があれば、すぐに購入できるのが特徴です。企業の製品やサービス、業界の知識、投資手法、時事ネタなど、幅広い内容があるので、株式投資の勉強にもなります。

【PayPay証券】米国株・米国ETF

ドルコスト平均法を使って、米国株・米国ETFに投資したいなら、PayPay証券がおすすめ。

PayPay証券は、米国株を1株未満(端株)で購入できる、国内唯一の証券会社です。つまり、ドルコスト平均法を使って米国株・米国ETFに投資するなら、PayPay証券を使うしかありません。

PayPay証券は最低1,000円から投資できるので、1株の値段が30万円以上のGoogleやAmazonなどの銘柄も、たった1,000円で購入できます(2026年2月2日現在)。

また、「つみたてロボ貯蓄」というサービスを使えば自動で定期買付ができるので、注文忘れをしてしまう心配もありません。

PayPay証券は、24時間いつでも取引できるのも魅力のひとつです。ただし、スプレッド(取引コスト)は、取引時間によって変動するので、事前に確認しておきましょう。

| 時間帯(日本時間) | スプレッド |

|---|---|

| 23時30分~6時 (夏時間:22時30分~翌5時) |

約定金額の0.5% |

| 上記以外の時間帯 | 約定金額の0.7% |

まとめ

このコラムでは、ドルコスト平均法について解説しました。どんな場合でも儲かる「最強の投資法」と言うと嘘になってしまいますが、やり方と証券会社選びを間違えなければ、非常に成功確率の高い投資手法です。

ドルコスト平均法を使って投資するなら、投資信託はSBI証券、国内株・ETFは日興フロッギー、米国株・米国ETFならPayPay証券をおすすめします。

ドルコスト平均法のメリット・デメリットをしっかり確認して、正しいやり方で実践してくださいね。

この記事を見た人は、こちらも読んでいます