- ホーム

- 株式投資関連のコラム

- 証券会社・銀行

- SBI証券のカストックにデメリットはある?国内唯一の米国貸株サービスを解説

SBI証券のカストックにデメリットはある?国内唯一の米国貸株サービスを解説

SBI証券には、カストック(kastock)という米国株の貸株サービスがあります。

貸株サービスは、株式を保有しているだけで金利を受け取れるサービスです。そのため、株の値上がり益(キャピタルゲイン)、配当(インカムゲイン)にプラスして、3つ目の利益(金利)が得られます。

ただし、メリットだけでなくデメリット・リスクもあるので、どちらも理解してから利用するようにしましょう。このコラムでは、SBI証券の米国貸株サービス「カストック(kastock)」について、詳しく解説します。

なお、SBI証券に口座開設して、住信SBIネット銀行の「SBIハイブリッド預金」へ2万円以上の振り替えをすると、もれなく2,500円がプレゼントされる当サイト限定タイアップキャンペーンが実施中です。

SBI証券・住信SBIネット銀行・SBI新生銀行のキャンペーンまとめ

SBI証券のカストック(kastock)とは?

(出典:SBI証券)

SBI証券のカストック(kastock)とは、米国株の貸株サービスです。貸株サービスを利用すると、保有している株を証券会社に貸し出し、レンタル料金として貸株金利を受け取れます。

国内株の貸株サービスを展開している証券会社はたくさんありますが、米国株の貸株サービスを実装している証券会社は、SBI証券だけです。銘柄によって貸株金利が異なり、カストックで受け取れる金利は0.01%~2.0%です。

では、カストックの具体的なメリット・デメリットをご紹介していきます。

SBI証券のカストック(kastock)のメリット

カストック(kastock)のメリットは次の2つです。

それぞれ解説していきます。

① 自動で貸株金利が受け取れる

カストックは、対象になっている米国株を保有していれば、自動で貸株金利を受け取ることができます。一度申し込みをしておけば、その後の手続きは一切不要です。

放置しているだけで貸株金利を受け取れるので、米国株の長期投資をしている方におすすめのサービスと言えます。

② 配当金・分配金も受け取れる

カストックを利用して貸株金利を受け取りつつ、配当金・分配金も同時に受け取ることができます。例えば、貸株金利2.0%の銘柄を1万ドル分(約115万円※1)保有していた場合、受け取れる貸株金利と配当金額は次のとおりです。

| 項目 | 利回り | 1年間の受け取り金額※1 |

|---|---|---|

| 貸株金利 | 2.0% | 200ドル(約23,000円) |

| 配当金 | 3.56% | 356ドル(約40,940円) |

| 合計 | 5.56% | 556ドル(約63,940円) |

※1 1ドルあたり115円で換算しています。

配当金だけを受け取るより、1.5倍以上も多くもらえます。カストックは、自動かつノーコストで利用できるので、利用しておいたほうがお得です。

ただし、NISA口座で米国株・米国ETFを保有している場合、カストックの対象とならないので注意してください。

SBI証券のカストック(kastock)のデメリット

カストック(kastock)のデメリットは、次の3つです。

それぞれ解説しますので、参考にしてください。

① SBI証券が破綻したら資産が返ってこない可能性がある

証券会社の口座で保有している現金や株、投資信託などの金融資産は、金融商品取引法で守られており、仮に証券会社が潰れたとしても全額が補償されます。詳しくは「SBI証券が潰れると資産はどうなる?」で解説しているので参考にしてください。

しかし、貸株サービスで貸し出している株式は法律で守ってもらえなくなるので、もしSBI証券が破綻した場合、株式が全額返ってこない可能性があるということです。

SBI証券が破綻することは考えにくいですが、「絶対破綻しない」と言い切ることはできないので、不安な方はカストック(kastock)を利用しないようにしましょう。

② 貸出先に万が一のことがあると株券が返却されない場合がある

貸株サービスで貸し出した株は、機関投資家に貸し出されて運用されます。もし貸出先の機関投資家に万が一のことがあると、株式が返却されないかもしれません。

しかし、その場合はSBI証券があらかじめ貸出先から確保している担保金で株券を調達し、すべて返却してくれます。また、返却がむずかしい場合でも、遅延損害金という形で支払われるので、資産を失う心配はありません。

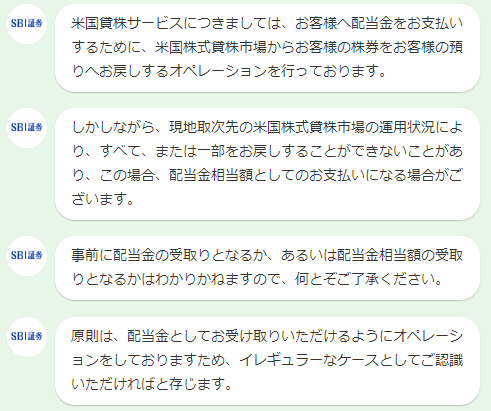

③ 配当金が配当金相当額として入金される可能性がある

カストック(Kastock)で米国株を貸し出していると、配当金として入金されるはずのお金が、「配当金相当額」として入金されることがあります。「配当金相当額」とは、株式を貸し出している間に配当金の受け取りが発生した場合、配当金の代わりに支払われるお金のことです。

受け取る配当金相当額は、配当金から源泉徴収税額を差し引いた配当金額と同額になります。何がデメリットなのかというと、「配当金相当額」として受け取ったお金が、雑所得として扱われることです。

雑所得として扱われると、次の3つの点で損をする可能性があります。

- 所得税率が配当所得に比べて大きくなる場合がある

- 配当控除が使えない

- 損益通算※2できない

※2 「損益通算」とは、投資で得た利益と損失を相殺して、支払う税金を少なくすることです。

つまり、カストックを利用することで、支払う税金が増えてしまう可能性あるということです。しかし、あまり気にする必要はありません。

なぜなら、配当金が「配当金相当額」として入金されるのは、非常に稀なケースだからです。

SBI証券は、配当金の受け取り時だけ、貸し出された株式を返してくれるオペレーションをおこなっています。原則は、配当金として受け取れる体制になっているので、例外として「稀に配当金相当額になってしまう」程度の認識で大丈夫です。

本件については不安だったので、SBI証券に直接問い合わせみたところ、丁寧に答えていただけました。

(出典:SBI証券のチャットサポートによる回答)

受け取る配当金の金額にもよりますが、支払う税金を大きく増やしてしまうリスクは高くないように感じます。

配当金の税金・確定申告については、「株の配当金も確定申告すればお得!?」、配当金相当額については「「配当金相当額」は、配当とは違うものですか?」で解説しているので、気になる方はそれぞれ参考にしてください。

ここまでカストックのデメリットを3つご紹介しました。カストックは、申し込みをするとすべての保有銘柄を貸し出すことになりますが、銘柄ごとに貸し出さない設定にすることもできます。不安な方は、「まずは保有銘柄の一部だけを貸し出す」という方針で利用してみてもいいですね。

カストック(kastock)の貸株金利が1.5%以上の銘柄一覧

カストック(kastock)の対象銘柄は、約5,000銘柄もあります。SBI証券が取り扱っているほぼすべての米国株・米国ETFが、カストックの対象銘柄です。

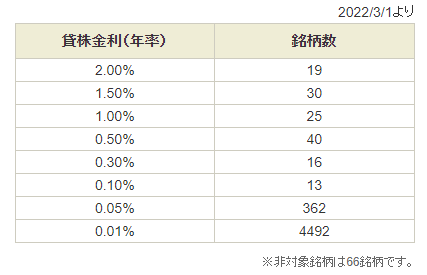

貸株金利は0.01%~2.0%の範囲で、次の内訳になっています(2022年3月1日時点)。

(出典:SBI証券)

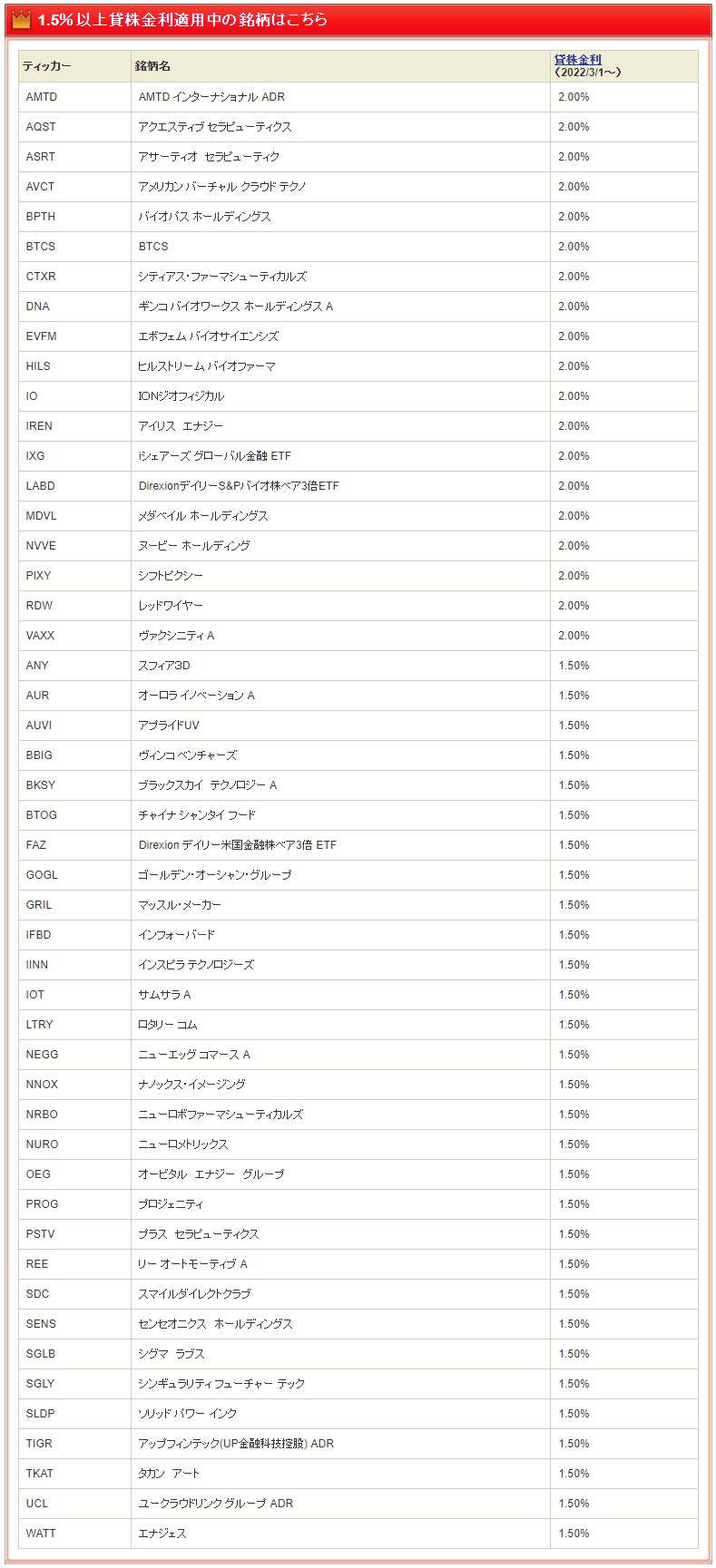

ほとんどの銘柄が0.01%の中、1.50%以上の高金利に設定されているのは、次の銘柄です(「もっと見る+」を押すと全49銘柄が表示されます)。

(出典:SBI証券)

+ もっと見る

ただし、貸株金利ありきで銘柄選定をするのは危険なのでやめておきましょう。巨額の資金を運用する機関投資家が介入している銘柄なので、急な値動きをして思わぬ損失が発生する可能性があります。

しっかり分析をして投資した銘柄が、「たまたま高金利だったらラッキー」くらいの認識がいいでしょう。

【当サイト×SBI証券】タイアップキャンペーン

SBI証券に口座開設をして、2万円以上の入金をし、住信SBIネット銀行の「SBIハイブリッド預金」へ2万円以上の振り替えをすると、もれなく2,500円プレゼント!さらに、当サイトのオリジナルレポート「株初心者でも見つかる株の選び方」(全16ページ)も特典としてプレゼントされます。

SBI証券は、米国株の取扱数が約5,000銘柄と多く、カストックや定期買付サービスなど、独自の米国株サービスが充実している証券会社です。これから米国株投資をはじめる方にぴったりなので、まだSBI証券の口座を持っていない方はぜひ口座開設してくださいね。

まとめ

このコラムでは、カストック(kastock)のメリット・デメリットについて詳しく解説しました。カストックを利用すれば、米国株・米国ETFを保有しているだけで、自動で貸株金利を受け取れます。配当金・分配金も受け取れるので、米国株の長期投資をしている方におすすめです。

ただし、「SBI証券が破綻すると資産が返ってこない」などのデメリットもあります。いずれもカストックに限らず、国内株の貸株サービスにも共通するデメリットなので、カストックをはじめとする貸株サービスは、メリットだけでなくデメリットも考慮して利用しましょう。

この記事を見た人は、こちらも読んでいます