- ホーム

- NISA特集(目次)

- ジュニアNISA(ニーサ)とは?

ジュニアNISA(ニーサ)とは?

最終更新日:2023年8月29日

- お知らせ

- 2023年12月末を持って、ジュニアNISAの新規申し込みが終了となります。詳しくは「【お悩み】ジュニアNISAが2023年に終了すると聞きました。いつまで投資が続けられますか?」で解説しているので、ぜひ参考にしてください。

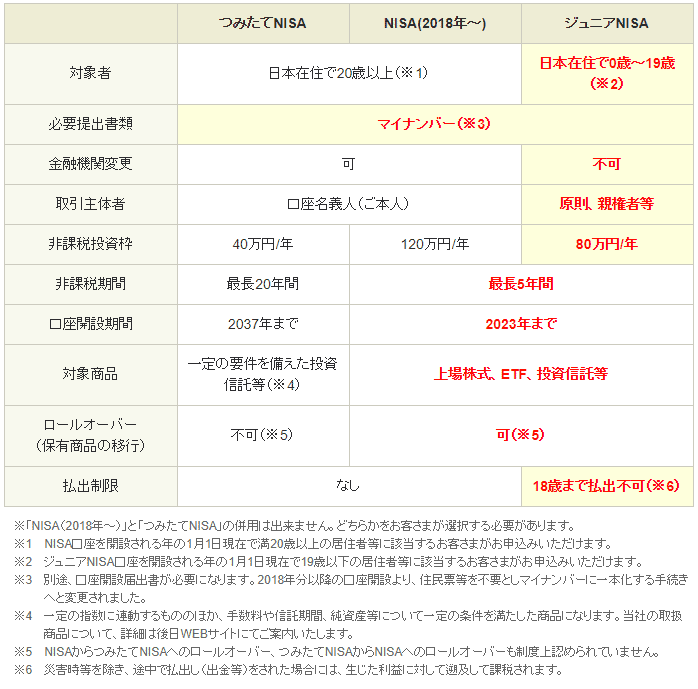

「ジュニアNISA(ニーサ)」制度が始まりました。(おさらい → NISAとは?)ジュニアNISAが使えるようになり、家族内の非課税枠が大きく増えました。例えば、こどもが2人いる夫婦の場合、夫婦で合計200万円だったものが、こども2人分のNISA枠160万円(=80万円×2人)が増えるので、年間合計360万円の投資金額が、NISA口座で取引できます。

さらに、大人のNISAの非課税枠が、2016年から「100万円→120万円」へと20万円分増額されたので、2015年まで200万円だった枠が実質的には400万円に増額されます(夫婦+子供2人の場合)。

ジュニアNISAとは?

2014年から、20歳以上の成人に対してNISAが始まりました。これにより、NISA口座を通して取引をすると、投資金額120万円分までの株式投資や投資信託にかかる値上がり益・配当金(分配金)が非課税となりました(2015年までは最大100万円分)。20歳未満に対しても、投資の窓口を広げようという動きで生まれたのがジュニアNISAです。

| 非課税対象 | 株や投資信託の値上がり益や配当金(分配金) |

|---|---|

| 非課税投資枠 | 毎年80万円まで(翌年への繰り越しはできない) |

| 期間 | 5年間(売却しても非課税枠の再利用はできない) |

| 投資総額 | 最大400万円まで(1年目は80万円、5年累積で400万円) |

| 制度継続期間 | 2016年から2023年までの8年間 (毎年80万円ずつ非課税枠の設定ができる) |

| 口座資格者 | 0歳~19歳まで ※20歳以降は通常のNISAへ |

| 口座管理者 | 親権者が代理で行う |

| 注意点 | ・原則18歳になるまでは、引き出すことができない (途中で引き出すと、過去の分も課税対象となる) ・1人1口座までで、途中で金融機関の変更ができない ・親権者が同じ証券会社に口座開設していることが必要 ・配当金の受け取り方を「株式数比例配分方式」に設定しておかないと配当時に課税される |

(2021年12月時点)

ジュニアNISAの狙いは?

非課税枠が増えることは、投資家にとって素直にうれしいことです。ただ、それ以外にも、このジュニアNISAには狙いがあります。

1つ目は、「株式市場の活性化」です。NISA口座を通して、株式市場に流れるお金は非常に大きなものになっています。仮に、ジュニアNISAを使って投資が実行された場合、利用者が全体の5%程度であったとしても、実に6,000億円もの資金流入が期待されるという試算もなされています。

2つ目は、「親(祖父母)から子へ資金移動」です。言うまでもなく、まだ未熟なこどもが直接運用することは非常にむずかしいので、実質的には親世代が運用することになります。資産全体に対するリスク資産(株や投資信託など)が増え、投資を促進します。それと同時に、広い意味で贈与となり、下の世代へと資金が流れていきます。

ジュニアNISAをどう使うか?

「ジュニアNISA」と、ネーミングこそ“ジュニア(こども)”とついていますが、こどもがお金を稼ぐことは難しいですし、運用するのも難しいです。実質的には、NISA枠が増大したと捉えるべきでしょう。なお、通常のNISAも20万円分アップされて120万円になったため、お子様が2人いる家庭を想定した場合、一家のNISA枠が「200万円から400万円」になるのです。

NISA口座自体のかしこい使い方は、「NISAとは?」で紹介している方法と基本的なスタンスは変わりません。「最大5年間非課税」という、長期投資に向いている仕様なので、割安成長株を探して、5年間寝かせておくようなスタンスや、投資信託(主にインデックスファンド)を毎月積み立てるスタンスが望ましいでしょう。また、配当や分配金に対しても非課税なので、「高配当の株」や「高分配の投資信託」も人気があり、同様に株主優待も人気があるようです(→楽しい株主優待&配当)。

| ネット証券 (複数口座開設ができます) |

取り扱い商品 | 特徴 | |||

|---|---|---|---|---|---|

| 国 内 株 式 |

外 国 株 式 |

投 資 信 託 |

積 立 投 資 |

||

| SBI証券 |

・国内株式の売買手数料完全無料 ※永久に無料 ・金融商品の取り揃え◎ |

||||

| 楽天証券 |

・国内株式の売買手数料完全無料 ※永久に無料 ・金融商品の取り揃え◎ |

||||

| マネックス証券 | ・国内株式の売買手数料完全無料 ・投資信託はNISAに限らず、ほぼすべての銘柄が100円から購入可能 ・投信つみたてなら申込手数料は全額キャッシュバックで実質無料 |

||||

| auカブコム証券 | ・国内株式の売買手数料完全無料 | ||||

| SMBC日興証券 |

・株式の取扱は札幌市場、福岡市場に上場している銘柄以外全て(店頭では全銘柄OK) ・投資信託は1,000円から積立が可能 |

||||

| 松井証券 |

・株式売買手数料完全無料 ※永久に無料 (通常の口座でも50万円以下の取引は無料 |

||||

| SBIネオトレード証券 |

・株式売買手数料、最安値水準 ・投資信託の取り扱いは10本 |

||||

| 店頭証券 (野村・みずほなど) |

・株式、投資信託ともに、手数料が高い | ||||

| 銀行全般 |

・株式の取り扱いはない

・投資信託は種類も少なく、手数料が高い |

||||

ジュニアNISAをさらに詳しく

ジュニアNISAについて、さらに掘り下げました。1つ目は、ジュニアNISAの非課税期間(5年間)が終わったらどうなるかという点です。

通常のNISAの場合は、非課税期間(5年間)が終了すれば、そのまま売却してお金を引き出してもよいのですが、ジュニアNISAの場合は、原則として、18歳になるまではお金を口座から引き出すことができませんので、ご注意ください(「高校3年生(18歳)の1月1日を迎える前」に引き出すと、利益に課税されてしまいます)。

2つ目は、ジュニアNISAの口座開設期間が終わってしまう「2023年以降」、運用している分はどうなるかという点です。ジュニアNISAが期限付きのものではなく、恒久的な制度となれば、これから書くことは心配いらないのですが、もし、今の制度のままですと、18歳になる前にジュニアNISAが終わってしまう人も出てきます。

ジュニアNISAの制度が終わっているのにもかかわらず、「18歳になるまでお金を引き出せない」というのは、あまりにも厳しいですよね。まずは、下記の表をご覧ください。

(出典:日本証券業協会)

チェックしたいポイントは、上記画像2024年以降の青色から、ピンク色に変わる部分です(赤枠部分)。2019年に運用を始めた場合は、5年後の2024年に運用が終了しますが、80万円分の枠はこのまま20歳になるまでは、「継続管理勘定(けいぞくかんりかんじょう)」に移行します。継続管理勘定とは、特殊な状態で、そのまま20歳まで運用が続けられます。

ただし、継続管理勘定では、金融商品を売却をすることはできますが、新しく購入することはできません。払い出し(非課税)については、高校3年生(18歳)の1月1日を迎えたあとであれば、20歳まで待たなくてもできます。

継続管理勘定は非常に説明しにくく、理解するのも難しいのですが、今すべてを理解する必要はありません。なぜなら、ジュニアNISAが“期間限定”ではなく、今後“恒久化”されれば、全く無意味になるからです。2024年は少し先のことなので、ジュニアNISAの制度自体が変更になることも視野に入れておきましょう。わかりにくく、間違いも起きやすい制度なので、個人的には早いところ恒久化していただきたいと願っています。