- ホーム

- 株の最強ツールはどれ?初心者におすすめの企業・銘柄分析ツールランキング&活用法

- ブロンコビリー(3091)

ブロンコビリー(3091)

公開日:2019年1月25日

| 成長性 |  |

2.5 |

|---|---|---|

| 割安性 | 2 | |

| 収益性 | 3 | |

| 財務健全性 | 5 |

東海、関東、関西を中心にステーキハウス『ブロンコビリー』を展開しているブロンコビリー(3091)について、企業分析しました(ブロンコビリーの公式ホームページ)。使ったツールは、SBI証券の「会社四季報」、GMOクリック証券の「財務分析ツール」、マネックス証券の「銘柄スカウター」です。(分析担当:やさしい株のはじめ方編集部)

ブロンコビリー(3091)の注目ポイントは、以下の3点です。

- 売上高経常利益率が競合他社と比べて高いこと

- 新規出店によって業績が成長していくこと

- 店舗に足を運んで経営状況をチェックできること

さっそく、順番に見ていきましょう!

注意

分析方法や予測、結果などは管理人の個人的な見解です。 銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。

基礎情報(2018年12月期 予想値)

| 売上高 | 営業利益 | 経常利益 | 当期純利益 |

|---|---|---|---|

| 226億円 | 28億円 | 29億円 | 19億円 |

| 時価総額 | PER | PBR | 配当利回り |

|---|---|---|---|

| 440億円 | 22.5倍 | 2.7倍 | 0.85% |

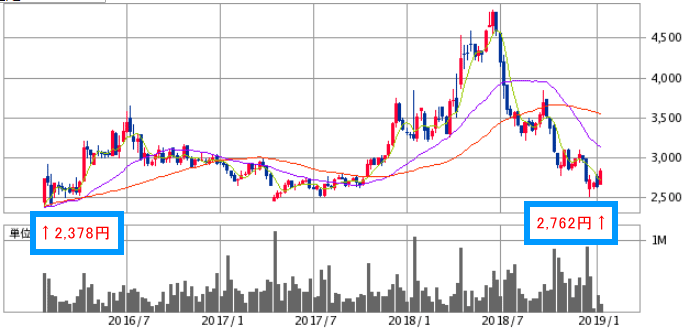

株価推移 (最近3年間)

(出典:SBI証券)

→最新の株価チャートは、こちら(SBI証券のホームページ)から確認できます。

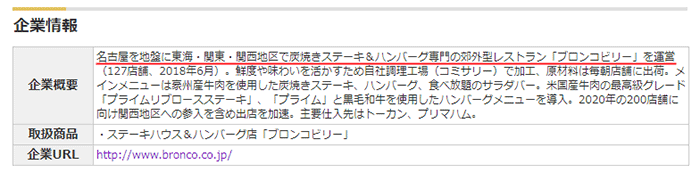

事業内容の要約

(出典:マネックス証券の銘柄スカウター)

ブロンコビリーの事業内容は、炭焼きステーキ&ハンバーグ専門店『ブロンコビリー』の運営です。事業は1つだけなので、初心者でも分析しやすい会社です。

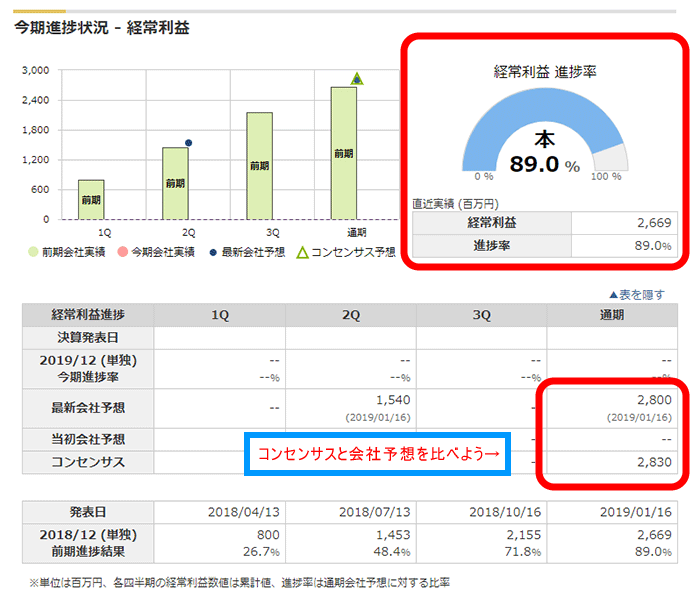

直近の業績をチェック

(出典:マネックス証券の銘柄スカウター)

※1Q、2Q、3Qの「Q」とは、「Quarter」の頭文字で、日本語に直すと「四半期(3か月)」となります。

業績のチェックポイントは、「経常利益の進捗率」です。この数値は、マネックス証券の銘柄スカウターでチェックできます。会社の業績が、過去よりも好調なのか不調なのかを知ることができます。

2018年12月期本決算の経常利益進捗率を見ると、89.0%となっています。進捗率100%だと計画どおり、100%を超えれば業績好調、100%に達しなければ業績が想定よりも悪い、と判断します。今回は100%を下回っているので、業績が想定よりも悪かったことがわかります。

100%を下回った背景について、決算短信や決算参考資料を探ってみました。大きな原因は、来店客数が減り売上高が減ったこと、キャンペーン実施によって販管費が増えたことだとわかりました。

続いて、コンセンサスという専門家の予想値を見てみましょう。これを見れば、プロが予想した来期の業績を知ることができます。ブロンコビリーの場合、来期の予想経常利益28.0億円に対して、コンセンサスは28.3億円となっています。専門家は、ほぼ会社予想どおりの業績になる、と予想していることがわかります。

また、実際の業績がコンセンサスを上回った場合、株価は上がることが多いです。コンセンサスと実際の業績を比べれば、株価のゆくえをざっくりと予想できるので、決算ごとにチェックしましょう。

なぜブロンコビリーに注目したのか?

ブロンコビリー(3091)は、炭焼きステーキ&ハンバーグレストラン『ブロンコビリー』を展開している会社です。名古屋を地盤に、東海・関東・関西でお店を展開しています。「ごちそうレストラン」をキャッチコピーに、社長自らが足を運んで仕入れた、新鮮なお肉を食べられるのが特徴です。同社に注目した理由は3つあります。

1つ目は、売上高経常利益率が競合他社と比べて高いことです。2019年1月21日現在、上場外食企業の売上高経常利益率は、平均4.4%です。それに対して、ブロンコビリーは12.7%と、かなり高い水準にあります。

売上高経常利益率が高い理由は、次の3つがあります。

- 居抜き物件や建物内に出店するビルイン形式で、出店でコストを抑えていること

- セントラルキッチンの周りに集中出店することで、配送コストを抑えていること

- サラダバーの設置や肉の廃棄を減らすことで、原価を抑えていること

2つ目は、新規出店によって業績が成長していくことです。外食企業の売上高は、「客数×客単価」で計算されます。新規出店によって店舗数が増えると、客数が増えるため売上高も増えていくと考えられるのです。そのため、新規出店によって業績が成長する外食企業は、定期的に公表される出店状況から、業績が伸びるかどうかを推測しやすいというメリットがあります。

3つ目は、店舗に足を運んで経営状況をチェックできることです。定期的にブロンコビリーにステーキを食べに行くことで、決算書には表れない多くの情報を手に入れることができます。たとえば、定期的にステーキを食べているうちに、味が悪くなってきたことがわかれば、いずれ客数が減って売上高が伸び悩むことを予想できます。この情報があれば、数字に業績悪化があらわれる前に、持っている株を売ったり、買うのをやめたりできるのです。

反対に、以前と比べて客数が増えていれば、売上高の伸びを期待して株を買ったり、すでに持っている場合は買い増ししたりできます。

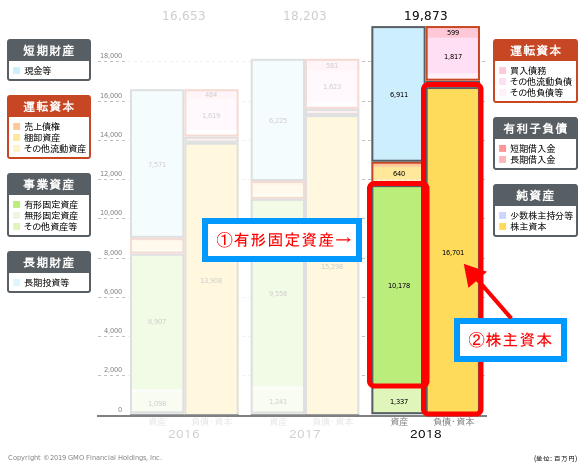

財務諸表分析

貸借対照表

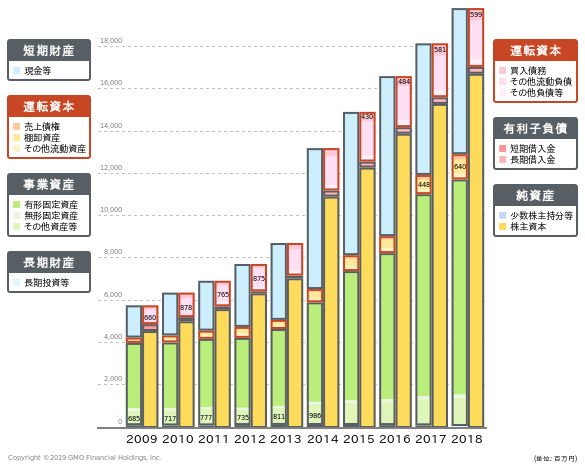

(出典:GMOクリック証券の財務分析ツール)

ブロンコビリーの貸借対照表を見てみましょう。有価証券報告書には数字しか書かれていないので、上に載せたGMOクリック証券の財務分析ツールを使うと、その中身を目でチェックできるので便利です。

2018年の貸借対照表を見ると、左側の「資産」の多くを『①有形固定資産』が占めていることがわかります。有形固定資産は、「建物」や「土地」のことです。ブロンコビリーのような外食企業は、店舗をたくさん持つため、有形固定資産の割合が大きくなります。

続いて、貸借対照表の右側「負債・資本」を見てみましょう。右側の多くを『②株主資本』が占めていることがわかります。株主資本とは、その名のとおり「株主が出資したお金」のことです。ブロンコビリーの場合、株主資本が貸借対照表の右側のおよそ80%を占めています。株主からのお金だけで事業運営できているので、銀行からの借金はほぼゼロです。このことから、ブロンコビリーは財務健全性が高く、倒産の危険がかなり小さいと考えられます。

(出典:GMOクリック証券の財務分析ツール)

今度は、過去10年分を見てみましょう。10年分さかのぼってチェックすることで、分析している会社がどのように変化してきたかがわかります。これを見ると、10年間を通して、「有形固定資産(緑色グラフ)」と「株主資本(黄色グラフ)」の両方が増えていることがわかります。本業で稼いだ利益を蓄え(株主資本の利益剰余金という勘定科目が増えます)、それを元手に新規出店を続けているからです。今後も、利益を蓄えて株主資本を増やしつつ、新規出店で事業の拡大を進めていくだろうと考えられます。

損益計算書

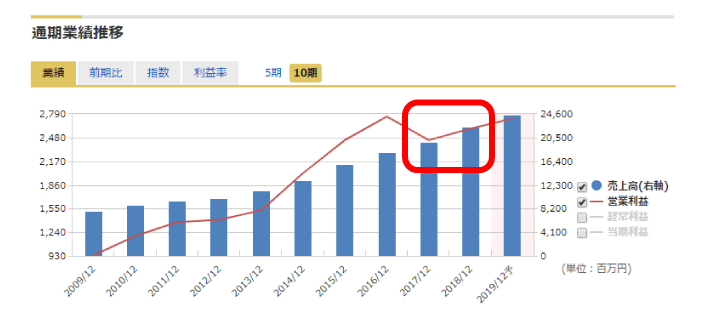

(出典:マネックス証券の銘柄スカウター)

上の図は、過去10年分の通期業績をグラフ化したものです。2017年12月期に、営業利益が前年比で減っていることがわかります。この原因を探るために、2017年12月期の有価証券報告書を見ると、キャンペーンに加えて、販促アプリの導入や東京におけるトレーニングセンターの新規開設、名古屋のトレーニングセンターの移転などをおこなったと書いてありました。これらの施策の結果、販管費が大きく膨らんでしまい、営業利益が前年よりも少なくなってしまったと考えられます。

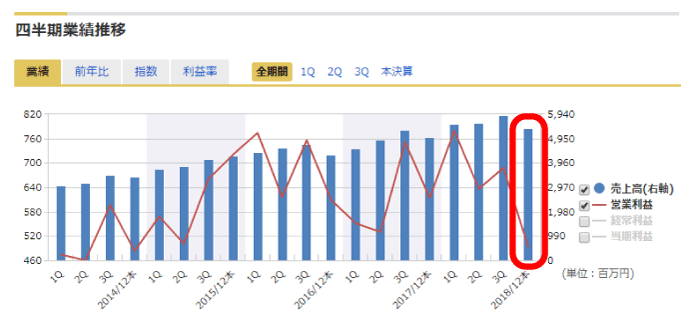

(出典:マネックス証券の銘柄スカウター)

上の図は、ブロンコビリーの損益計算書を四半期ごとにグラフ化したものです。2018年12月期本決算の営業利益が、大きく減っていることがわかります。

平成30年12月期決算短信に載っている損益計算書を見ると、前年よりも販管費が大きく膨らんでいました。キャンペーンでコストが増えたり、人件費がかさんでしまい、営業利益が減ったと考えられます。

キャッシュフロー計算書

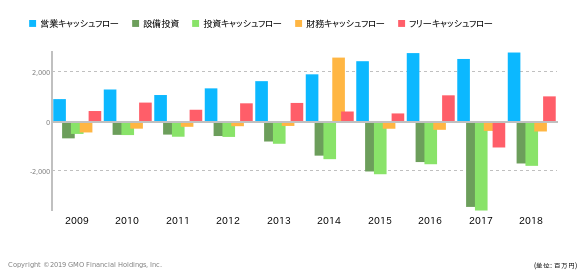

(出典:GMOクリック証券の財務分析ツール)

ブロンコビリーのキャッシュフロー(CF)を見てみましょう。王道型と呼ばれる、「営業CF:+、投資CF:-、財務CF:-、FCF:+」となっています。投資CFも営業CFの範囲内でおこなっており、本業で稼いだお金を投資に回していることがわかります。ほぼ無借金経営なのに、財務CFがマイナスとなっているのは、配当金の支払いによるものです。

以上から、ブロンコビリーは健全な経営ができていることがわかります。

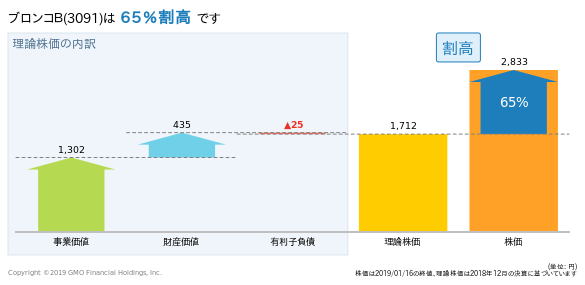

企業価値評価(株価と理論株価の関係)

(出典:GMOクリック証券の財務分析ツール)

※↑具体的な図の見方やツールの使い方などは、こちら(財務分析ツールの紹介)をご参考ください。

(図の見方)

“株価 < 理論株価” となっていれば割安です。この場合、株価2,833円に対して、理論株価1,712円なので、65%割高ということになります。

ツールの使い方〔手順〕

- 口座開設(GMOクリック証券) → ログイン → 『株式』 → 銘柄を選ぶ → 『財務分析』

将来予想

今後のシナリオ(将来予測)

ブロンコビリーが業績を伸ばしていくためには、新規出店で店舗を増やすことと、既存の店舗の来店客数を増やすことが必要です。

新規出店に関して、200店舗を目指して、毎年新規出店を進めていく方針を打ち出しています。具体的に「何年まで」という目標は出ていませんが、直近5年間の出店状況から考えると、毎年10店舗以上は新規出店していくのではないでしょうか。

しかし、来店客数については、月次のデータを見るかぎり減っているようです。その理由をブロンコビリーに問い合わせたところ、キャンペーンの効果が薄れて、来店客数が減っているからだとわかりました。打開策として、メニューの魅力をアップさせるべく、新メニュー開発や既存メニューの改善を進めているようです。

最近は、競合の『いきなり!ステーキ』が、月あたり20店舗ペースという驚異的なスピードで新規出店しています。ブロンコビリーの客数減少は、この影響もあったと考えられます。今後は、『いきなり!ステーキ』に負けない魅力的な商品開発や、販促活動が必要になってきそうです。

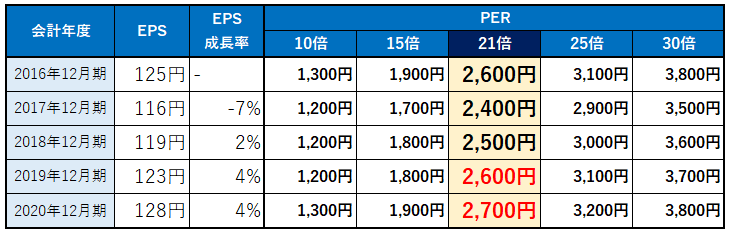

ここで、向こう2年間の予想株価を計算してみましょう。予想株価は、「EPS×PER」で計算できます。

まずは、2019年12月期の予想株価から計算してみます。決算短信によれば、2019年12月期の予想EPSは123円です。現在のPER21倍で計算してみると、2019年12月期の予想株価は2,600円となることがわかります。

続いて、2020年12月期の予想株価を計算してみましょう。決算短信には2020年12月期の予想EPSが載っていないため、自分で計算する必要があります。ここは、2018年12月期と2019年12月期のEPSから、EPSの成長率が計算し、その成長率を2019年13月期のEPSに掛けることで求めてみます。

まず、EPSの成長率を計算します。2019年12月期の予想EPSが123円、2018年12月期のEPSが119円なので、計算すると4%の成長率だとわかります。2019年12月期から2020年12月期にかけて、事業環境が変化せず、同じような成長をすると考えると、2020年12月期の予想EPSは128円となります。PER21倍で計算してみると、2020年12月期の予想株価は2,700円となります。

今後考えられるリスク

今後考えられるリスクは4つあります。

1つ目は、『客離れのリスク』です。2018年12月期は、キャンペーン効果が落ちてきたことにより、客数が減っています。ステーキ専門店として、競合である『いきなり!ステーキ』とは違う魅力を打ち出さなければ、今後も客数が減ってしまう可能性があるでしょう。

2つ目は、『人手不足のリスク』です。少子高齢化で若い働き手が減っています。十分に人材確保ができなければ、新規出店ができませんし、既存の店舗の閉鎖などが起きる可能性があります。

3つ目は、『食材価格の高騰によるリスク』です。ブロンコビリーが取り扱う牛肉や野菜、米が値上がりした場合、原価率が上がって利益の圧迫要因となります。

4つ目は、『消費税増税によるリスク』です。2019年10月に消費税増税が実施される予定で、外食に課税される税率が8%→10%にアップします。増税直後は、消費者が外食を控えるようになると、客数が減り売上高も減ってしまいます。

ブロンコビリーを分析するときに参考にした、無料のサービス

| ツール | 証券会社 | ポイント |

|---|---|---|

| 会社四季報 | SBI証券 | 銘柄選択に向いています! |

| 財務分析ツール | GMOクリック証券 | バリュー投資に向いています! |

| 銘柄スカウター | マネックス証券 | 簡易分析に向いています! |

いずれのサービスも、各証券会社に口座開設していれば、無料で使えます♪

まとめ

ブロンコビリーは、新規出店によって業績を伸ばしていける会社です。しかし、2019年1月現在、キャンペーンの影響が落ち着き、来店客数が減ってきています。もしかしたら、新規出店ペースが落ち、会社の想定どおりに業績が伸びなくなるかもしれません。

ブロンコビリーに投資した場合は、業績以外にも新規出店のペースや、四半期ごとに発表される月次データなどをチェックするとよいでしょう。新規出店ペースが落ちたり、月次の客数や売上高が減ってきた場合は、本業で稼げなくなっている可能性が高いので注意が必要です。

注意

ここで紹介している分析方法や結果等は個人的な視点のもので、銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。また、このページの分析は、記事公開時の情報に基づいています。同日以降に発表されたIR情報は反映していませんので、あらかじめご了承ください。