東祥(8920)

公開日:2019年3月26日

| 成長性 | 4 | |

|---|---|---|

| 割安性 | 1 | |

| 収益性 | 4 | |

| 財務健全性 |  |

2.5 |

愛知県を基盤にスポーツクラブを運営している東祥(8920)について、企業分析しました(東祥の公式ホームページ)。使ったツールは、SBI証券の「会社四季報」、GMOクリック証券の「財務分析ツール」、マネックス証券の「銘柄スカウター」です。(分析担当:やさしい株のはじめ方編集部)

東祥(8920)の注目ポイントは、以下の3点です。

- 事業環境に追い風が吹いている

- 収益性が高い

- 業績が右肩上がりで成長している

さっそく、順番に見ていきましょう!

注意

分析方法や予測、結果などは管理人の個人的な見解です。 銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。

基礎情報

| 売上高 | 営業利益 | 経常利益 | 当期純利益 |

|---|---|---|---|

| 241億円 | 66億円 | 66億円 | 38億円 |

※売上高、営業利益、経常利益、当期純利益は、2018年3月期の実績値です。

| 時価総額 | PER(予) | PBR(実) | 配当利回り(予) |

|---|---|---|---|

| 1,247億円 | 29.7倍 | 4.34倍 | 0.46% |

(出典:マネックス証券の銘柄スカウター)

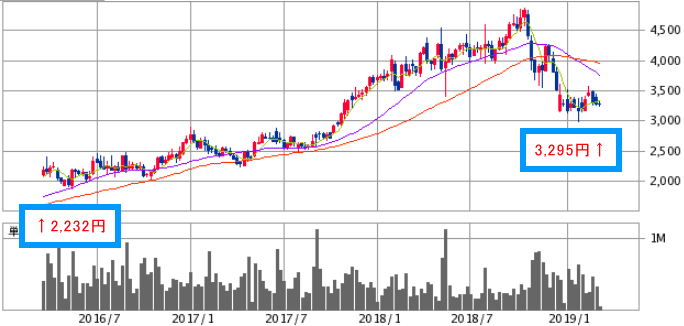

株価推移 (最近3年間)

(出典:SBI証券)

→最新の株価チャートは、こちら(SBI証券のホームページ)から確認できます。

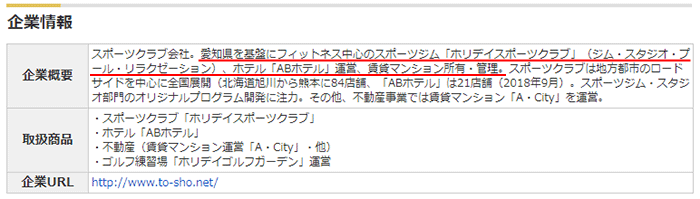

事業内容の要約

(出典:マネックス証券の銘柄スカウター)

東祥の主な事業内容は、スポーツクラブ「ホリデイスポーツクラブ」や、ビジネスホテル「ABホテル」の運営です。この2つの事業で、売上高の9割以上を生み出しています。もともと不動産会社だったこともあり、賃貸マンションの所有・管理にも取り組んでいます。2019年3月期3Q時点で、「ホリデイスポーツクラブ」は全国に88店舗、「ABホテル」は22店舗、「A・City」は2,427室を展開中です。

主力の「ホリデイスポーツクラブ」の特徴は、郊外型店舗ということです。都市部ではなく郊外にお店を構えることで、土地代を安く抑えることができます。その結果、都市部でスポーツクラブを展開している企業と比べて、販管費率が低く、営業利益率が高くなっています。

「ABホテル」の特徴は、郊外型店舗と持たざる経営です。郊外にホテルを作ることで、ビジネス客を中心に取り込んでいます。法人利用がメインなので、業績が安定するというメリットがあります。

ホテルの建物だけを所有し、土地はオーナーから借りる「持たざる経営」で運営しているのも特徴です。そのため、ホテルの新規出店のとき、東祥は建物の建築費用のみを負担すればよく、競合よりも高い利益率を実現しています。

最近は、ビジネス客だけでなく、観光客を囲い込むために、一部店舗を都市部に出店しています。ほかにも、ホリデイスポーツクラブとABホテルをとなりに建て、ホテル利用者のスポーツ需要を取り込む試みもはじめました。

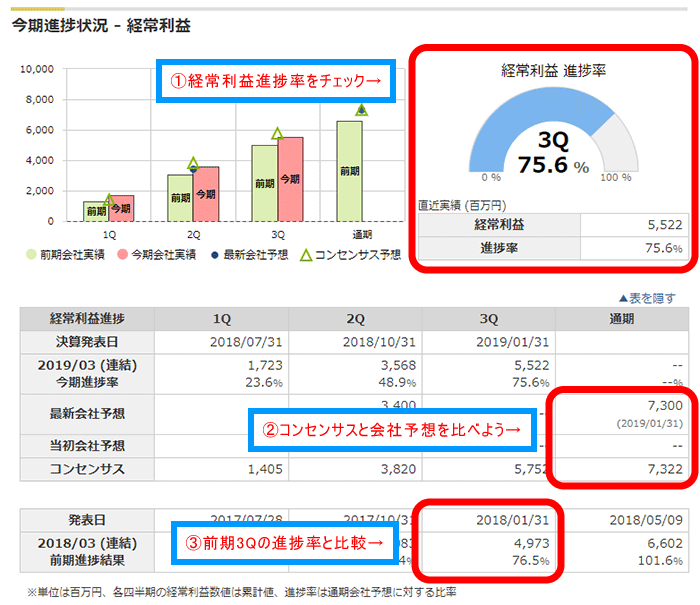

直近の業績をチェック

(出典:マネックス証券の銘柄スカウター)

※1Q、2Q、3Qの「Q」とは、「Quarter」の頭文字で、日本語に直すと「四半期(3か月)」となります。

業績のチェックポイントは、「経常利益の進捗率」です。この数値は、マネックス証券の銘柄スカウターでチェックできます。会社の業績が、過去よりも好調なのか不調なのかを知ることができます。

2019年3月期3Q決算の経常利益進捗率を見るとs、75.6%となっています。この数字だけでは、業績の良し悪しが判断できないので、画像の下のほうにある、「前期の進捗率(画像の赤枠部分)」と比較しましょう。前期の進捗率は76.5%なので、今期の進捗率は前期よりも0.9ポイント悪化しています。この程度の悪化であれば、誤差の範囲内と考えて良いでしょう。業績は堅調に伸びていると判断できます。

続いて、コンセンサスという、“専門家が予想した今期末の業績”に目を通します。東祥の場合、会社予想の経常利益73億円に対して、コンセンサスは73.2億円となっています。専門家は、会社予想どおりの業績になる、と予想しているようですね。

実際の業績がコンセンサスを上回った場合、株価は上がることが多くあります。コンセンサスと実際の業績を比べれば、株価のゆくえをざっくりと予想できるので、決算ごとにチェックするのがおすすめです。

なぜ東祥に注目したのか?

東祥(8920)に注目した理由は、次の3点です。

1つ目は、『事業環境に追い風が吹いている』ことです。厚生労働省が公開した「平成29年簡易生命表」によると、日本人の平均寿命が過去最高を更新しました。「人生100年時代」を健康で過ごしたいと考える人が増え、同社が運営するスポーツクラブへの入会が増えているのです。高齢化による健康需要の拡大という時代の流れが、今後も同社の業績を押し上げていくと考えられます。

また、訪日外国人観光客が増えていることも、ホテル事業に追い風です。同社は、京都や大阪など、訪日外国人の宿泊需要が高まっている地域でも、ホテルを運営しています。2020年にかけて、訪日外国人観光客の数は増えていくと考えられており、同社の業績も成長が見込めるでしょう。

2つ目は、『収益性が高い』ことです。スポーツクラブ事業の営業利益率は26.01%、ホテル事業の営業利益率は27.26%です。どちらの事業でも、営業利益率10%程度の企業が多い中で、高い収益性を誇っていることがわかります。

3つ目は、『業績が右肩上がりで成長している』ことです。過去5年間の年平均成長率(CAGR)は、12.21%と順調に伸びています。業績を押し上げているのは、健康志向の高まりや出張需要であり、これらは今後も継続するでしょう。業績の急拡大は起きなさそうですが、手堅く成長していくと予想できます。

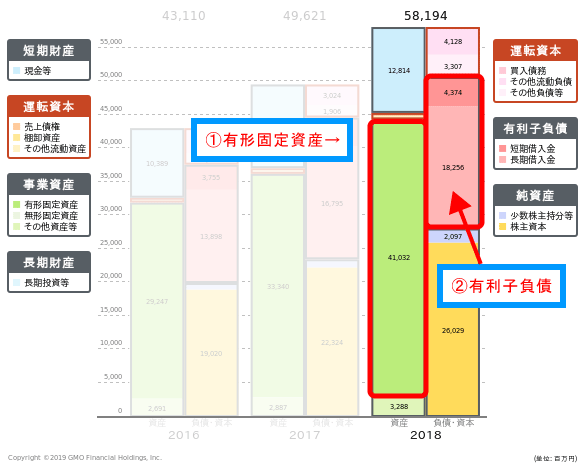

財務諸表分析

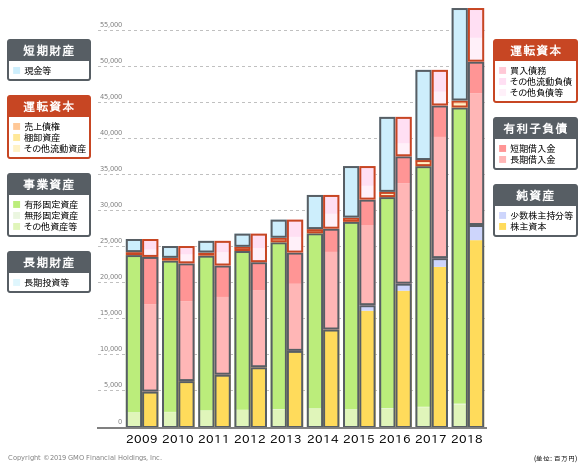

貸借対照表

(出典:GMOクリック証券の財務分析ツール)

東祥の貸借対照表です。有価証券報告書には数字しか書かれていないので、上に載せたGMOクリック証券の財務分析ツールを使うと、その中身を目でチェックできるので便利です。

2018年の貸借対照表に書かれている、『①有形固定資産(緑色の部分)』と、『②有利子負債(濃い赤色と薄い赤色の部分)』に注目しましょう。有形固定資産は総資産の約70%、有利子負債は総資産の約40%と、どちらも大きな割合を占めています。

理由は、東祥が展開するビジネスは、多くの「土地や建物」を必要とするものだからです。そのため、有形固定資産が大きくなります。「土地や建物」の取得には、多額の現金が必要となるため、有利子負債も大きくなる傾向にあるのです。

(出典:GMOクリック証券の財務分析ツール)

今度は、過去10年分の貸借対照表の推移をチェックしましょう。10年分さかのぼってチェックすることで、「分析している会社が、どのように変化してきたか」がわかります。

2009年からずっと、『有形固定資産(緑色の部分)』と、『株主資本(黄色の部分)』が増加していますね。スポーツクラブなどを新規出店することで、有形固定資産が増えるからです。さらに、高収益なビジネスを展開しているため、順調に利益を上げ、株主資本の中に積み上げています。それにより、新規出店のために多額の有利子負債を調達する必要はなく、株主資本でまかなうことができているようです。

貸借対照表から、とても堅実な経営ができており、「安定して業績を伸ばせている企業」だとわかりますね。

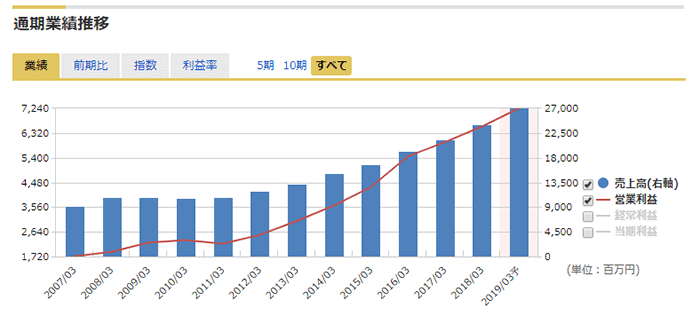

損益計算書

(出典:マネックス証券の銘柄スカウター)

上の図は、過去12年分の損益計算書をグラフ化したものです。2012年以降は、増収増益が続いていることがわかりますね。増収増益が続いている理由は、2011年から積極的な新規出店を続けているからです。新規出店によって、売上高の天井が切り上がっていくイメージを持つと、理解しやすいのではないでしょうか。

売上高が増えるのに合わせて、営業利益も右肩上がりで増えています。今後も、新規出店によって、業績が右肩上がりで伸びていくと予想できます。

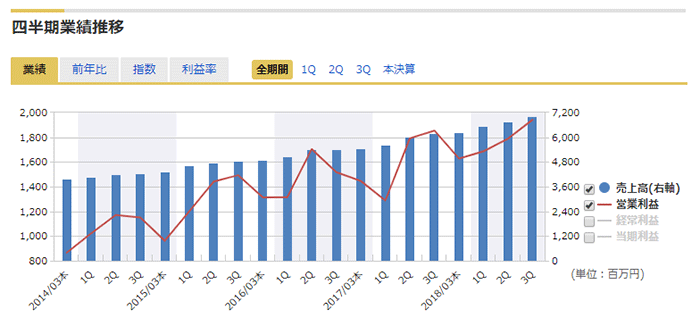

(出典:マネックス証券の銘柄スカウター)

上の図は、東祥の損益計算書を、四半期ごとにグラフ化したものです。売上高(青色の棒グラフ)は、全体のトレンドとして、右肩上がりになっています。営業利益は、年によって多少バラツキがありますが、2Qや3Qに多くなる傾向があるようです。

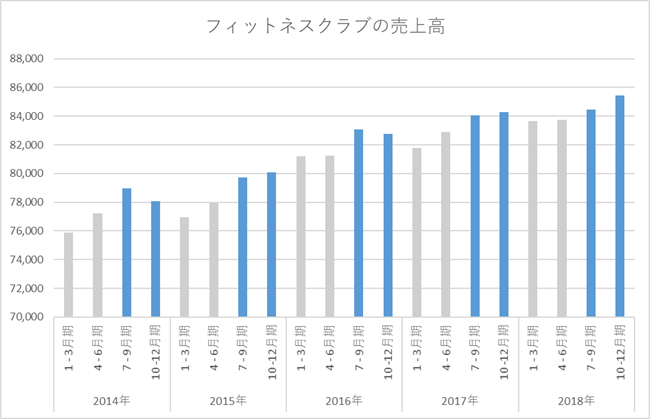

経済産業省が発表している「特定サービス産業動態統計調査」によると、フィットネスクラブの売上高は、1年の中で7月~12月が最も大きくなるようです。この期間は、ちょうど東祥の2Q~3Qと重なります。スポーツクラブ事業は利益率が高いため、売上高が大きくなる2Q~3Qに営業利益が多くなることも納得できますね。

(出典:経済産業省「特定サービス産業動態統計調査」より作成)

損益計算書についてのまとめです。東祥は2012年以降ずっと増収増益の企業です。主力のスポーツクラブ事業は、健康需要の高まりによって今後も会員が増えていきそうです。それに合わせて、売上高も右肩上がりで伸びていくと予想できます。まだ成長性のある企業だと言えますね。

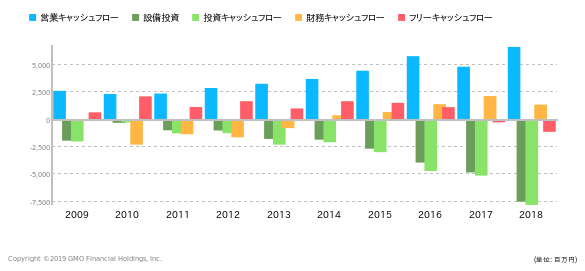

キャッシュフロー計算書

(出典:GMOクリック証券の財務分析ツール)

東祥のキャッシュフロー(CF)を見ましょう。2018年は、「営業CF:+、投資CF:-、財務CF:-、フリーCF:-」となっています。営業CFや投資CF、財務CFの形は比較的安定していますね。

過去10年の業績を見渡すと、営業CFが、右肩上がりで増えていることがわかります。本業で利益を上げており、しかも毎年利益が増えているためです。それに合わせるかのように、投資CFと財務CFのマイナスも、年々大きくなっています。積極的に銀行からお金を借りて、投資に回していることがうかがえます。

しかし、2017年以降は、無理な投資をしているためか、フリーCFがマイナスとなっています。フリーCFは、「企業が自由に使えるお金」のことです。これがマイナスということは、企業が稼いだ利益が手元に残らず、これまで貯めてきた資金を切り崩している状態です。2018年には、2017年よりも赤字額が大きくなっている点も、注意が必要です。

CF計算書についてまとめます。営業CFが右肩上がりで伸びており、銀行借り入れを使いつつ、積極的に投資している点は評価できます。しかし、フリーCFが2年連続でマイナスになっていることを考えると、無理して投資している可能性があります。今後も、フリーCFがマイナスになっていないか、注意したほうが良いでしょう。

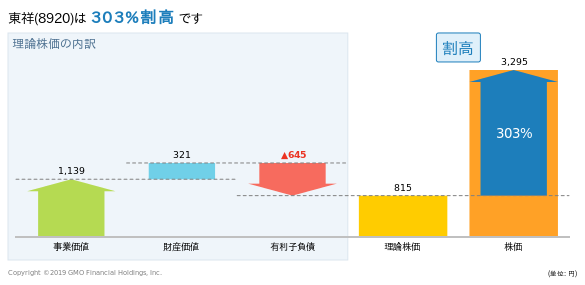

企業価値評価(株価と理論株価の関係)

(出典:GMOクリック証券の財務分析ツール)

※↑具体的な図の見方やツールの使い方などは、こちら(財務分析ツールの紹介)をご参考ください。

(図の見方)

“株価 < 理論株価” となっていれば割安です。

「売上成長率」、「営業利益率」、「償却」、「設備投資」は過去3年の値を、「割引率」は推奨値を使って、理論株価を出してみました。東祥の場合、2019年3月11日現在の株価3,295円に対して、理論株価815円なので、303%割高です。

ツールの使い方〔手順〕

- 口座開設(GMOクリック証券) → ログイン → 『株式』 → 銘柄を選ぶ → 『財務分析』

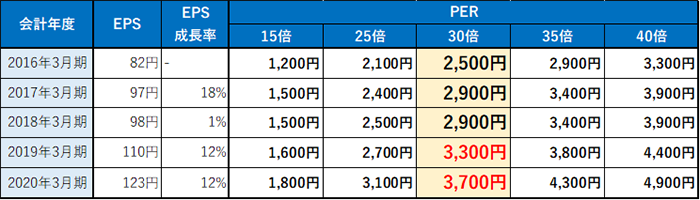

将来予想

今後のシナリオ(将来予測)

東祥は、「健康需要の高まり」を追い風に、業績を伸ばすことができそうです。「2.なぜ東祥に注目したのか?」で説明したとおり、主力のスポーツクラブ事業は、健康需要の高まりを背景に、入会者が増えています。今後も、高齢化や長寿命化によって、「スポーツで健康を維持したい」という人が、増えていくと予想できます。これによって、同社の売上高は、右肩上がりで伸びていくのではないでしょうか。

ここで、向こう2年間の予想株価を計算してみましょう。予想株価は、「EPS×PER」で計算できます。

まずは、2019年3月期の予想株価から計算してみます。決算短信によれば、2019年3月期の予想EPSは110円です。現在のPERを30倍として計算すると、2019年3月期の予想株価は3,300円となります。

続いて、2020年3月期の予想株価を計算してみましょう。決算短信には、2020年3月期の予想EPSが載っていないため、今回はSBI証券で配信されている、会社四季報の予想EPSを使います。

会社四季報によると、2020年3月期の予想PESは123円でした。こちらも現在のPER30倍で計算してみると、2020年3月期の予想株価は3,700円となります。

今後考えられるリスク

今後考えられるリスクは2つあります。

1つ目は、『自然災害のリスク』です。東祥は、スポーツクラブやホテルなど施設を作って、サービスを提供している会社です。台風や地震などにより、施設が壊れて使えなくなった場合、業績が落ち込むことがあります。また、施設が壊れなくても、自然災害で利用者が減ると考えられ、業績悪化につながります。

2つ目は、『フリーCFがマイナスになっている』ことです。2017年から2年連続でマイナスとなっており、無理に事業を拡大している可能性があります。2019年の決算でも、フリーCFがマイナスとなっていた場合、将来的に資金繰りに苦しむかもしれないので、注意が必要です。

東祥を分析するときに参考にした、無料のサービス

| ツール | 証券会社 | ポイント |

|---|---|---|

| 会社四季報 | SBI証券 | 銘柄選択に向いています! |

| 財務分析ツール | GMOクリック証券 | バリュー投資に向いています! |

| 銘柄スカウター | マネックス証券 | 簡易分析に向いています! |

いずれのサービスも、各証券会社に口座開設していれば、無料で使えます♪

まとめ

東祥は、健康需要の高まりやインバウンド需要によって、スポーツクラブ事業とホテル事業を中心に、業績が成長すると考えられます。さらに、出店コストの低い郊外に店舗を持っており、今後も高い収益性を維持していくでしょう。

しかし、フリーCFが2年連続でマイナスとなっている点には、注意する必要があります。積極的な事業拡大は良いことですが、フリーCFがマイナスになるほど無理して出店し続けると、将来的に手元資金が底をついてしまいます。投資する際は、フリーCFがマイナスになっていないか、定期的にチェックすると良いでしょう。

注意

ここで紹介している分析方法や結果等は個人的な視点のもので、銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。また、このページの分析は、記事公開時の情報に基づいています。同日以降に発表されたIR情報は反映していませんので、あらかじめご了承ください。