- ホーム

- 株式投資関連のコラム

- その他

- ソーシャルレンディングは危ない?大損する?おすすめしない理由を解説

金の現物投資・純金積立はやめとけ?おすすめしない?失敗する危険な考え方を解説

- お知らせ

- (2025年9月30日追記)金の日本円建て価格(1gあたり)が史上初の2万円を突破しました。米国の政府閉鎖に対する警戒感や地政学リスク、日本円の下落によるインフレなどが価格を押し上げたようです。

「金の現物投資・純金積立はやめとけ」と言われることがあります。このように言われる理由には、金投資は株式投資と比べてリターンが見込みにくいこと、手数料が発生することが挙げられます。

しかし、金は安全性の高い資産です。インフレにも強く、中央銀行が買い集めていることを踏まえると、投資先として考える価値はあるでしょう。

この記事では、「金の現物投資・純金積立はやめとけ」と言われる理由や危険性、失敗例、金投資がおすすめの人、おすすめの投資先など、初心者向けにわかりやすく解説しています。

「金の現物投資・純金積立はやめとけ」と言われる理由

「金の現物投資や純金積立はやめとけ」と言われる理由には、下の2点があります。

「金の現物投資・純金積立はやめとけ」と言われる理由

それぞれ説明しますね。

①株式投資と比べてリターンが見込みにくい

1つ目の理由は、「金への投資は株式投資と比べてリターンが見込みにくい」ことです。理由として下の2点が挙げられます。

金への投資でリターンが見込みにくい理由

- 金は株式と比べて価格変動が小さい

- 金から配当金がもらえない

株式は企業がお金を集めるために発行するものであり、企業の業績(厳密には1株あたり利益)によって、その価格(株価)が変化します。「新商品が大ヒットした」、「AIなど技術の進歩によって商品の需要が急拡大した」といった場合には、業績が大きく成長し、株価も大きく動くのです。

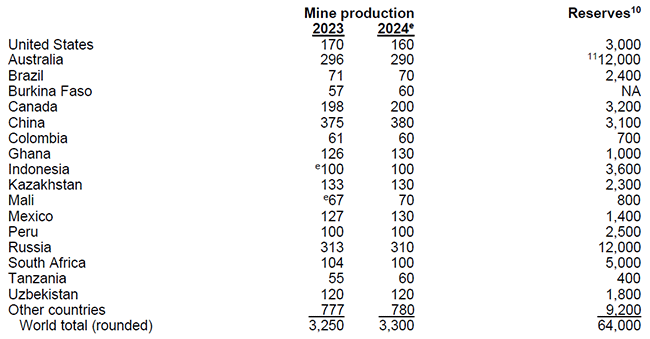

一方、金はその希少性から価格が大きく上下にブレにくい資産です。金は地球上に限られた量しか存在しておらず、その供給量も限られています。USGS(米国地質調査所)によると、全世界における2024年の金埋蔵量は64,000トン※1で、年間生産量は3,300トン※2です。単純計算で20年以内に金が枯渇してしまいます。

※1 下の図表の右端「Reserves」の一番下「World total」の数字を参照しています。

※2 下の図表にある真ん中の列「Mine production 2024」の一番下の数字を参照しています。

出典:USGS | Gold Statistics and Information Annual Publications 2025[PDF]

また、世界共通の認識として「金は価値があるもの」と考えられています。国際的に取引される資産でもあるため、金そのものの価値は安定しているのです。

したがって、金は株式よりも価格変動が小さく、短期的に大きな値上がり益を狙った投資には向きません。

金価格が大きく値上がりする場合もある

インフレ(物価の上昇)が進む場合は、金価格が中長期的に大きく上昇することがあります。その理由をかんたんに説明しましょう。

インフレになると、“100円で買えていたお菓子が200円に値上がりする”ような状態になります。見方を変えると、お菓子の価値は変わらないのに、必要なお金の量が2倍になったとも言えますね。

つまり、お金を銀行預金や財布に入れたままにしておくと、どんどん買えるモノの量が少なくなってしまうのです。インフレとは「物価の上昇」というイメージが強いですが、「お金の価値の下落(通貨価値の下落)」と考えたほうが本質を捉えているかもしれません。

ここで、あなたが10億円の資産を持つ富豪だったとしましょう。豪邸を建てたり、外車を買ったり、好きなことにお金を使えますよね。しかし、インフレが進むとどうでしょうか。10億円で買えるモノは減ってしまうわけです。

「これでは困る!」ということで、インフレによって価格の上昇が見込めるモノに資産を変えておこうと考えるのではないでしょうか。世の中にはたくさんの金融商品がありますが、世界中で取引されていて価値が安定している「金」は魅力的な選択肢になるはずです。

このように、インフレが進む場合には、「資産を守る」という需要から、金を欲しがる人が増えます。金価格は需要と供給によって変わるので、需要が増えることで金価格も上昇すると考えられるのです。

②手数料が発生する

2つ目の理由は、「手数料が発生する」ことです。

株式の購入手数料は無料としている証券会社が多いのですが、金の場合は購入手数料を支払わなければなりません。手数料の分だけ自分の資産が減ってしまうので、資産形成の効率が悪くなります。

| 金(現物) | 金(積立) | ETF・投資信託 | |

|---|---|---|---|

| 購入手数料(税込) | 0~16,500円※3 (0~5.16%)※4 |

1.65%※5 | 無料 |

(2025年10月22日時点)

※3 販売店や購入重量によって購入手数料が異なります。

※4 2025年10月22日9:30時点の金価格を基に計算した手数料率です。

※5 現物を受け取る際には別途手数料が発生します。

なお、金の現物を購入する場合は、販売店によって金インゴット(金塊)の重量や手数料が変わります。販売店の例として、日本マテリアル、三菱マテリアル、田中貴金属の手数料を見てみましょう。

| 重量 | 日本マテリアル | 三菱マテリアル | 田中貴金属 |

|---|---|---|---|

| 1,000g | 0円 | 0円 | 0円 |

| 500g | |||

| 300g | 取扱いなし | 16,500円 | |

| 200g | |||

| 100g | 8,250円 | ||

| 50g | 1,540円 | 取扱いなし | 8,800円 |

| 20g | 2,420円 | 4,400円 | 4,400円 |

| 10g | |||

| 5g |

(2025年10月22日時点)

一般的に、インゴットは買取後に溶かして作り直しています。このため、100gなど小さなインゴットほど、生産コストが高くなってしまうのです。このため、手数料(専門用語で「バーチャージ」)を上乗せしています。

日本マテリアルの手数料の低さが目立ちますが、これは企業努力によるものです。

本来100gは1kgや500gに比べると生産コストがかかることから、手数料(バーチャージ)を設定していました。これを弊社では1kg、500gと同じ扱いにできるよう自社工場で生産コストを抑えることで、手数料0円を実現いたしました。

出典:日本マテリアル | 価格について

それでは、金の積立投資と比較するため、現物投資の手数料率を計算してみましょう。今回は、1gあたり17,058円として計算しています。

| 重量 | 日本マテリアル | 三菱マテリアル | 田中貴金属 |

|---|---|---|---|

| 1,000g | 0.00% | 0.00% | 0.00% |

| 500g | |||

| 300g | 取扱いなし | 0.32% | |

| 200g | 0.48% | ||

| 100g | 0.48% | 0.97% | |

| 50g | 0.18% | 取扱いなし | 1.03% |

| 20g | 0.71% | 1.29% | 1.29% |

| 10g | 1.42% | 2.58% | 2.58% |

| 5g | 2.84% | 5.16% | 5.16% |

(2025年10月22日時点)

いずれの販売店でも、重量が小さくなるほど手数料率は割高になります。現物にこだわらないのであれば、手数料無料で買える金ETFがおすすめです。金ETFについては、記事の後半にある「金ETFや金投信への投資」で詳しく解説しています。

金の現物投資・純金積立をおすすめしない人

金の現物投資・純金積立がおすすめでない方は、下の4つの条件にあてはまる方です。

金の現物投資・純金積立がおすすめでない方の条件

- 大きな値上がり益を狙いたい

- 短期間で資産を増やしたい

- 手数料を支払いたくない

- NISA(ニーサ)で資産形成したい

大きな値上がり益を狙いたい方、短期間で資産を増やしたい方、手数料を支払いたくない方は、金への投資よりも株式投資を選んだほうがよいでしょう。

なお、金の現物投資や純金積立はNISA※6に対応していませんが、金ETFや金投信はNISAに対応しています。NISAと金投資を組み合わせて資産運用したい方は、ETFや投資信託の活用がおすすめです。

※6 NISAとは、「株や投資信託(投信)などの運用益や配当金を、一定額非課税にする制度」です。通常は、利益に対して20.315%の税金がかかるので、NISA口座で利益が出た場合は、節税面で大きなメリットを受けられます。

金のETFと投資信託については、この記事の後半で詳しく説明します。

金投資の危険性

結論として、金投資の危険性は低いといえます。

繰り返しの説明になりますが、金は地球上で最も価値が高い資産です。安全資産として、通貨や国債の代わりに買われることもあります。基本的には大きな値上がり益や配当金はありませんが、株式投資のように“価値がゼロになってしまう”ことは考えられません。

金投資の失敗例

金投資はリスクが低く失敗しにくい手法と言えますが、投資家自身が期待するリターンの大きさや投資のタイミング次第では、期待どおりの結果が得られず、失敗してしまうかもしれません。例えば、下の3つの失敗例が挙げられます。

金投資の失敗例

- 短期的な値上がり益を求めて取引する

- 大きな値上がり益を求めて取引する

- 高値で買ってしまう

金は希少性と供給の限界から、価値が安定している資産です。このため、短期的な値上がりを求めたり、大幅な価格上昇を求めて投資するのに適していません。

また、株式投資と同じで金を高値で買ってしまうことも、失敗の原因となる可能性があります。2025年6月末現在、「世界経済の分断」や「お金の価値低下」などを背景に、金価格は過去最高値付近で推移しています。

もし、市場が懸念している材料がすべてなくなった場合、金を買う必要がなくなってしまうため、金価格も下落するでしょう。最高値付近で金を買ってしまった場合、損失を抱えることになってしまいます。

金に限らず、投資する際には「今後どのような展開が予想できるか」を考えてから投資しましょう。「金価格が上がっているから」、「みんなが買っているから」という理由だけで投資してしまうと、損失を抱えることになりかねません。この点に注意して投資したいですね。

金価格の見通し

筆者は、金価格の上昇が続く可能性が高いと予想しています。理由は下の2つです。

金価格が上昇する理由

それぞれ説明します。

①インフレが進む

1つ目の理由は、「インフレが進む」です。2025年7月現在、日本を除く世界各国では「政策金利の引き下げ」が議論されています。

政策金利を引き下げれば、世の中に出回るお金の量が増えます。みんながモノを買うようになるため、景気がよくなっていく仕組みです。モノの需要が高まると物価も上がります。これを専門用語で「デマンド・プル型のインフレ」と呼びます。

ここで問題なのが、世界経済がグローバル化からブロック化へと移りはじめていることです。具体的には、世界中の国どうしで貿易して豊かになろうという考えから、敵対する国を避けて仲の良い国とだけ貿易しようという流れになってきています。

経済がブロック化すると、生産コストが安い国で作ることがむずかしくなるため、モノを生産するコストが上がり、物価も上がると考えられるのです。このことを、専門用語で「コスト・プッシュ型のインフレ」と呼びます。

この状況で政策金利が下げられると、コスト・プッシュ型のインフレとデマンド・プル型のインフレが重なります。落ち着いたと思われているインフレが、再び加速する可能性が高いのではないでしょうか。

物価の上昇は、裏を返すと「通貨価値の下落」なのでした。通貨価値が下落すると、資産の価値も下がってしまいます。資産家は自分の資産を守るため、通貨から安全資産である「金」に資産を移すでしょう。こうして、金価格は上がっていくと考えられるのです。

②中央銀行による金の保有割合が高まる

2つ目の理由は、「中央銀行による金の保有割合が高まる」です。

ECBが2025年6月に発行した「The international role of the euro」で、金が世界の中央銀行準備資産としてユーロを追い抜いたと公表しました。

下のグラフにおける緑色の部分が金の保有割合を表しています。グラフの右端が最新のデータ(2024年)で、金の保有割合は20%、ユーロの保有割合は16%です。

出典:EUROPEAN CENTRAL BANK | The international role of the euro

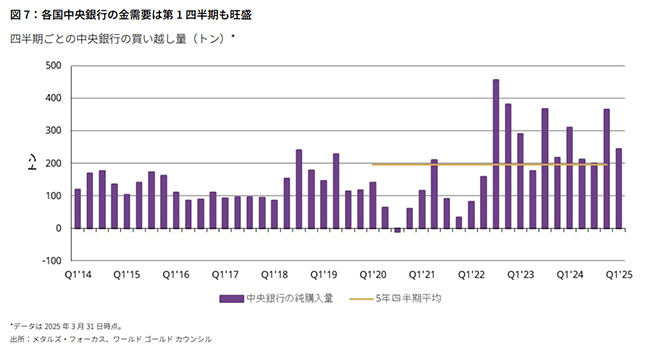

続いて、下のグラフは「中央銀行による金の純購入量(四半期)」を表しています。ロシアが経済制裁を受けた2022年頃から、中央銀行による金購入量が増えていることが読み取れます。

出典:WORLD GOLD COUNCIL | ゴールド・デマンド・トレンド: 2025年第1四半期

この説明を聞くと「ロシアの経済制裁と金価格にどんな関係があるの?」と気になりますよね。ひとことで説明すると、米国がロシアに対する経済制裁でドルを武器として使ったため、米国と距離を置く国々がドルから金へと資産を移したのです。

米国によるロシアへの経済制裁では、ロシアが米国内で持っている米国債を凍結しました。このことは、ドル建てで資産を持っていると、米国と敵対したときに没収されてしまうことを意味します。このため、資産を守る観点から、米国が支配するドルではなく、無国籍の通貨である「金」を持っているほうが安全と考えられるようになったのです。

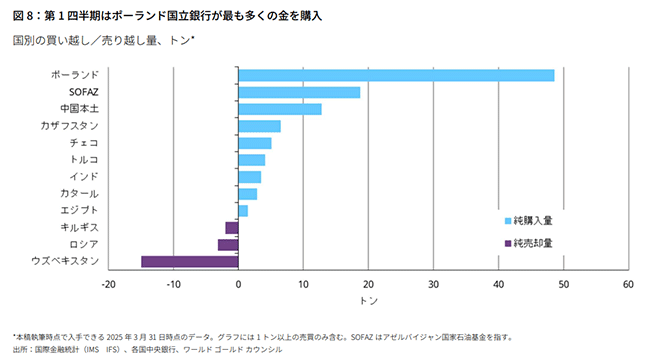

金の国際的な調査機関であるWorld Gold Councilによると、2025年第1四半期における中央銀行の金購入量ランキングには、中国やインド、エジプトなどの新興国が名を連ねています。

出典:WORLD GOLD COUNCIL | ゴールド・デマンド・トレンド: 2025年第1四半期

米ドル資産が凍結されたロシアは売却しているようですが、これまで大量の金を購入してきたことで有名です。

国際的な状況を考えると、今後も中央銀行が金購入を続ける可能性は高いでしょう。需給がさらに引き締まるので、金価格は上昇すると予想できます。

金ETFや金投信への投資

金への投資は、現物投資や純金積立以外に、金ETFや金投信といった選択肢もあります。これらは証券口座を持っている方なら、誰でも気軽にスマホやパソコンから取引できるのでおすすめです。

ただし、金ETFや金投信は100%金価格と連動するとは限りません。ETFや投資信託そのものの需給によって価格が変動する点に注意してください。

それでは、金ETFと金投信にどのような商品があるのかみていきましょう。

金ETF

金ETF5本の特徴を表に整理しました。純資産総額が大きい順に並べてあります。

| 信託報酬 | 売買単位 | 最低投資金額 | NISA 成長投資枠 |

現物交換 | |

|---|---|---|---|---|---|

| WisdomTree 金上場投資信託 (1672) |

0.39% | 1口 | 58,410円 | ||

| 純金上場信託 (1540) |

0.44% | 1口 | 20,255円 | ||

| SPDRゴールド・シェア (1326) |

0.40% | 1口 | 57,880円 | ||

| NEXT FUNDS 金価格連動型上場投信 (1328) |

0.55% | 10口 | 150,100円 | ||

| iシェアーズ ゴールドETF (314A) |

0.22% | 10口 | 2,984円 |

(2025年10月22日時点)

金ETFを選ぶ際のポイントは、下の4つです。特に重要なのは「①信託報酬が安い」と「②純資産総額が大きい」の2つで、それ以外はご自身の投資方針に照らし合わせて使ってください。

金ETFを選ぶ際のポイント

- 純資産総額が大きい

- 信託報酬が安い

- NISAに対応している

- 現物と交換できる

1つ目のポイントは、「純資産総額が大きい」です。一般的な目安として「純資産総額50億円以上」であればよいとされています。規模の大きい投資信託・ETFを選ぶ理由は、運用コストが少なく、繰上償還のリスクが低いためです。多くの投資家が買っている投資信託やETFであれば、ファンドの運用にかかる費用が資産全体に占める割合が小さくなるので、投資家が支払う信託報酬が安くなります。

また、多くの投資信託やETFは、純資産総額が一定規模を下回ったとき、運用を終了し資金を返還する「繰上償還」をおこないます。もし投資先の投資信託やETFが繰上償還になると、新たに投資先を探さなくてはなりません。資産形成の効率が悪くなってしまうので、繰上償還の可能性が低い純資産総額の大きな投資信託・ETFに投資するのがおすすめです。

2つ目のポイントは、「信託報酬が安い」です。信託報酬は、投資信託やETFを管理・運用してもらうためのコストで、投資信託やETFを持っている間に発生し続けます。このため、信託報酬はできるだけ低いものを選びたいものです。

3つ目のポイントは、「NISAに対応している」です。効率よく資産形成するために、NISAを活用したい方も多いでしょう。金ETFの多くはNISA成長投資枠に対応していますが、「WisdomTree金上場投資信託(1672)」は非対応ですので注意してください。

4つ目のポイントは、「現物と交換できる」です。「純金上場信託(1540)」は、一定の口数以上保有すると金の現物と交換できます。金価格に連動しているだけのETFよりも、現物の裏付けがあるETFのほうが安心できますよね。「やっぱり金の現物が欲しい!」と思ったときに、ETFを売って現物を買い直すといった手間が発生しないのもうれしいポイントです。

なお、金ETFを金現物と交換する際、証券会社への書類提出や手数料が発生する点に注意しましょう。詳しくは、各証券会社にお問い合わせください。

おすすめの金ETF

4つのポイントを総合的に考えると、「純金上場信託(1540)」が最もおすすめの金ETFと言えます。純資産総額が大きく信託報酬も安めで、NISA成長投資枠対応、現物交換対応ということで、迷ったらこのETFに投資しておけばよいでしょう。

現物交換にこだわらないのであれば、純資産総額が1,000億円を超えており、信託報酬が安い「SPDRゴールド・シェア(1326)」も候補に入ります。

NISAや現物交換にこだわらない方は、信託報酬の安さを追究して「WisdomTree金上場投資信託(1672)」を選ぶのも手です。

ご自身の投資スタイルや考え方に合わせて、ぴったりの1本を探してみてください。

金投信

続いて、金投信5本の特徴を表に整理し、純資産総額が大きい順に並べました。なお、金投信はいずれもNISAのつみたて投資枠では購入できないので、成長投資枠で購入する必要があります。また、金ETFとは違って現物交換はできません。

| 純資産総額 | 信託報酬 | 基準価額 | NISA 成長投資枠 |

|

|---|---|---|---|---|

| 三菱UFJ 純金ファンド | 7,748億円 | 0.99% | 54,785円 | |

| ピクテ・ゴールド (為替ヘッジなし) |

7,005億円 | 0.789% | 37,356円 | |

| ゴールド・ファンド (為替ヘッジなし) |

337.6億円 | 0.407% | 24,698円 | |

| iシェアーズ ゴールドインデックス・ファンド (為替ヘッジなし) |

749.4億円 | 0.5085% | 45,495円 | |

| SMTゴールド インデックス・オープン (為替ヘッジなし) |

188.2億円 | 0.675% | 40,992円 |

(2025年10月22日時点)

金投信の場合、「NISA成長投資枠には対応、つみたてNISAには非対応」、「現物交換はできない」という点が共通しているため、基本的には下の2点に注目して選ぶことになります。

金投信を選ぶ際のポイント

- 純資産総額が大きい

- 信託報酬が安い

この条件にあてはまる投資信託としては「ゴールド・ファンド(為替ヘッジなし)」が挙げられます。純資産総額が900億円に近く、信託報酬は上に挙げた投資信託の中で最も低いためです。

また、次におすすめしたいのが「三菱UFJ 純金ファンド」です。信託報酬が少し高めですが、金ETFで紹介した「純金上場信託(1540)」を主な投資対象としているため、“金現物の裏付けがある”投資信託と言えます。金現物に近い安心感があるので、候補に入れてみてはいかがでしょうか。

金投信については、グループサイト「やさしい投資信託のはじめ方」でさらに詳しく解説しているので、ぜひ参考にしてください。

参考記事(やさしい投資信託のはじめ方)

補足:為替ヘッジとは

先ほど紹介したゴールド・ファンドは、海外のドル建て金融商品に投資する関係で、「為替ヘッジなし」と「為替ヘッジあり」の2種類が用意されています。「為替ヘッジ」とは、為替の影響を取り除くことです。為替ヘッジの有無でどのような違いがあるのか、表に整理しました。

| 為替ヘッジ | メリット | デメリット |

|---|---|---|

| あり | 為替変動リスクがない | ①為替ヘッジコストが発生する ②円安時の恩恵を受けられない |

| なし | ①為替ヘッジコストが発生しない ②通貨の分散投資にもなる ③円安時の恩恵を受けられる |

為替変動リスクがある |

どちらにもメリット・デメリットがあり、選ぶのがむずかしいですよね。長期投資の観点からは「為替ヘッジなし」がおすすめされるケースが多い印象です。

為替ヘッジなしが好まれる理由として、低コストで分散投資になることが挙げられるでしょう。為替ヘッジコストが発生せず効率よく資産形成できることに加えて、外貨建て(この場合はドル建て)の資産を持つことになるので、国際的な分散投資という側面もあります。

もちろん、為替変動の影響を受けるため、円高が進んだ場合は損失が出るかもしれません。「これも分散投資だ」と割り切れる方はよいですが、「為替変動リスクは負いたくない!」という方は「為替ヘッジあり」を選ぶのがおすすめです。

+ もっと見る

金投資におすすめの証券会社

最後に、金投資におすすめの証券会社を紹介します。証券会社では、純金積立や金ETF、金投信に投資できます。下の2つの観点から、おすすめの証券会社を紹介しますね。

金投資に向いている証券会社

それぞれ見ていきましょう。

①純金積立におすすめの証券会社

純金積立におすすめの証券会社は、楽天証券、SBI証券、マネックス証券の3社です。各証券会社の最低取引金額や手数料などを表に整理しました。

| 楽天証券 | SBI証券 | マネックス証券 | |

|---|---|---|---|

| 最低投資金額 | 1,000円~ | ||

| 手数料 | 買付金額の1.65% (売却時は無料) |

||

| クレカ積立 | できる |

できない |

|

| ポイント還元 | 積立額の0.5% |

手数料の1% |

最大500ポイント※7 |

| 現物転換(単位) | 100g・500g・1,000g | 1,000g | 100g・1,000g |

※7 マネックス証券のNISAで投資信託を月間合計1万円以上積立買付した方を対象に、金の積立もしくはスポット買付の金額に応じてポイントが付与されます。

3社とも1,000円から金の積み立て投資ができます。少額から金投資をはじめられるのはうれしいですね。

積み立てた金ETFは、一定の重量を超えると「金インゴット」として引き出せます。証券会社によって引き出せる単位が異なっています。金は100gあたり170万円ほどの資金が必要と考えると、1,000g分買い集めるのはなかなかむずかしいと言えます。したがって、100g単位で引き出せる楽天証券やマネックス証券がおすすめです。

特に、楽天証券はクレカを使って純金積立ができます。クレカ積立を利用すると、積立額の0.5%が還元される仕組みなので、ポイントを貯めつつ資産形成したい方は、楽天証券の利用を考えてみてはいかがでしょうか。

口座開設料・年会費などは一切かかりません。

②金ETF・金投信におすすめの証券会社

金ETF・金投信におすすめの証券会社を表に整理しました。

| 証券会社 | 株式 売買手数料 |

投資信託 販売手数料 |

限定タイアップ | 詳細 |

|---|---|---|---|---|

| SBI証券 | 無料 | 無料 | 現金2,500円+ オリジナルレポート |

|

| 楽天証券 | 現金最大1,000円 | |||

| moomoo証券 | 最大10万円+ オリジナルレポート |

|||

| 松井証券 | 50万円まで無料 | 3,000ポイント※8 | ||

| マネックス証券 | 99円~ | オリジナルレポート |

※8 松井証券の総合口座開設+MATSUI Bank口座開設+MATSUI Bank口座に5万円以上入金を、口座開設申し込みの翌月末までに達成する必要があります。

SBI証券、楽天証券、moomoo証券は、株式売買手数料と投資信託販売手数料のどちらも無料です。コストをかけずに資産形成できる点がうれしいですね。

金ETFや金投信への投資を考えている方は、これら3つの証券会社の中から選ぶとよいでしょう。

また、純金積立も視野に入れている方は、ポイントを貯めつつお得に資産形成できる楽天証券がおすすめです。

口座開設料・年会費などは一切かかりません。

【現金1,000円】楽天証券と楽天銀行の同時開設キャンペーン

(出典:楽天証券)

楽天証券に口座開設し、楽天銀行と連携させてマネーブリッジに登録をすれば、もれなく現金1,000円がプレゼントされます(~2026年4月30日まで)。

| プレゼント内容 | 🎁1,000円 |

|---|---|

| プレゼント 受取手順 |

①楽天証券に口座開設 (楽天銀行の口座も同時開設できます) ②キャンペーンにエントリー ③マネーブリッジに登録 ④楽天銀行に50,000円以上入金 |

| 口座開設 締め切り |

~2026年4月30日まで |

| エントリー締め切り | ~2026年5月31日まで |

口座開設とかんたんな登録作業、50,000円以上の入金だけで現金最大10万円が当たるチャンスです!まだ楽天証券を持っていない方は、口座開設して現金を受け取りましょう。

楽天証券の申し込みページで口座開設をしてから、キャンペーンページでエントリーが必要なので注意してください。

口座開設締め切り(2026年4月30日)とエントリー締め切り(2026年5月31日)の間に、1か月の猶予があるので、まずは口座開設してキャンペーンにエントリーしておくといいでしょう。

楽天証券と楽天銀行の口座をどちらも持っていない方や、口座開設からキャンペーンへのエントリー手順を確認したい方は「楽天証券と楽天銀行の同時開設キャンペーン!申し込みはどっちが先?デメリットや順番・流れを解説」の記事を参考にしてください。

口座開設料・年会費などは一切かかりません。

【5,000ポイント】楽天カードのプレゼントキャンペーン

楽天カードを新規発行して、1円以上の取引を3回するだけで、楽天ポイント5,000ポイントがもらえます(~終了日未定)。手順は次のとおりです。

| プレゼント内容 | 🎁5,000ポイント(楽天ポイント) |

|---|---|

| プレゼント 受取手順 |

①楽天カードに新規入会 ②楽天カードで1円以上の決済を3回 ③楽天ペイを初めて利用 |

| キャンペーン 期間 |

終了日未定 |

楽天カードを新規発行して、1円以上の決済を3回すれば5,000ポイントがもらえます。

楽天カードでの決済は、ショッピングはもちろん楽天証券のクレカ積立での利用も対象となっています。獲得した5,000ポイントは欲しいものを買ったり、楽天関連のサービスに使ったり自由に使ってOKです。

なお、引き落としをする銀行口座の振替設定が申込日の翌々月25日までにできていないとキャンペーン対象外になるので、ご注意ください。

入会費・年会費などは一切かかりません。

まとめ

「金の現物投資・純金積立はやめとけ」と言われる理由を解説してきました。金投資は株式投資と比べてリターンが見込みにくく、手数料が発生することが背景にあります。

しかし、金は安全資産としても有名で、インフレに強い資産でもあります。ポートフォリオの全部を金に投資する必要はありませんが、一部を金で持っておくというのも、これからの時代はありかもしれませんね。

金に投資する方法には、現物投資と純金積立、金ETF、金投信の4つがあります。ご自身の投資スタイルに合わせて選びましょう。

この記事を見た人は、こちらも読んでいます