- ホーム

- 株の最強ツールはどれ?初心者におすすめの企業・銘柄分析ツールランキング&活用法

- 【米国株】Amazon[アマゾン](AMZN)

【米国株】Amazon[アマゾン](AMZN)

公開日:2020年7月3日

| 成長性 | 5.0 | |

|---|---|---|

| 割安性 | 1.0 | |

| 収益性 | 2.0 | |

| 財務健全性 | 2.0 |

世界最大の通販サイト「Amazon」を運営する、米国株のAmazon[アマゾン](AMZN)について、企業分析しました(Amazonの公式ホームページ)。使ったツールは、マネックス証券の「銘柄スカウター米国株」です。(分析担当:やさしい株のはじめ方編集部)

Amazon[アマゾン](AMZN)の注目ポイントは、以下の2点です。

- 売上高が高成長を維持している

- お金を生み出す能力が高い

さっそく、順番に見ていきましょう!

注意

分析方法や予測、結果などは管理人の個人的な見解です。 銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。

基礎情報

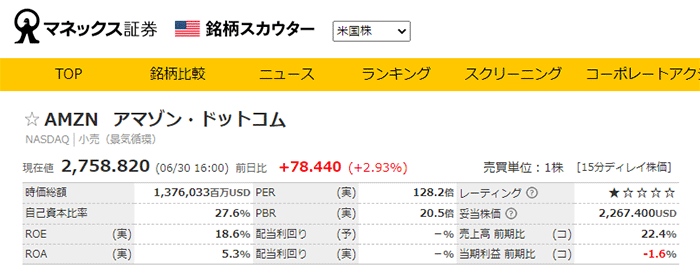

まずは、基礎情報の確認です!マネックス証券の銘柄スカウター米国株を開くと、ページの上にまとまっています。

(出典:マネックス証券の銘柄スカウター)

時価総額は約1.3兆ドルとなっており、1ドル=100円で日本円に直すと約130兆円にもなります。同じ通販サイトを運営する楽天(4755)の時価総額は約1.3兆円、日本の時価総額ランキングトップのトヨタ自動車(7203)は約21.7兆円なので、その大きさがよくわかりますね。

その横にあるPERは、128.2倍とかなり割高です。Amazonの成長性が投資家に高く評価され、このような高いPERになっていると考えられます。

ROEとROAも見ておきましょう。ROEは18.6%とかなり高く、高収益体質に感じます。ただし、ROAは5.3%とそこまで高くありません。このような差が生まれている理由は、Amazonは銀行から多額の借金をして、財務レバレッジを利かせているからでしょう。ROEは分母に自己資本※1を、ROAは分母に総資本(自己資本+他人資本※2)を使っているので、他人資本(借金)の分だけ数値に差が出ているのです。

※1 自己資本とは、会社にとって返済義務がないお金です。具体的には、会社を設立する際に株主が出資した「資本金」や「資本剰余金」、稼いだ利益の累積額を表す「利益剰余金」などが含まれます。

※2 他人資本とは、会社に返済義務があるお金です。具体的には、銀行から借りたお金を表す「短期借入金」や「長期借入金」、投資家から借りたお金である「社債」などが含まれます。

株価推移(最近6か月)

株価推移は、画面上にある「株価/チャート」をクリックすると確認できます。

(出典:マネックス証券の銘柄スカウター)

株価の動きをざっくり確認すると、2020年3月中旬にかけて株価が下がったものの、その後は急回復して「V字」を描いているのがわかります!もう少し細かく見ていきましょう。

2020年3月中旬にかけて、株価が大きく下がっています。これには、コロナショックが関係しているようです。コロナショックでは世界中の株価が下がり、中でもアメリカの株式市場ではサーキットブレーカー※3が発動するほどの急落でした。Amazonの株価もこの影響を受けたため、株価が下がったと考えられます。

しかし、その後は株価が急上昇し、コロナショック前よりも高くなっています。新型コロナウイルスの感染を防ぐために“巣ごもり”する人が増え、通信販売の需要が高まると投資家が予想し、Amazonの株に買いが集まったのが原因でしょう。

※3 サーキットブレーカーとは、株価の変動幅が大きくなりすぎたときに、売買を一時中断する措置を指します。株式市場では、売りが売りを呼んで下落が止まらなくなることがあるので、投資家に冷静になってもらう目的で導入されています。

日本の株式市場では、先物とオプションのみに適用され、現物株式には設けられていません。

事業内容の要約

続いて、企業の概要をつかみましょう!企業概要は、先ほど確認した基礎情報の下にまとまっています。

(出典:マネックス証券の銘柄スカウター)

Amazonは、世界のオンライン小売業者の中で収益が最大規模の企業として有名です。2019年の売上高は約2,810億ドル(約28兆円)、通販サイト上で取引された金額を表す「総取引額(GMV)」は約3,650億ドル(約36兆円)と言われています。私たちの想像をはるかに超える金額が、Amazonの中で動いているのがわかりますね。

“通販サイト”としてのイメージが強い会社ですが、通販サイト以外にも合わせて6つの事業を展開しています。

- 通信販売(Online stores)

- 販売サービス(Third-party seller services)

- AWS(Amazon Web Services)

- サブスクリプションサービス(Subscription services)

- 実店舗(Physical stores)

- その他(Other)

この中で、私たちになじみがあるのは「通信販売」と「サブスクリプションサービス」ではないでしょうか?通信販売は、普段からよく使っているAmazonの通販サイトです。サブスクリプションサービスは、『Amazonプライム』が該当します。月額課金(または年額課金)で、お急ぎ便や映画、音楽などのサービスを楽しめるサービスです。

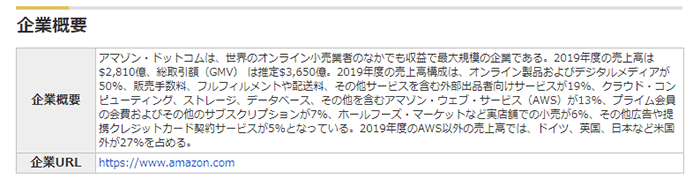

それでは、各事業が売上高に占める割合がどれくらいなのかを見ていきましょう!売上高の内訳をよりわかりやすく示したのが、セグメント構成です。こちらは「セグメント業績」をクリックすると出てきます。

(出典:マネックス証券の銘柄スカウター)

もちろん、主力事業の通信販売に関連した事業が、売上高の約7割を占めています。その次は、AWSやサブスクリプションサービスといった“サービス事業”からの収益が多いです。2019年12月時点では、サービス事業からの収益が売上高の約2割を占めています。AWSもサブスクリプションも、引き続き利用者が増えていくと考えられるので、売上高の内訳も変化していくかもしれません。

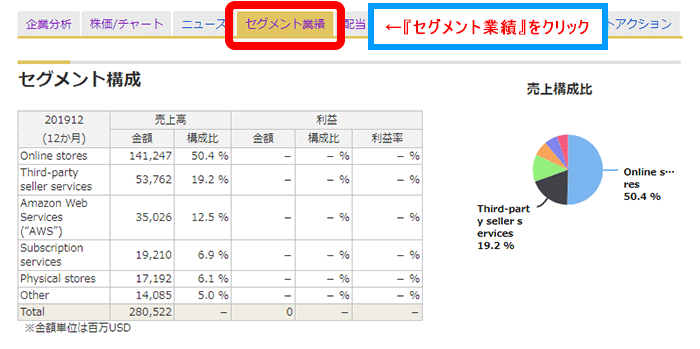

ちなみに、銘柄スカウター米国株では、セグメント業績の推移も確認できます!それぞれの事業がどのように成長してきたのかをチェックできるので、セグメント構成と合わせて使うとよいでしょう。セグメント業績推移は、先ほどチェックしたセグメント構成のすぐ下にあります。

(出典:マネックス証券の銘柄スカウター)

上のグラフによると、水色の「通信販売(Online stores)」が全体の成長をけん引しているのがわかります。主力事業がぐっと伸びているので、今後も安定して成長していきそうな印象を受けますね。次いで、黒色の「販売サービス(Third-party seller services)」や緑色の「AWS(Amazon Web Services)」も順調に成長しています。

特にAWSは、「ITシステムはオンプレミスからクラウドへ」という世界的な流れが追い風となり、今後も導入件数を増やしていけるでしょう。まだまだ成長する余地が大きい企業ですね!

財務諸表分析

損益計算書

銘柄スカウター米国株では、損益計算書の推移を確認できます。個別ページの「通期業績推移」と「四半期業績推移」に載っています。さっそく、「通期業績推移」から見ていきましょう。

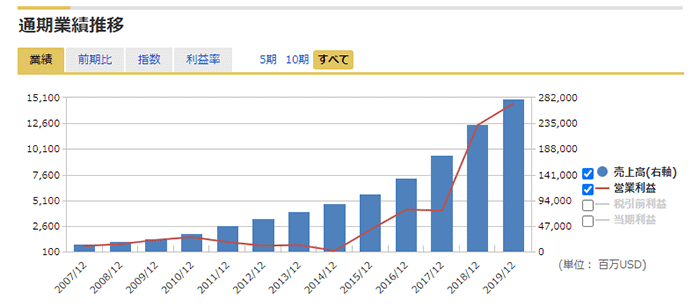

(出典:マネックス証券の銘柄スカウター)

青色の棒グラフが「売上高」を、赤色の折れ線グラフが「営業利益」を表しています。グラフを見てまず目に止まるのが、売上高の伸びです。毎年、前期比+30%ほどの成長を続けています!なかなか安定的に高成長を実現できる企業はありません。なぜこのような高成長を維持できているのでしょうか?

その仕掛けは、提供しているサービスにあります。普段Amazonを使うときを思い浮かべてほしいのですが、Amazonには以下のような特徴があります。

- 品揃えが多い

- 配送が早い

実は、この2点が「私たち消費者が買い物の場所としてAmazonを選ぶポイント」になっているのです。日用品も趣味のものも“とりあえずAmazonで検索してみる”、明日までに必要なものがあるけれど買い物に行く暇がないから“翌日配送してもらえるAmazonで買おう”といったように、Amazonで商品を買う理由がここに集約されているのではないでしょうか?

そのため、Amazonでは巨大な物流施設を作ったり、高性能のロボットを使って出荷作業をおこなったり、航空機まで買って物流網を整備したりと、利用者の利便性を高めるための投資を徹底しているのです。

以上のように、利用者を第一に考えて数々の投資をしたため、世界中でAmazonの利用者がどんどん増えて、売上高が急成長しているのです。

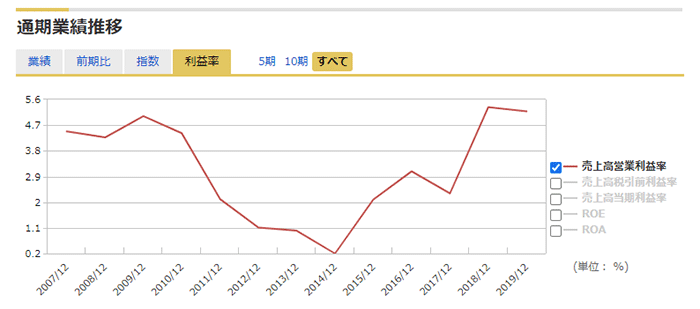

ここで、通期業績推移のところにある「利益率」をクリックしてみましょう。すると、下のようなグラフに切り替わります。

(出典:マネックス証券の銘柄スカウター)

※デフォルトだと赤色の折れ線グラフ「売上高営業利益率(以下、営業利益率)」、黄色の折れ線グラフ「ROE」、青色の折れ線グラフ「ROA」が表示されます。今回は営業利益率の動きを見やすくするため、グラフ右側にあるROEとROAのチェックを外して非表示にしました。

売上高は右肩上がりで増えていましたが、営業利益率はV字を描いています。この動きの理由を探っていきましょう!

まずは、2014年にかけての動きです。営業利益率は2007年の4.5%から下がっていき、2014年には0.2%となりました。2014年の営業利益の金額は1.7億ドルなので、金額のボリュームこそありますが、ビジネスとしては儲かっていない状態と言えるでしょう。

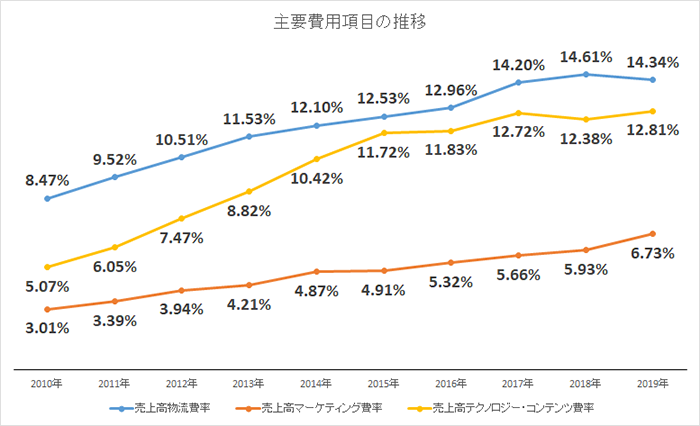

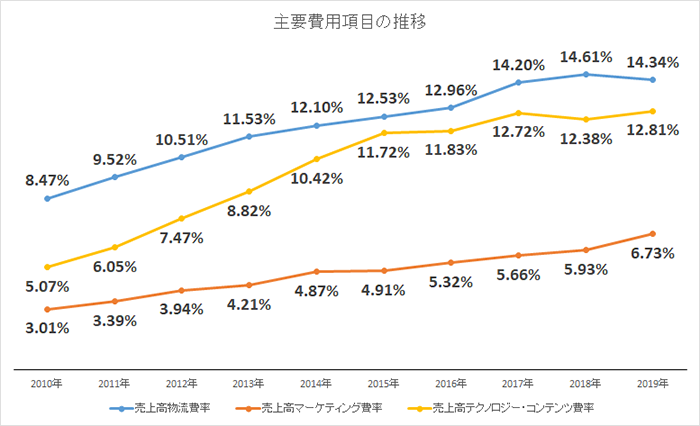

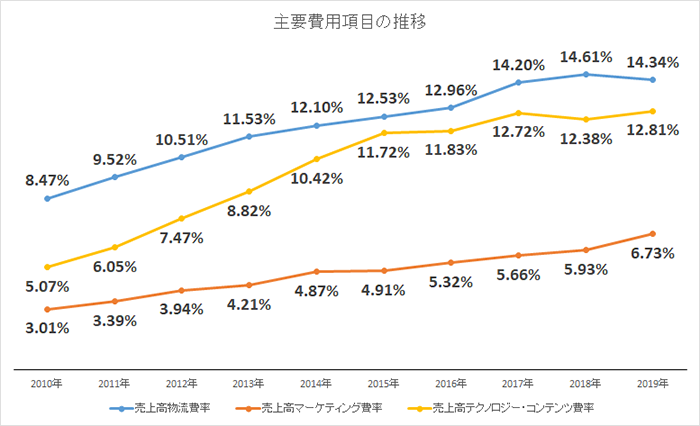

この理由は、Amazonが積極的に物流や技術などに投資しているからです!銘柄スカウターからは離れますが、Amazonの決算書から売上高に対する「物流費」と「マーケティング費」、「テクノロジー・コンテンツ費」の割合を計算してみました。

(出典:AmazonのForm10-K)

上のグラフによると、2014年にかけて3つの費用が増えていますね!特に、テクノロジー・コンテンツ費や物流費に積極的に投資しているようです。これは、利用者の利便性を高めるための投資であり、売上高が急成長する基盤になったと考えられます。

以上をまとめると、2014年にかけて営業利益率が下がっていったのは、積極的な設備投資のためでした。そして、この設備投資の結果、利用者にとっての利便性が向上したため、売上高は伸びていったというわけです。「営業利益率が下がっている=悪いこと」のイメージがありますが、必ずしもそうではないと示してくれる良い事例ではないでしょうか?分析の際は、必ず数字の裏側にあるストーリーも読み解きましょう!

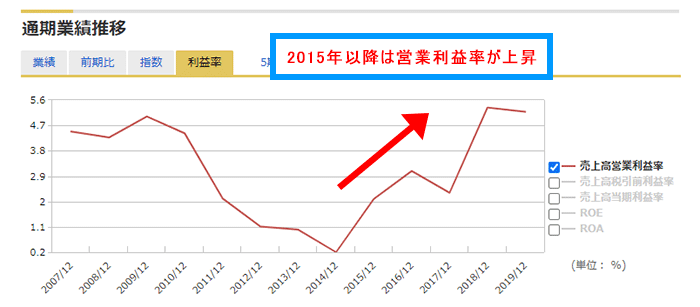

続いて、2015年以降に営業利益率が急回復した裏側を探ってみます。

(出典:マネックス証券の銘柄スカウター)

先ほどお見せした、売上高に対する「物流費」と「マーケティング費」、「テクノロジー・コンテンツ費」の割合をもう一度確認しましょう。

(出典:AmazonのForm10-K)

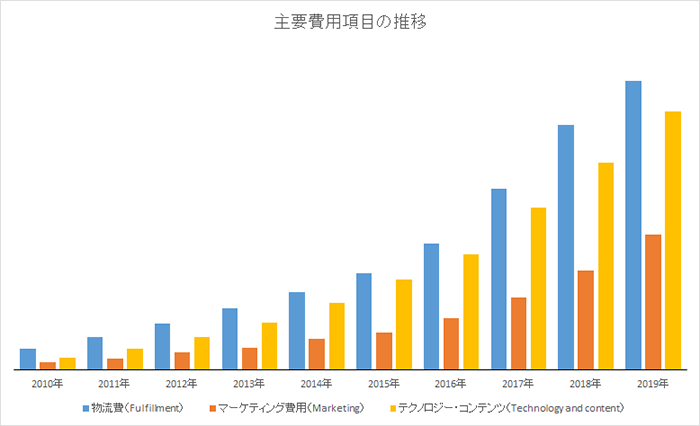

2015年ごろから、売上高テクノロジー・コンテンツ費率と売上高物流費率の上昇スピードがゆるやかになっています。ただし、これらの費用の「金額」が減ったわけではなく、下のグラフのようにずっと右肩上がりで増えています。

(出典:AmazonのForm10-K)

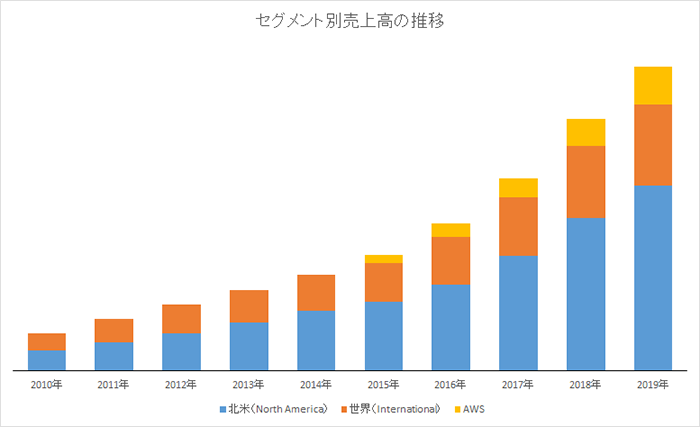

このことから考えると、費用が増える以上のスピードで売上高が増えたため、営業利益率が急回復していったと予想できます!また、売上高の内訳を過去10年分振り返ってみると、下のようになっています。

(出典:AmazonのForm10-K)

注目していただきたいのは、2015年から登場した黄色の棒グラフ「AWS」です!AWSのようなサービス事業は、通信販売などの小売事業と比べて利益率が高くなります。そのため、売上高に占める割合が高まっていくのに合わせて、Amazon全体の営業利益率を押し上げる要因のひとつになった可能性があります。

以上をまとめると、費用の増加率以上に売上高が成長し、利益率の高いAWSの売上高構成比が高まったため、2015年以降の営業利益率上昇に影響を及ぼしたと考えられます。

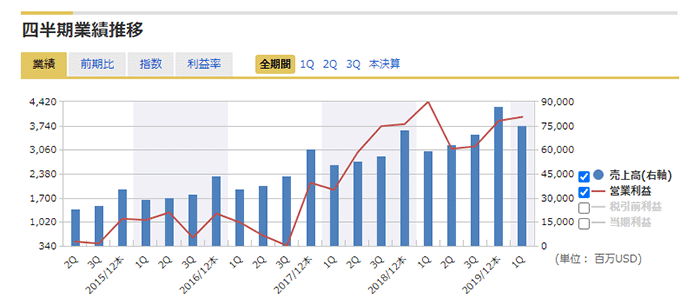

このほかにも、四半期ごとの売上高や営業利益が調べられる「四半期業績推移」があります。

(出典:マネックス証券の銘柄スカウター)

四半期業績推移は、業績の季節要因を調べるのに役立ちます。企業によっては1Qに売上高が積み上がりやすいなど、四半期ごとに特徴が出る場合があるので、なにか特徴がないかサラッと見ておくとよいでしょう。

Amazonの場合は、売上高が4Qに集中する傾向にあります。これは、クリスマス商戦が絡んでいるのでしょう。Amazonは12月決算の企業なので、4Qは10~12月です。12月といえばクリスマスがある月なので、プレゼントをAmazonで買う人が多いため、ほかの四半期と比べて売上高が積み上がりやすいと考えられます。

キャッシュフロー計算書

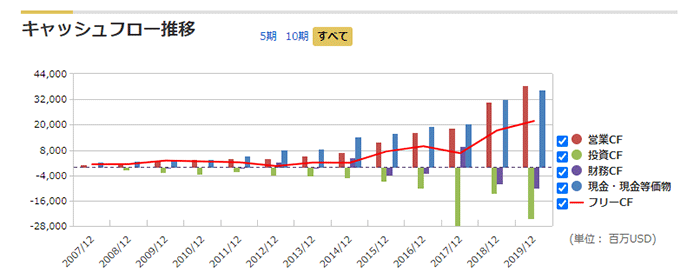

(出典:マネックス証券の銘柄スカウター)

上のグラフは、マクドナルドのキャッシュフロー(CF)を表したものです。キャッシュフロー計算書ではじめにチェックすべきなのが、「営業キャッシュフローの推移」です。営業キャッシュフローの動きから、経営がうまく行っているかどうかがわかります。

営業キャッシュフローは、本業に関するお金の出入りを表しています。プラスなら本業からお金が入ってきている状態、マイナスだと本業をおこなうとお金が出ていく状態です。Amazonは2007年から一貫して営業キャッシュフローがプラスになっています。しかも、毎年金額が増え続けているので、とても安定してキャッシュを稼げる会社だとわかりますね。

営業キャッシュフローがプラスで推移している理由として、次の2つが考えられます。

- 売上高が急成長している

- 現金が貯まりやすい体質

1つ目の「売上高が急成長している」について説明します。損益計算書で紹介したとおり、Amazonは売上高の高成長が続いている会社です。売上高が増えれば、営業キャッシュフローの元となる「税引前当期純利益」が増えるので、営業キャッシュフローが右肩上がりで推移するのも納得できるでしょう。

2つ目の「現金が貯まりやすい体質」について説明します。かなりむずかしい内容なので、初心者の方は「Amazonは現金が貯まりやすい体質なんだ」と理解しておけば大丈夫です!

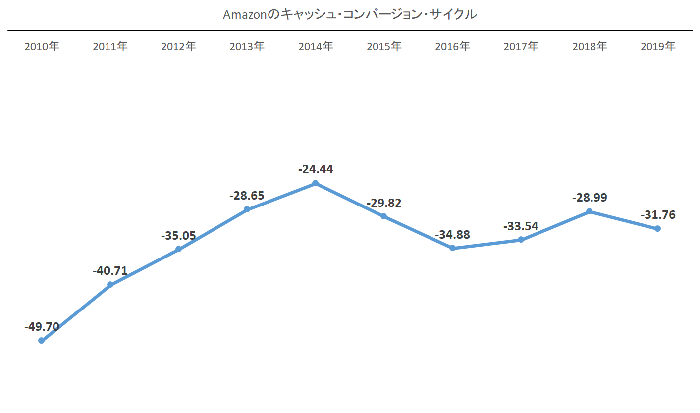

現金が貯まりやすい体質であることは、キャッシュ・コンバージョン・サイクル(CCC)を計算するとよくわかります。キャッシュ・コンバージョン・サイクルとは、かんたんに説明すると「仕入れから現金回収までの期間」です。つまり、この期間が短いほど資金繰りが楽になり、長いほど資金繰りが苦しくなります。銘柄スカウターからは離れますが、Form10-Kを使ってAmazonのキャッシュ・コンバージョン・サイクルを計算してみました。

(出典:AmazonのForm10-K)

こちらは、過去10年間の推移なのですが、ずっとマイナスになっているのがわかりますね。キャッシュ・コンバージョン・サイクルがマイナスなのは、仕入代金を支払う前に現金を回収できているためです。なぜ仕入代金を支払う前に現金が入ってくるのでしょうか?

理由を探るために、キャッシュ・コンバージョン・サイクルを分解して考えてみます。実は、キャッシュ・コンバージョン・サイクルは以下の計算式で求められます。

キャッシュ・コンバージョン・サイクルの計算式

キャッシュ・コンバージョン・サイクル=売上債権回転日数※4+棚卸資産回転日数※5-買入債務回転日数※6

※4 売上債権回転日数は、商品を掛けで販売したときに、その代金を回収するまでの日数を表します。

※5 棚卸資産回転日数は、会社が持っている在庫が売れるまでの日数を表します。

※6 買入債務回転日数は、商品を仕入れたときに、仕入先に代金を支払うまでの日数を表します。

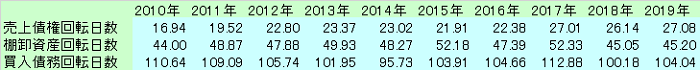

それぞれどうなっているか見てみましょう!

(出典:AmazonのForm10-K)

キャッシュ・コンバージョン・サイクルを構成要素に分解すると、上のようになります。注目すべきは、買入債務回転日数です。全期間をとおして100日前後で推移しているのがわかりますね。つまり、Amazonは仕入代金を支払うまでの期間が100日(約3か月)あるため、現金が内部に貯まりやすいと考えられるのです。

ちなみに、買入債務回転日数がここまで長いのは、Amazonが仕入先に特別に交渉しているわけではなさそうです。おそらく関係しているのは、マーケットプレイスに出品された商品でしょう。マーケットプレイスに出品された商品が売れた場合、支払いまでに2週間ほど時間を要します。また、出品した商品がすぐ売れるとは限らないので、結果として仕入から代金支払までの日数が平均して3か月ほどなのだと考えられます。

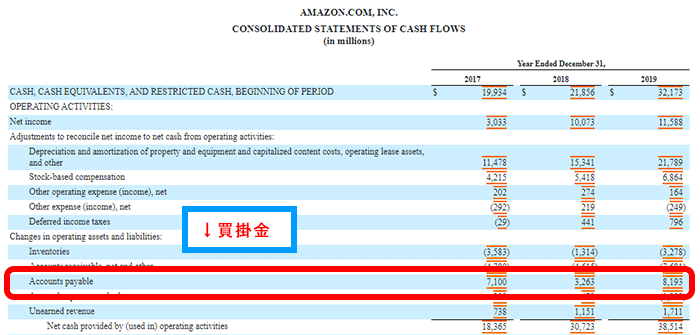

このように、買入債務回転日数が長い場合、貸借対照表の負債の部に計上される「買掛金」が多くなっています。そして、この買掛金は営業キャッシュフローのプラス要因です。実際に、Amazonの営業キャッシュフローの中身を見てみましょう!

(出典:AmazonのForm10-K)

赤枠部分の「Accounts payable」が買掛金を表しています。確かに営業キャッシュフローのプラス要因となっているのがわかりますね!しかも、2019年の場合は営業キャッシュフロー385億ドルに対して買掛金は81億ドルなので、大きなインパクトがあります。買掛金が増えるほど、営業キャッシュフローが増えていくのが想像できるのではないでしょうか。

次に、投資キャッシュフローを確認します。文字どおり、投資活動によるお金の出入りを表す項目です。一般的に、企業は成長を目的として店舗や工場に投資するため、投資キャッシュフローはマイナスになります。ただし、経営が厳しい企業などは、持っている資産を売却して経営のための現金を作ろうとします。そのため、投資キャッシュフローがプラスになる傾向にあるのです。

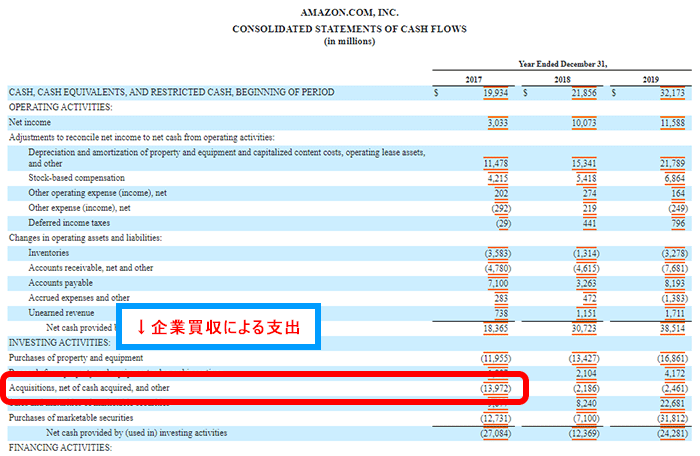

Amazonの場合は、投資キャッシュフローがずっとマイナスになっています。損益計算書の部分で紹介したとおり、積極的に設備投資をしているのが原因です。そして、気になるのが2017年の投資キャッシュフローで、2007年から2019年の中で最もマイナス額が大きくなっています。なぜ投資キャッシュフローが大きくマイナスになったのでしょうか?決算書から読み解いてみましょう!

(出典:AmazonのForm10-K)

2017年の投資キャッシュフローの内訳を確認すると、赤枠部分の金額が非常に多くなっています。これは「Acquisitions, net of cash acquired, and other」という項目で、日本語に直すと「企業買収による支出」です。

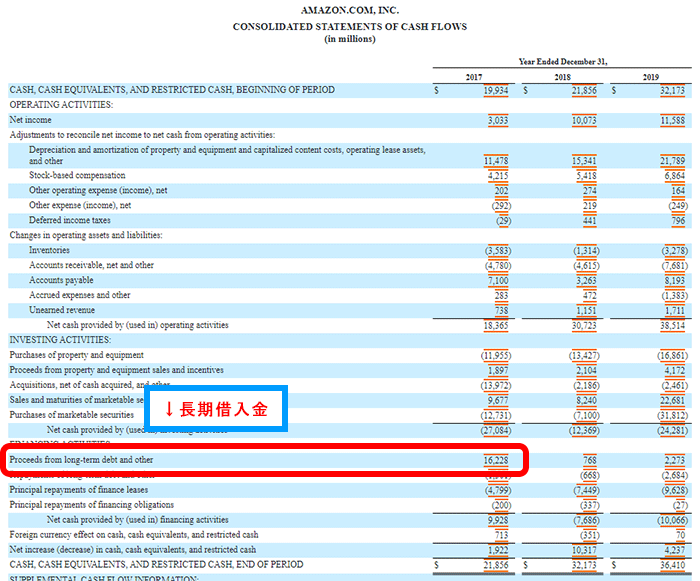

実は、2017年にアメリカの高級スーパー「ホールフーズ・マーケット」を買収しました。その買収にかかった費用が、投資キャッシュフローのマイナス項目として計上されたため、投資キャッシュフローのマイナス額が拡大したわけですね。それでは、この買収資金はどうやって調達したのでしょうか?投資キャッシュフローと同じように、決算書から答えを探してみます。

(出典:AmazonのForm10-K)

今度は、投資キャッシュフローの下にある財務キャッシュフローを見ます!財務キャッシュフローは、資金調達に関するお金の出入りを表す項目です。銀行や投資家から資金を集めてきたときは、財務キャッシュフローがプラスになります。反対に、銀行や投資家に資金を返したときには、財務キャッシュフローがマイナスになります。

2017年の財務キャッシュフローの中身は、「Proceeds from long-term debt and other(長期借入金)」が非常に多くなっています。ホールフーズ・マーケットを買収するため、銀行から多額の資金調達をおこなったためです。

このように、財務キャッシュフローを見ると、企業がどうやってお金を集めてきたのかがわかります。投資キャッシュフローに大きな変化があったときには、こちらもセットでチェックしてくださいね。

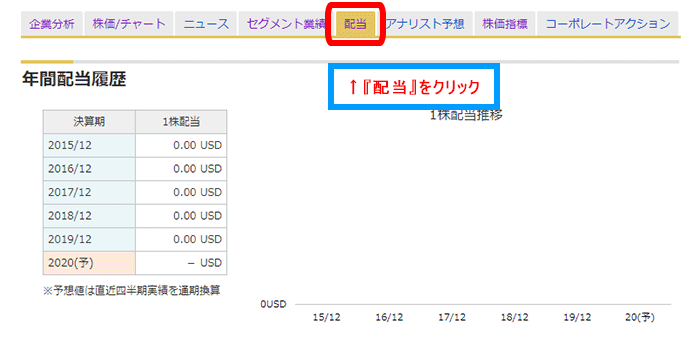

配当をチェック

銘柄スカウター米国株では、配当金の推移を確認できます。下の画像のように、「配当」をクリックすると配当金の情報が表示されます。

(出典:マネックス証券の銘柄スカウター)

上の画像は、年間配当履歴です。Amazonはずっと無配だとわかります!「世界を代表する通販サイトになったのに、配当を出していないのはなぜだろう?」と疑問を持つ方も多いはずなので、その理由を探ってみましょう。

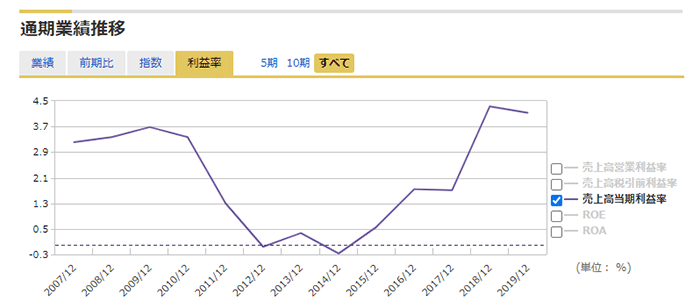

チェックするのは、配当の原資になる純利益を売上高で割った「純利益率」です。下の紫色の折れ線グラフがこれに当たります。

(出典:マネックス証券の銘柄スカウター)

グラフによると、2007年以降ずっと純利益率4%以下で推移しています。年によっては純利益率がマイナスになっているのも読み取れますね。なぜこんなに純利益率が低いのでしょうか?

(出典:AmazonのForm10-K)

損益計算書の説明でも紹介しましたが、上のグラフからわかるように、Amazonは物流やコンテンツなどに積極的に投資しています。これらは販管費に含まれる費用なので、利益を押し下げる要因なのです。積極的に投資する目的は、将来に大きな利益を生み出すためでした。つまり、Amazonは将来への投資にお金を使っているため、現時点では株主に配当を出さない方針を取っています。

株主にとっては、配当がもらえない点が残念に思えてしまいます。しかし、将来の業績を伸ばすために配当金を投資に回し、その結果として売上高が増えれば、株価が上がって値上がり益が手に入ります。この点で、配当を出さないのは必ずしも悪いことではないでしょう。配当がないからダメと考えるのではなく、その裏側にある戦略を読み解くのが大切です!

このほかにも、「四半期ごとの配当の履歴」や「配当利回り」、「配当性向」も載っています。これらもあわせてご覧ください。

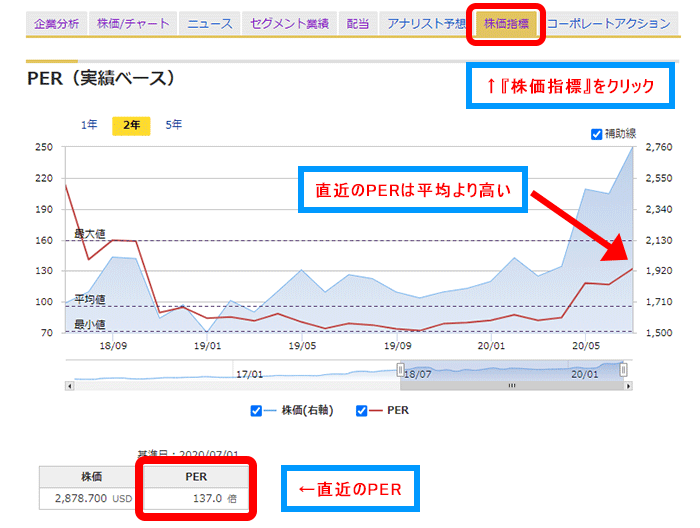

株価指標をチェック

各銘柄のPERやPBRの推移が確認できます。下の画像のように、「株価指標」をクリックするとページが出てきます。

(出典:マネックス証券の銘柄スカウター)

上の画像はPERの推移です。赤色の折れ線グラフがPERの推移を、青色の折れ線グラフが株価の推移を表しています。2020年7月1日時点のPERは137.0倍で、これは過去の平均値よりも割高です。また、PERの最小値は70倍付近と、数字だけ見ればずっと割高感のある銘柄と言えるでしょう。

なぜ、こんなに割高なPERが付いているのでしょうか?その理由は、“成長性の高さ”にあると考えられます。損益計算書の解説で紹介したとおり、Amazonは売上高が毎年+30%で安定的に成長しています。そして、将来のさらなる業績アップのために、投資をたくさんおこなっている会社です。このような点が高く評価され、PERが割高な水準になっていると考えられます。

このほかにも、PBRと配当利回りの推移が載っているので、PERの推移に慣れてきたらチェックしてみてください。

まとめ

私たちの日常生活に欠かせない存在となっているAmazonは、利用者の利便性を第一に考え、物流やコンテンツに積極的に投資しています。その結果、営業利益率がかなり低くなっていますが、売上高が高成長を維持しています。今後も売上高の成長が続くと考えてよいでしょう。

また、通信販売だけでなく、AWSやサブスクリプションサービスといった“新たな収益源”を生み出しているのも魅力のひとつです。これらの売上高が増えていけば、Amazonの収益構造が変わっていくでしょうし、なによりAmazonの影響力がどんどん大きくなっていきそうです。この点でも、まだまだ高い成長ポテンシャルを秘めた企業だと言えますね。

これまで、米国株の情報を得るためには、このページでも紹介した「Form10-K」を読むのが基本でした。英語で書かれているので読むのが大変でしたが、銘柄スカウター米国株の登場によって、その手間が省略できます!サクサク米国株の分析ができるので、米国株への投資を考えている方はぜひ使ってみてください!銘柄スカウター米国株は、マネックス証券に口座開設※7するだけで、誰でも無料で使えます!

※7 2020年3月16日以降にマネックス証券に口座開設された方は、米国株の取引口座も自動で作られます。そのため、別で手続きする必要はありません。

ただし、2020年3月16日以前にマネックス証券に口座開設された方は、米国株を取引するためには新たに米国株の取引口座を作る必要があります。手続きの方法は、「マネックス証券で見る、米国株口座開設」をご覧ください。

マネックス証券の口座開設手順は、【マネックス証券】口座開設の方法・取引までの流れを参考にしてください。実際の画面に沿って紹介しているので、誰でもかんたんに口座開設ができます。

当サイト限定の口座開設特典

『マネックス証券×やさしい株のはじめ方』限定の口座開設タイアップ企画として、こちらのページから新規口座開設をおこなうと、やさしい株のはじめ方オリジナルレポート『銘柄スカウター完全攻略マニュアル』がもらえます!銘柄スカウターの使い方や企業分析事例を徹底解説しているので、この機会にぜひゲットしてくださいね。

注意

ここで紹介している分析方法や結果等は個人的な視点のもので、銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。また、このページの分析は、記事公開時の情報に基づいています。同日以降に発表されたIR情報は反映していませんので、あらかじめご了承ください。