- ホーム

- 株の最強ツールはどれ?初心者におすすめの企業・銘柄分析ツールランキング&活用法

- 日本たばこ産業[JT](2914)

日本たばこ産業[JT](2914)

公開日:2019年7月31日

| 成長性 | 1.0 | |

|---|---|---|

| 割安性 | 2.0 | |

| 収益性 |  |

3.5 |

| 財務健全性 |  |

2.5 |

世界4位のたばこ販売会社である日本たばこ産業[JT](2914)について、企業分析しました(日本たばこ産業の公式ホームページ)。使ったツールは、SBI証券の「会社四季報」、GMOクリック証券の「財務分析ツール」、マネックス証券の「銘柄スカウター」です。(分析担当:やさしい株のはじめ方編集部)

日本たばこ産業[JT](2914)の注目ポイントは、高配当銘柄であるという点です。さっそく見ていきましょう!

注意

分析方法や予測、結果などは管理人の個人的な見解です。 銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。

基礎情報

| 売上高 | 営業利益 | 経常利益 | 当期純利益 |

|---|---|---|---|

| 2兆2,215億円 | 5,649億円 | 5,314億円 | 3,856億円 |

※売上高、営業利益、経常利益、当期純利益は、2018年12月期の実績値です。

| 時価総額 | PER(予) | PBR(実) | 配当利回り(予) |

|---|---|---|---|

| 4兆8,790億円 | 11.8倍 | 1.67倍 | 6.35% |

(出典:マネックス証券の銘柄スカウター)

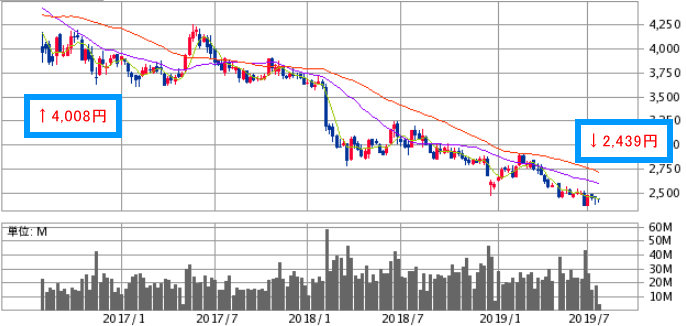

株価推移 (最近3年間)

(出典:SBI証券)

→最新の株価チャートは、こちら(SBI証券のホームページ)から確認できます。

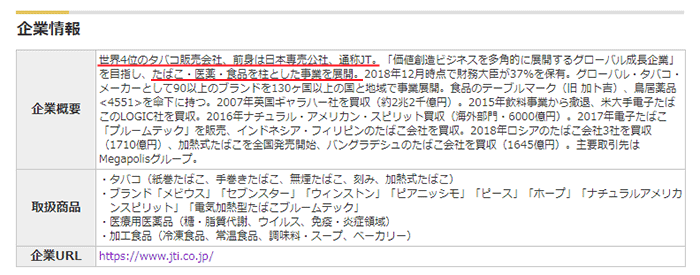

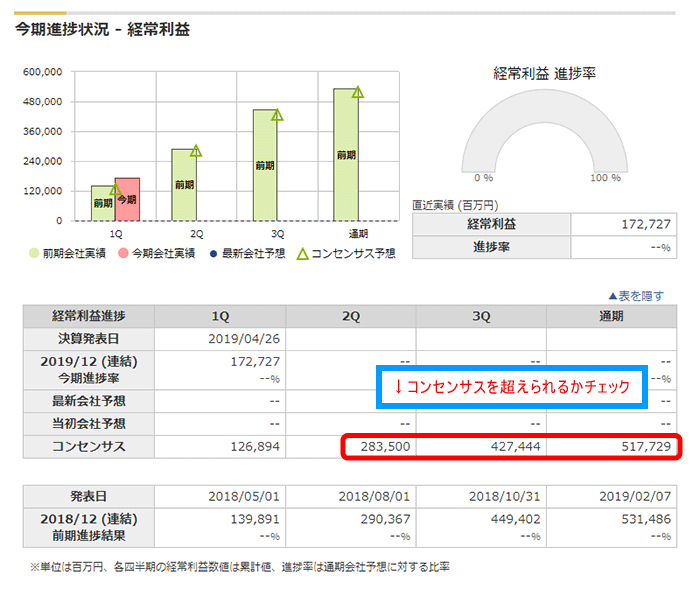

事業内容の要約

(出典:マネックス証券の銘柄スカウター)

(出典:マネックス証券の銘柄スカウター)

日本たばこ産業のメイン事業は、たばこの製造・販売です。世界4位のたばこメーカーとして有名で、世界中でたばこを販売しています。前身は日本専売公社という、たばこや塩などの製造・販売を独占的におこなう国営企業でしたが、1985年に日本たばこ産業という株式会社に変わりました。

株式会社に変わったものの、財務省が管理する会社という位置づけなので、普通の株式会社とは違って制約が課されています。たとえば、日本国内で採られたたばこの原料は、日本たばこ産業がすべて買わなければならないという制約があります。その代わり、たばこ製造の独占が認められているのです。

このように、株式会社ではあるものの、国営企業の色合いが濃い会社となっています。

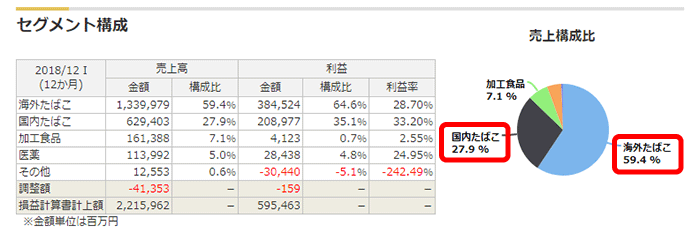

直近の業績をチェック

(出典:マネックス証券の銘柄スカウター)

※1Q、2Q、3Qの「Q」とは、「Quarter」の頭文字で、日本語に直すと「四半期(3か月)」となります。

業績のチェックポイントは、「経常利益の進捗率」です。この数値は、マネックス証券の銘柄スカウターでチェックできます。会社の業績が、好調なのか不調なのかを知ることができます。

本来であれば、「今期と前期の進捗率を比べる」ことで、業績が好調なのかをチェックします。しかし、日本たばこ産業は経常利益の会社予想を発表しないため、この方法は使えません。

そこで、今回は「2Q以降の経常利益が、コンセンサスを上回るか」に注目しましょう。コンセンサスとは、投資家の予想のことです。会社の実績がコンセンサスを上回れば、投資家の予想を良い意味で裏切ることになるため、株価が上がりやすくなるわけです。

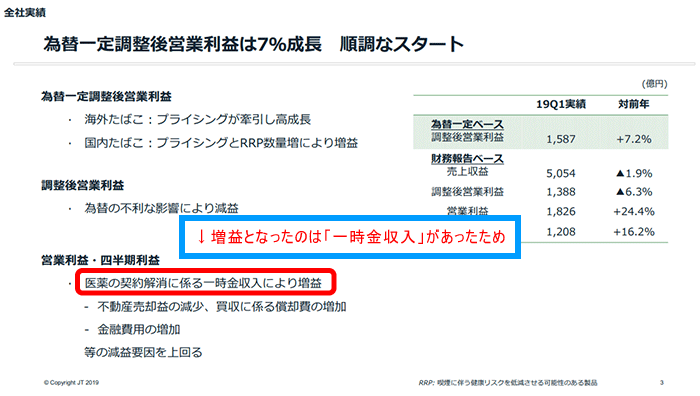

2019年12月期1Qの経常利益は、コンセンサスを大幅に上回っています。2019年12月期第1四半期決算の説明資料によると、この理由は「医薬の契約解消による一時金収入による増益」だと書かれていました。

(出典:日本たばこ産業の2019年12月期第1四半期決算の説明資料)

つまり、1Qでコンセンサスを上回ったのは一時的な要因によるものなので、2Q以降もコンセンサスを上回るほどの勢いがあるとは言えなさそうです。

なぜ日本たばこ産業に注目したのか?

日本たばこ産業(2914)に注目した理由は、高配当銘柄だからです。

高配当銘柄とは、文字どおり株価に対してもらえる配当金の金額が高い銘柄です。この記事を書いている2019年7月26日現在、東証一部上場企業の配当利回りは2.03%となっています。日本たばこ産業の配当利回りは6.35%と、とても高い水準にあることがわかりますね。

今回は、高配当銘柄がどんな財務内容なのか気になったので、証券会社のツールを使って分析しています。

財務諸表分析

貸借対照表

(出典:GMOクリック証券の財務分析ツール)

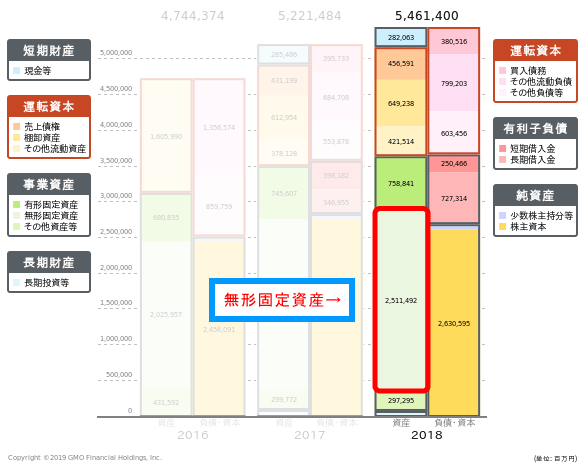

日本たばこ産業の貸借対照表です。有価証券報告書には数字しか書かれていないので、上に載せたGMOクリック証券の財務分析ツールを使うと、その中身を目でチェックできるので便利です。

2018年の貸借対照表について、『無形固定資産(薄い黄緑色の部分)』に注目しましょう。この中身のほとんどは、「のれん」です。金額にして2兆円もあり、資産全体に占める割合は約40%とかなり多くなっています。なぜこんなに多くの「のれん」が計上されているかというと、日本たばこ産業は多くの会社を買収しているからです。

(出典:GMOクリック証券の財務分析ツール)

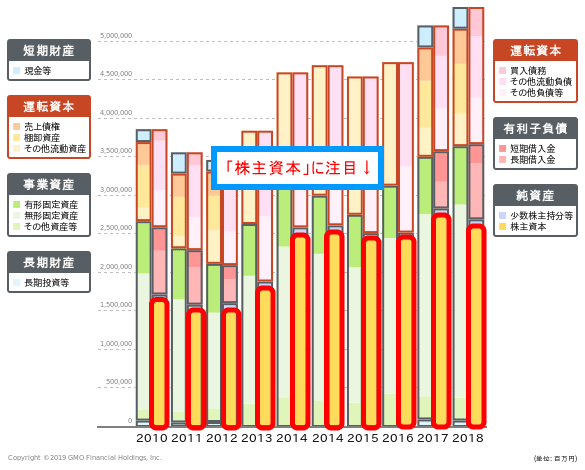

続いて、10年分の貸借対照表です。こちらは『株主資本(黄色の部分)』に注目していきます。

2010年と2018年を比べると、株主資本は増えています。この9年間で着実に利益を蓄えることができているためです。しかし、2014年以降は株主資本があまり増えていません。その理由を探るため、株主資本に蓄えられる「当期純利益(当期利益)」がどうなっているか、過去を振り返ってみましょう。

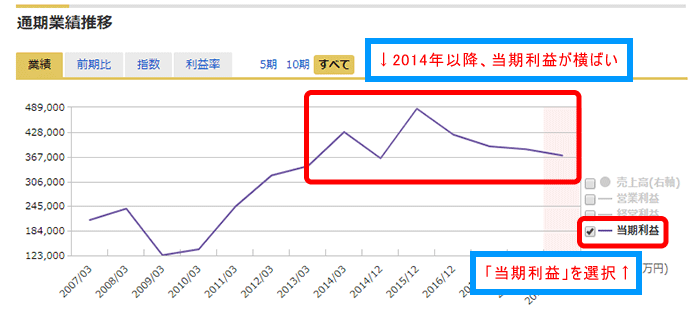

(出典:マネックス証券の銘柄スカウター)

上の図は、マネックス証券の銘柄スカウターでチェックできる、「通期業績推移」です。グラフの右側にある「当期利益」にチェックを入れることで、当期純利益の移り変わりを追うことができます。

これによると、2014年以降は当期純利益が横ばいとなっていることがわかりますね。そのため、利益を積み上げることができず、株主資本も2014年以降横ばいとなっているのです。

また、日本たばこ産業は高配当銘柄として有名な会社でしたね。しかも、毎年増配を続けています。配当金は株主資本から出しているのですが、このように株主資本が横ばいとなっていることを考えると、今後は増配を続けることが厳しいかもしれません。

損益計算書

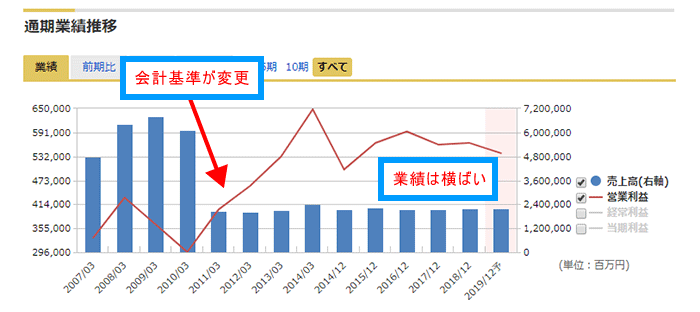

(出典:マネックス証券の銘柄スカウター)

上の図は、過去~現在~未来まで8年分の損益計算書をグラフ化したものです。まず気になる点として、2010年から2011年にかけて、売上高が大きく減っています。一気に業績が悪化したのかと思うかもしれませんが、こんなに急に売上高が落ち込むことはなかなかありません。

この理由は、会計基準を変更したためです。具体的には、2010年までは「日本基準」を使っていましたが、2011年から「IFRS(国際会計基準)」に変更されました。日本基準は日本独自に作られた会計のルールであり、世界で使われているIFRSとはいくつか違う点があるのです。その違いの1つに、売上高のルールがあります。

具体的には、日本基準では売上高を「総額表示」するのに対し、IFRSでは売上高を「純額表示」します。少しむずかしい仕組みなので解説は省きますが、「IFRSに変わると日本基準よりも売上高が少なくなる」と考えれば十分です。おそらく、海外たばこ製品の卸売業などで、売上高として計上できる金額が変わったのだと考えられます。

IFRSに変わったあとは、売上高も営業利益も横ばいとなっています。これは、先進国を中心に健康意識が高まり、たばこが売れなくなっているためです。

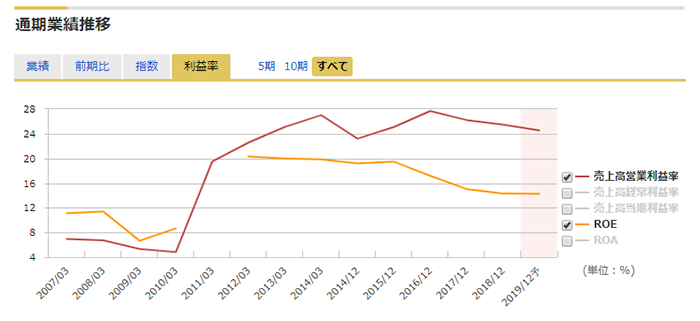

(出典:マネックス証券の銘柄スカウター)

上の図は、日本たばこ産業の収益性の変化を表したグラフです。売上高営業利益率(以下、営業利益率)とROEに注目しましょう。

営業利益率は、2010年から2011年にかけて急上昇しています。これも、会計基準がIFRSに変わったことが原因です。先ほど説明したとおり、IFRSに変わると売上高の金額が小さくなります。「営業利益率=営業利益÷売上高×100」で計算するため、分母の売上高が小さくなれば、営業利益率は高くなります。

ROEも、2010年よりも2012年のほうが高くなっています。こちらもIFRSに変わったことが原因です。「ROE=当期純利益÷株主資本×100」で計算するのですが、IFRSと日本基準では当期純利益の金額が違います。こちらも具体的な説明は省きますが、IFRSのほうが日本基準よりも当期純利益の金額が増えるため、ROEが高くなったように見えるというわけです。

このように、会計基準が変わることで、業績や指標が大きく変わります。数字だけを追っていると、「売上高は落ち込んだが、収益性は良くなっている」と誤解してしまうので注意しましょう。日本たばこ産業も、業績が極端に悪くなっているわけではなく、さらに収益性も変わっていません。

営業利益率の数字にも注目しましょう。2018年は営業利益率25.5%です。食料品製造業の平均的な営業利益率は3%ほどなので、日本たばこ産業はかなり営業利益率が高いとわかります。この理由としては、「値段を高くしても欲しい人が一定数いて買ってくれる」ことや、「たばこの製造から販売までを手掛けるためコストコントロールがしやすい」ことなどがあると考えられます。

キャッシュフロー計算書

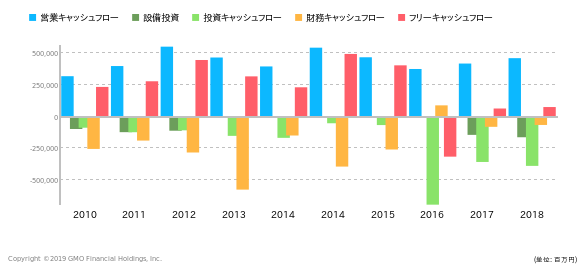

(出典:GMOクリック証券の財務分析ツール)

上のグラフは、日本たばこ産業のキャッシュフロー(CF)を表したものです。まずは、最も新しい2018年のキャッシュフローをチェックします。「営業CF:4,614億円、投資CF:▲3,833億円、財務CF:▲624億円、フリーCF:2,821億円」となっています。

チェックポイントは、営業CFの範囲内で投資や借金の返済をおこなっているかです。つまり、投資CFと財務CFの合計支出額が、営業CFの金額よりも下回っている状態です。このCF計算書を健全型と呼び、会社のあるべき姿をあらわしています。

日本たばこ産業は、投資CFと財務CFの合計支出額が4,457億円、営業CFは4,614億円なので、健全な会社だと判断できますね。

しかし、フリーCFが2016年から減っているのが気になります。この理由は、海外のたばこメーカーを買収しているためです。買収に使った金額は、投資CFにマイナス額として計上されます。「フリーCF=営業CF+投資CF」なので、投資CFのマイナス額が大きくなった2016年以降、フリーCFが小さくなっているのです。

海外のたばこメーカーを積極的に買収しているのは、会社が生き残っていくために販路を増やさなければならないからだと考えられます。たばこの市場規模は、ここ数年間少しずつ小さくなっています。そのため、世界のさまざまなブランドを買収することで販路を増やし、業績を維持しているというわけです。

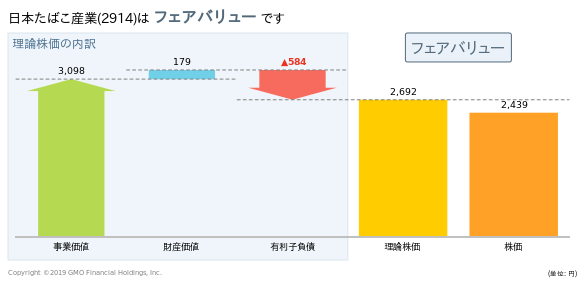

企業価値評価(株価と理論株価の関係)

(出典:GMOクリック証券の財務分析ツール)

※↑具体的な図の見方やツールの使い方などは、こちら(財務分析ツールの紹介)をご参考ください。

(図の見方)

“株価 < 理論株価” となっていれば割安です。

「売上成長率」、「営業利益率」、「償却」、「設備投資」は過去3年の値を、「割引率」は推奨値を使って、理論株価を出してみました。日本たばこ産業の場合、2019年7月24日現在の株価2,439円に対して、理論株価2,692円であり、フェアバリューであると言えます。

ツールの使い方〔手順〕

- 口座開設(GMOクリック証券) → ログイン → 『株式』 → 銘柄を選ぶ → 『財務分析』

将来予想

今後のシナリオ(将来予測)

たばこ業界全体のトレンドとして、健康志向の高まりから、たばこの売れ行きが落ち込んでいます。そのため、これまでのたばこ事業だけでは、業績を伸ばすことは相当むずかしいと考えられます。

成長のカギとなるのは、加熱式たばこの販売です。健康志向や分煙意識の高まりから、加熱式たばこの需要が高くなっています。「IQOS(アイコス)」を販売する「ブリティッシュアメリカンタバコ」が一歩先を行っていますが、JTブランドの加熱式たばこをうまく浸透させることができれば、業績の伸びしろはまだあると考えられます。

ここで、向こう2年間の予想株価を計算してみましょう。予想株価は、「EPS×PER」で計算できます。

まずは、2019年12月期の予想株価から計算してみます。決算短信によれば、2019年12月期の予想EPSは206.54円でしたので、ざっくり207円とします。2019年7月26日現在のPERは11.7倍なので、ざっくりPER10倍として計算してみましょう。すると、2019年12月期の予想株価は2,100円となります。

続いて、2020年12月期の予想株価を計算してみましょう。決算短信には、2020年12月期の予想EPSが載っていないため、SBI証券で配信されている、会社四季報の予想EPSを使います。

会社四季報によると、2020年12月期の予想PESは215.4円なので、ざっくり215円とします。こちらもPER10倍のままだと仮定すると、2020年12月期の予想株価は2,200円となります。

今後考えられるリスク

今後考えられるリスクは、たばこの需要が減ることや競争の激化があります。

中でも大きなリスクは、たばこの需要が減ることです。日本では、少子高齢化が進んでたばこを吸う人が減っていたり、健康に対する意識が高まっていたりするため、たばこの需要が減っています。当然、たばこの販売数量が減るので、業績も落ち込んでしまいます。

競争の激化もリスクとなっています。日本国内においては、日本たばこ産業が独占的にたばこの販売をおこなっていますが、海外に目を向けると、「ブリティッシュアメリカンタバコ」や「フィリップモリスインターナショナル」など、有力企業と競争しなければなりません。商品力などでこれらの会社に負けた場合、日本たばこ産業の業績が落ち込む可能性があります。

日本たばこ産業を分析するときに参考にした、無料のサービス

| ツール | 証券会社 | ポイント |

|---|---|---|

| 会社四季報 | SBI証券 | 銘柄選択に向いています! |

| 財務分析ツール | GMOクリック証券 | バリュー投資に向いています! |

| 銘柄スカウター | マネックス証券 | 簡易分析に向いています! |

いずれのサービスも、各証券会社に口座開設していれば、無料で使えます♪

『マネックス証券×やさしい株のはじめ方』限定の口座開設タイアップ企画!

こちらのページからマネックス証券に新規口座開設すると、やさしい株のはじめ方オリジナルレポート『銘柄スカウター完全攻略マニュアル』がもらえます!銘柄スカウターの使い方や企業分析事例を徹底解説しているので、この機会にぜひゲットしてください♪

まとめ

日本たばこ産業は、高配当銘柄として有名な会社です。配当利回りは6.35%とかなり高くなっていますが、その理由として「株価が下がっている」ことがあるのを忘れてはいけません。株価が下がっている理由は、日本たばこ産業の業績が成長しないと考えられているからです。投資するときは、成長が見込みにくい会社であることを忘れないほうが良いでしょう。

しかし、加熱式たばこがヒットすれば、業績が伸びる可能性が出てきます。JTブランドの力を活かして、どこまで加熱式たばこのユーザーを増やすことができるかが、カギとなりそうです。

注意

ここで紹介している分析方法や結果等は個人的な視点のもので、銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。また、このページの分析は、記事公開時の情報に基づいています。同日以降に発表されたIR情報は反映していませんので、あらかじめご了承ください。