- ホーム

- 株の最強ツールはどれ?初心者におすすめの企業・銘柄分析ツールランキング&活用法

- 【米国株】Apple[アップル](AAPL)

【米国株】Apple[アップル](AAPL)

公開日:2020年8月20日

| 成長性 | 3.0 | |

|---|---|---|

| 割安性 |  |

2.5 |

| 収益性 | 4.0 | |

| 財務健全性 | 3.0 |

iPhoneやMacbookなどのコンピュータを製造する、米国株のApple[アップル](AAPL)について、企業分析しました(Appleの公式ホームページ)。使ったツールは、マネックス証券の「銘柄スカウター米国株」です。

Apple[アップル](AAPL)の注目ポイントは、以下の点です。

- 製造業からサービス業への転換

さっそく、見ていきましょう!

注意

分析方法や予測、結果などは管理人の個人的な見解です。 銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。

基礎情報

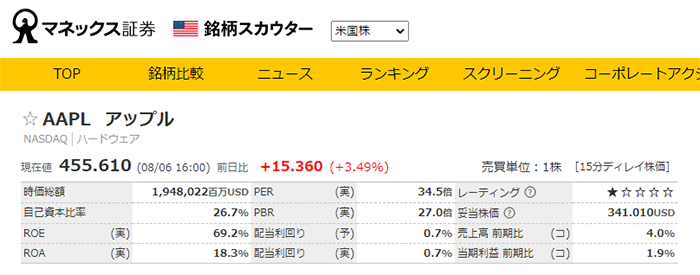

まずは、基礎情報の確認です!マネックス証券の銘柄スカウター米国株を開くと、ページの上にまとまっています。

(出典:マネックス証券の銘柄スカウター)

まずは、時価総額を確認しましょう。Appleの時価総額は約1.9兆ドルとなっており、1ドル=100円で日本円に直すと約190兆円となります。日本の時価総額ランキングトップのトヨタ自動車(7203)は約21.7兆円なので、トヨタの約8倍の大きさです。想像ができないほどの大企業ですね。

続いて、時価総額の右側にあるPERとPBRを確認します。AppleのPERは34.5倍、PBRは27.0倍です。米国株ではPER20倍、PBR3.5倍が平均値なので、かなり割高感があります。それだけ市場のAppleへの期待が高いことを意味します。

今度は、ROEとROAを見ておきましょう。ROEは69.2%、ROAは18.3%です。ここで、Appleと同じようにデバイス製造・販売とソフトウェア販売をおこなっているソニー(6758)と収益力を比較してみましょう。

ソニーも十分ROEが高いのですが、Appleはそれをはるかに上回る収益力を持っています。なぜこれほどまで収益力が高いのかは、後ほど確認していきます。

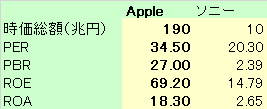

株価推移(最近6か月)

株価推移は、画面上にある「株価/チャート」をクリックすると確認できます。

(出典:マネックス証券の銘柄スカウター)

株価の動きをざっくり確認しましょう。コロナショックの影響で2020年3月ごろに株価が下がりましたが、その後は株価が上昇しています。

8月になると株価がぐっと上昇していますが、これは7月30日に発表された決算が関係しています。この日に発表された決算では、新型コロナウイルス対策のためテレワークやオンライン教育が世界的に広がったため、iPadやMacの需要が大幅に伸びたと書かれていました。

もともと売上高が減ると予想されていたため、この内容は投資家にとってサプライズでした。そのため、株価が上昇したのです。

事業内容の要約

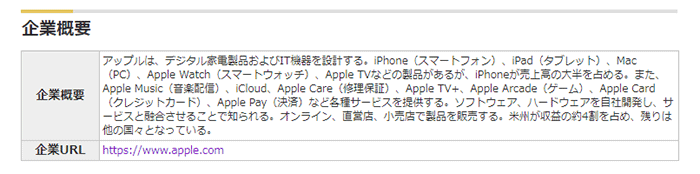

続いて、企業の概要をつかみましょう!企業概要は、先ほど確認した基礎情報の下にまとまっています。

(出典:マネックス証券の銘柄スカウター)

AppleはiPhoneやiPad、Macなどを開発・販売する会社です。デバイスの製造だけでなく、アプリ配信プラットフォーム『App Store』や、Apple MusicやApple TV+などのサブスクリプションサービスも展開しています。

後ほど詳しく説明しますが、自社で工場を持たず製造を外注する戦略やサービス展開などにより高収益体質を実現しています。

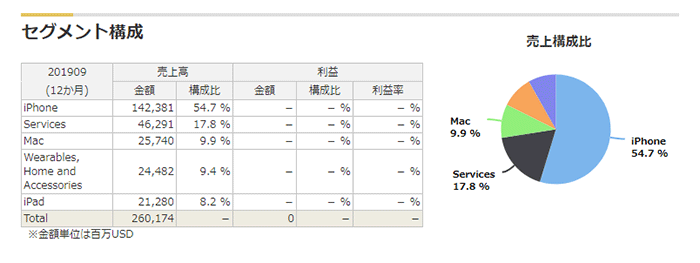

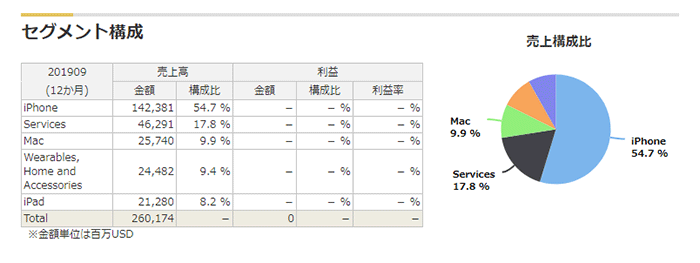

また、企業概要の中で「iPhoneが売上高の大半を占める」と書かれています。実際に、セグメント構成を見てみましょう。

(出典:マネックス証券の銘柄スカウター)

右側の円グラフからわかるとおり、iPhoneが売上高の半分以上を占めていますね。つまり、iPhoneの売れ行き次第で業績が大きく変わる可能性があるのです。Appleに投資する際は、iPhoneが売れるかどうかが重要なポイントになると考えて良いでしょう。

財務諸表分析

損益計算書

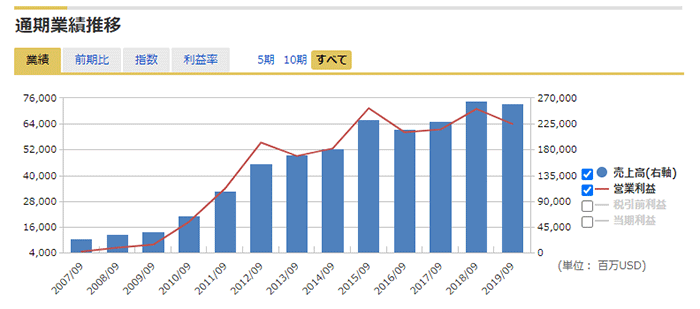

銘柄スカウター米国株では、損益計算書の推移を確認できます。画面上の「企業分析」をクリックすると、「通期業績推移」と「四半期業績推移」に載っています。さっそく、「通期業績推移」から見ていきましょう。

(出典:マネックス証券の銘柄スカウター)

青色の棒グラフが「売上高」を、赤色の折れ線グラフが「営業利益」を表しています。どちらも2010年ごろから急激に増えていき、2016年以降は伸びが鈍化していますね。新製品を次々生み出しているAppleが、なぜ最近は業績が伸び悩んでいるのでしょうか?その理由は、世界のスマートフォン出荷台数にあります。

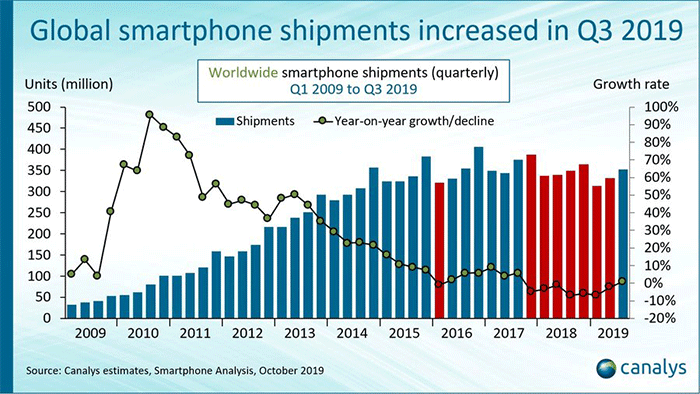

下の画像は、調査会社Canalysがまとめた、2009年から2019年までの世界のスマートフォン出荷台数の推移です。

2010年ごろからスマートフォンの出荷台数が増え、2016年以降は出荷台数が頭打ちになっています。先ほどのAppleの売上高の動きとかなり似ていますね。このことから、Appleは世界中にスマートフォンが普及するのに合わせて、業績を伸ばしてきた会社だと言えます。

では、これ以上Appleの成長は見込めないのでしょうか?私は、まだまだ成長余地があると考えています。なぜなら、既存のiPhoneユーザーがApp Storeでのアプリ購入や、Apple MusicやApple TV+などのサブスクリプションサービスを使う可能性があるからです。

サブスクリプションサービスには競合が多く存在していますが、Apple製品との相性が良い点に加え、新しくアプリを入れる必要がなく、iPhoneに元から入っているアプリでサブスクリプションサービスが受けられるのが魅力となっています。

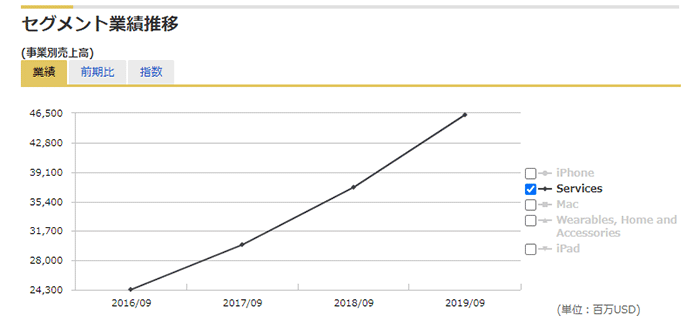

これらを含むサービス部門の売上高は、これまでどのように推移してきたのでしょうか?セグメント業績の推移をチェックしましょう。

(出典:マネックス証券の銘柄スカウター)

黒色の折れ線グラフが、“サービス部門”の売上高を表しています。2016年以降きれいに右肩上がりで増えていますね。iPhoneの出荷台数が増えるのに合わせて、App Storeでのアプリ購入はもちろん、Apple Musicなどのサービス利用が増えているのでしょう。

(出典:マネックス証券の銘柄スカウター)

そして、先ほど紹介したセグメント構成によると、iPhoneの売上高に次ぐ規模となっています。今後もiPhoneの新製品を定期的に販売して顧客をつなぎ留め、その顧客に対してサービスを提供して成長を目指していると考えられますね。

また、Apple Watchなどの新たな製品を開発・販売しています。iPhoneほどの売上規模にはなっていませんが、新たなデバイスの提案も引き続きするのではないでしょうか。今後も新商品発表会には注目ですね。

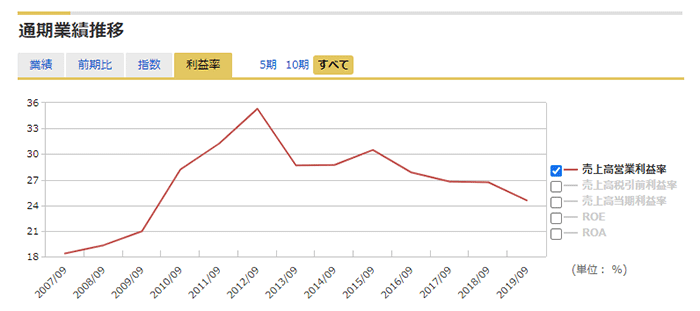

次に、営業利益率の推移をチェックしましょう。

(出典:マネックス証券の銘柄スカウター)

上のグラフからもわかるとおり、2009年以降は営業利益率20%以上を維持しています。このように高い利益率を維持できる理由として、次の3つが考えられます。

- 利益率が低い製造工程を外注している

- App Storeでアプリ配信者から高額な手数料を受け取っている

- Apple Musicなどのサービスを提供している

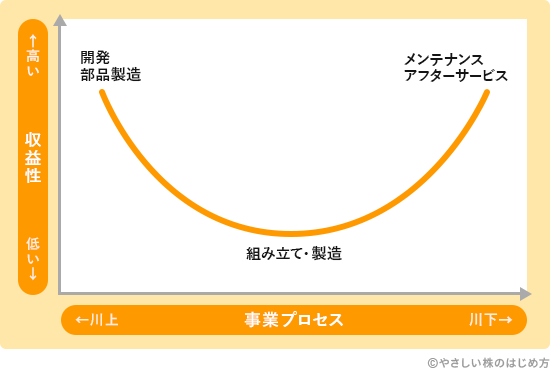

実は、製造業では「スマイルカーブ」と呼ばれるものが存在します。これは、製品を開発する“川上”と、製品を販売したりサポートしたりする“川下”は付加価値が高く、中間の製造工程は付加価値が低いことを示しています。

<スマイルカーブ>

そして、付加価値が高い分、顧客が高いお金を払ってくれるため、スマイルカーブの川上と川下にいる会社は利益率が高くなります。

これをAppleに当てはめると、製品の開発(川上)と販売(川下)を押さえており、最も利益率が低い製造工程を外注しているため、高い利益率を実現できたと考えられるのです。

また、Appleはアプリストア『App Store』でアプリを配信している会社や個人から、App Store経由での課金額の30%を手数料として受け取っていることも、高い収益力につながっていると考えられます。余談ですが、2020年には人気ゲーム『フォートナイト』を運営する企業が、Appleの手数料が高すぎることに抗議して話題となりました。

他にも、Apple Musicなどのサブスクリプションサービスを展開しているのも関係していそうです。これらのサービスは、利用者が増えれば増えるほど利益率が高くなるため、iPhoneユーザーの拡大によって収益性が高まっていったと推測できます。

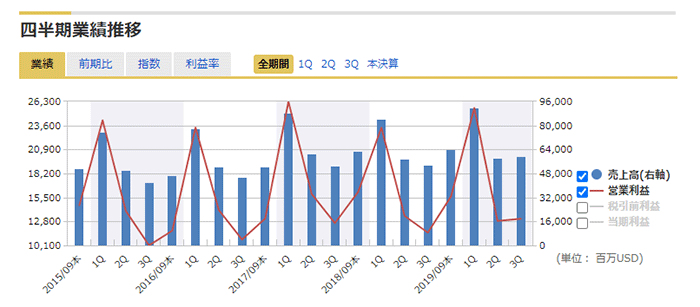

最後に、かんたんに四半期業績の推移を確認します。

(出典:マネックス証券の銘柄スカウター)

1Qに売上高と営業利益が集中する傾向にあるようです。理由は、新商品の発売とクリスマス商戦が1Qに集中しているからだと考えられます。Appleでは新商品発表会を秋におこない10~12月に発売するため、新商品をいち早く手に入れたいファンが買い求めます。さらに、12月にはクリスマスがあるため、プレゼント需要で売上が伸びやすいと予想できるのです。

キャッシュフロー計算書

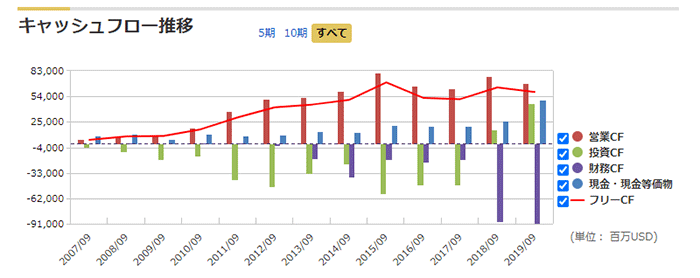

(出典:マネックス証券の銘柄スカウター)

上のグラフは、アップルのキャッシュフロー(CF)を表したものです。キャッシュフロー計算書ではじめにチェックすべきなのが、「営業キャッシュフローの推移」です。営業キャッシュフローの動きから、経営がうまくいっているかどうかがわかります。

営業キャッシュフローは、本業に関するお金の出入りを表しています。プラスなら本業からお金が入ってきている状態、マイナスだと本業をおこなうとお金が出ていく状態です。Appleは2007年から一貫して営業キャッシュフローがプラスになっています。2016年以降は頭打ちとなっていますが、安定してキャッシュを稼いでいる会社です。

次に、投資キャッシュフローを確認します。文字どおり、投資活動によるお金の出入りを表す項目です。一般的に、企業は成長を目的として店舗や工場に投資するため、投資キャッシュフローはマイナスになります。ただし、経営がきびしい企業などは、持っている資産を売却して経営のための現金を作ろうとします。そのため、投資キャッシュフローがプラスになる傾向にあるのです。

Appleの場合は、2017年までは一貫してマイナス、2018年以降はプラスに転じています。なぜこのような動きになったのでしょうか?AppleのForm10-Kを使って調べてみましょう。

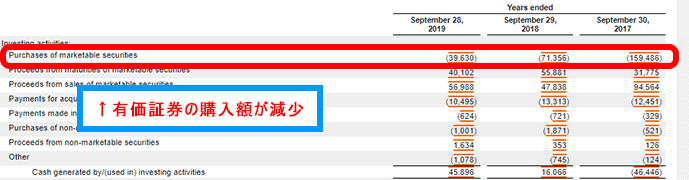

(出典:AppleのForm10-K)

最新のForm10-Kによると、「Purchases of marketable securities(有価証券の取得額)」が大きく減っています。詳しい理由はわかりませんが、有価証券を買っていた理由は、現金の使い道がないからだと考えられます。つまり、有価証券の取得額を減らした点から、他に現金を使う必要が出てきたと推測できるのです。それでは、何に現金を使おうとしたのでしょうか?そのヒントは、財務キャッシュフローにありました。

紫色の棒グラフで表されている財務キャッシュフローを見ましょう。財務キャッシュフローは、資金調達に関するお金の出入りを表す項目です。銀行や投資家から資金を集めてきたときは、財務キャッシュフローがプラスになります。反対に、銀行や投資家に資金を返したときには、財務キャッシュフローがマイナスになります。

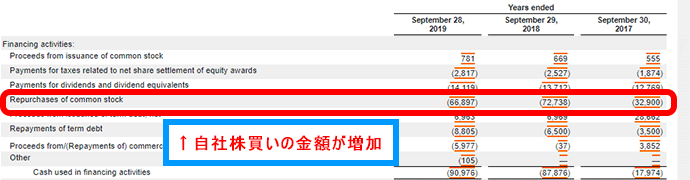

Appleの財務キャッシュフローは、2018年から急激にマイナスとなっています。金額にして、およそ900億ドルのマイナスとなっており、何か大きな変化があった可能性が高いです。この数字だけを見てもよくわからないので、財務キャッシュフローの中身を確認しましょう。

(出典:マネックス証券の銘柄スカウター)

赤枠で囲んだ部分は「Repurchases of common stock(自己株式の取得額)」を表しており、こちらの金額が2018年以降に急増していますね。先ほどの投資キャッシュフローの動きと合わせると、Appleは積極的な自社株買いをおこなうため、有価証券の取得額を減らしたと予想できます。

以上、キャッシュフロー計算書から“最近のAppleは株主還元に力を入れている”とわかりました。

配当をチェック

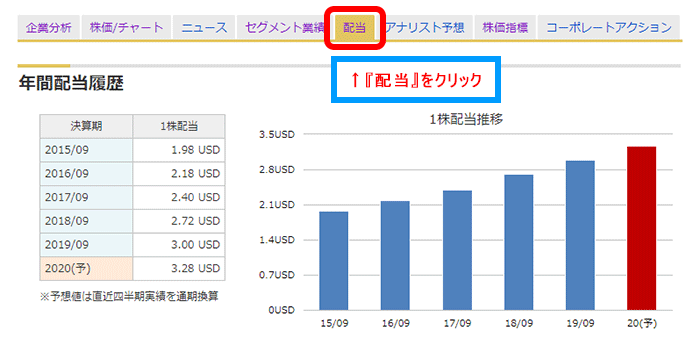

銘柄スカウター米国株では、配当金の推移を確認できます。下の画像のように、「配当」をクリックすると配当金の情報が表示されます。

(出典:マネックス証券の銘柄スカウター)

上の画像は、年間配当履歴です。2015年以降、連続して増配しています。

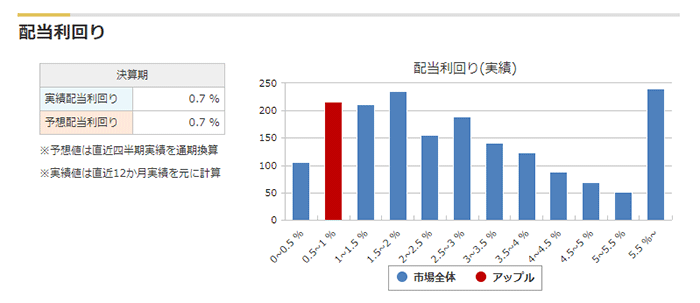

続いて、配当利回りを確認しましょう。ページの下のほうに載っているので、スクロールしてくださいね。

(出典:マネックス証券の銘柄スカウター)

連続増配していると紹介しましたが、配当利回りは0.7%とそこまで高くはありません。配当利回りが低い理由は、株価が上がっている、毎年一定額は設備投資に回しているなどが考えられます。

このほかにも、「四半期ごとの配当の履歴」や「配当性向」も載っています。これらもあわせてご覧ください。

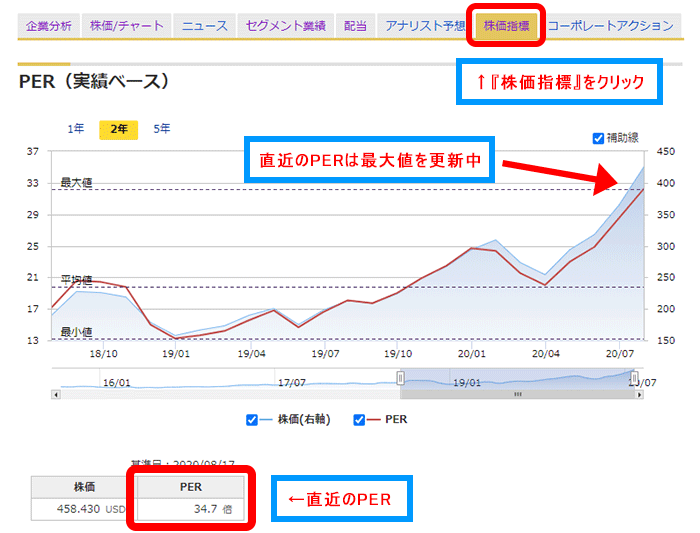

株価指標をチェック

各銘柄のPERやPBRの推移が確認できます。下の画像のように、「株価指標」をクリックするとページが出てきます。

(出典:マネックス証券の銘柄スカウター)

上の画像はPERの推移です。赤色の折れ線グラフがPERの推移を、青色の折れ線グラフが株価の推移を表しています。2020年8月17日時点のPERは34.7倍と、過去2年間の最高値を更新中です。

なぜPERが最高値を更新しているのでしょうか?この理由は、Appleの成長性が投資家に高く評価されているからだと考えられます。事業内容でも紹介したとおり、AppleはApple MusicやApp Storeなどの収益が増えており、サービス業としての色合いが濃くなっています。この部分で安定して成長が見込めるため、PERが上昇しているのではないでしょうか。

このほかにも、PBRと配当利回りの推移が載っているので、PERの推移に慣れてきたらチェックしてみてください。

まとめ

Appleと聞くとiPhoneやMacのイメージが強いですが、最近はApple MusicやApp Storeなどのサービス部門に力を入れています。定期的に新しいiPhoneを出して新規顧客を獲得しながら、iPhoneユーザーに対して提供するサブスクリプションサービスなどで安定収益を高めていくと考えられます。今後のサービス部門の伸びに注目ですね!

これまで、米国株の情報を得るためには、このページでも紹介した「Form10-K」を読むのが基本でした。英語で書かれているので読むのが大変でしたが、銘柄スカウター米国株の登場によって、その手間が省略できます!サクサク米国株の分析ができるので、米国株への投資を考えている方はぜひ使ってみてください!銘柄スカウター米国株は、マネックス証券に口座開設※7するだけで、誰でも無料で使えます!

※7 2020年3月16日以降にマネックス証券に口座開設された方は、米国株の取引口座も自動で作られます。そのため、別で手続きする必要はありません。

ただし、2020年3月16日以前にマネックス証券に口座開設された方は、米国株を取引するためには新たに米国株の取引口座を作る必要があります。手続きの方法は、「マネックス証券で見る、米国株口座開設」をご覧ください。

マネックス証券の口座開設手順は、【マネックス証券】口座開設の方法・取引までの流れを参考にしてください。実際の画面に沿って紹介しているので、誰でもかんたんに口座開設ができます。

当サイト限定の口座開設特典

『マネックス証券×やさしい株のはじめ方』限定の口座開設タイアップ企画として、こちらのページから新規口座開設をおこなうと、やさしい株のはじめ方オリジナルレポート『銘柄スカウター完全攻略マニュアル』がもらえます!銘柄スカウターの使い方や企業分析事例を徹底解説しているので、この機会にぜひゲットしてくださいね。

注意

ここで紹介している分析方法や結果等は個人的な視点のもので、銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。また、このページの分析は、記事公開時の情報に基づいています。同日以降に発表されたIR情報は反映していませんので、あらかじめご了承ください。