- ホーム

- 株の最強ツールはどれ?初心者におすすめの企業・銘柄分析ツールランキング&活用法

- 【米国株】コカ・コーラ(KO)

【米国株】コカ・コーラ(KO)

公開日:2020年7月23日

| 成長性 | 3.0 | |

|---|---|---|

| 割安性 | 2.0 | |

| 収益性 | 4.0 | |

| 財務健全性 |  |

2.5 |

『コカ・コーラ』や『ファンタ』、『スプライト』などの炭酸飲料を製造し、投資の神様“ウォーレン・バフェット氏”が経営するバークシャー・ハサウェイが筆頭株主となっている、米国株のコカ・コーラ(KO)について、企業分析しました(コカ・コーラの公式ホームページ)。使ったツールは、マネックス証券の「銘柄スカウター米国株」です。(分析担当:やさしい株のはじめ方編集部)

コカ・コーラ(KO)の注目ポイントは、以下の2点です。

- ビジネスモデルを転換している

- 総合飲料メーカーを目指している

さっそく、順番に見ていきましょう!

注意

分析方法や予測、結果などは管理人の個人的な見解です。 銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。

基礎情報

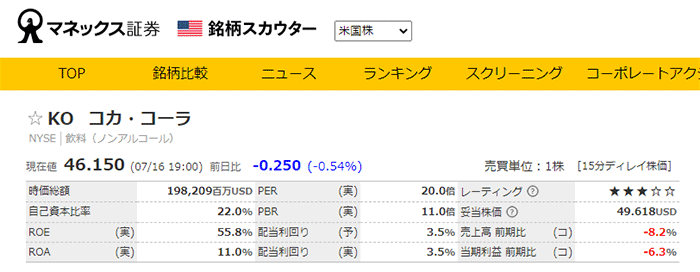

まずは、基礎情報の確認です!マネックス証券の銘柄スカウター米国株を開くと、ページの上にまとまっています。

(出典:マネックス証券の銘柄スカウター)

時価総額は約1,900億ドルとなっており、1ドル=100円で日本円に直すと約19兆円にもなります。日本の時価総額ランキングトップのトヨタ自動車(7203)は約21.7兆円、日本の飲料メーカーで売上規模トップを誇るアサヒグループホールディングス(2502)は約1.7兆円なので、かなり大きい企業だとわかります。

その横にあるPERは、20.0倍です。後ほど株価指標をチェックで解説しますが、過去のPERと比べると割安な水準にあります。

ROEとROAも見ておきましょう。ROEは55.8%とかなり高く、高収益体質に感じます。ただし、ROAは11.0%とそこまで高くありません。このような差が生まれている理由は、自己資本比率の低さにあります。自己資本比率を計算すると22.0%なので、当サイトで優良企業の基準としている「40%」と比べると、かなり低いです。それでは、なぜ自己資本比率が低くなってしまったのでしょうか?

コカ・コーラの自己資本比率が低い理由は2つあります。1つは、銀行から多額の借金をしている点です。多額の借金によって総資産が大きくなるため、自己資本比率が低くなります。実際に、コカ・コーラの貸借対照表を見ると、『Long-term debt(長期借入金)』が総資産の31.85%を占め、自己資本比率を押し下げているのがわかります。

(出典:EDGARで掲載されているコカ・コーラのForm10-K)

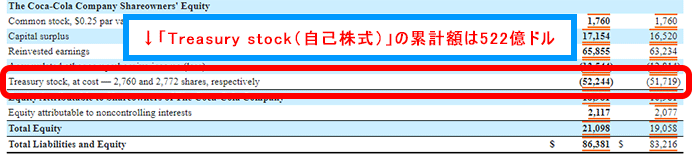

もう1つの理由は、自社株買いをしている点です。純資産の内訳(下の画像)を見ると、赤枠部分の「Treasury stock(自己株式)」が522億ドル計上されています。数字に「()」が付いているのは、“マイナス”を意味します。つまり、自社株買いした分だけ純資産が減っているのです。

(出典:EDGARで掲載されているコカ・コーラのForm10-K)

「自社株買いで純資産が減る」理由がピンと来ない方も多いのではないでしょうか?この理由は、自社株買いは“会社の現金を株主に返す行為”だからです。もともと、純資産には株主が出資したお金が入っているので、「自社株買いをする=株主にお金を返す=純資産が減る」構図が成り立つのです。

ちなみに、コカ・コーラの総資産は864億ドルなので、自社株買いの規模が相当大きいのが読み取れますね。実は、自社株買いによる株主還元に積極的な会社は、コカ・コーラだけではありません。以前当サイトでも分析事例を紹介した「マクドナルド(MCD)」も規格外の自社株買いをおこなっています。米国企業を分析する際は、自社株買いにも注目しておくとよいでしょう。

以上2つの理由から自己資本比率が低くなっています。業績悪化による自己資本比率の低下ではなく、反対に自己資本比率を下げても経営が成り立つほどに財務が安定しているわけです。この点で、財務健全性は高めと言えます。

少し話がそれてしまいましたが、自己資本が少なく他人資本が多い状況なので、分母に自己資本※1を使うROEは高くなり、分母に総資本(自己資本+他人資本※2)を使うROAは低くなっています。

※1 自己資本とは、会社にとって返済義務がないお金です。具体的には、会社を設立する際に株主が出資した「資本金」や「資本剰余金」、稼いだ利益の累積額を表す「利益剰余金」などが含まれます。

※2 他人資本とは、会社に返済義務があるお金です。具体的には、銀行から借りたお金を表す「短期借入金」や「長期借入金」、投資家から借りたお金である「社債」などが含まれます。

株価推移(最近6か月)

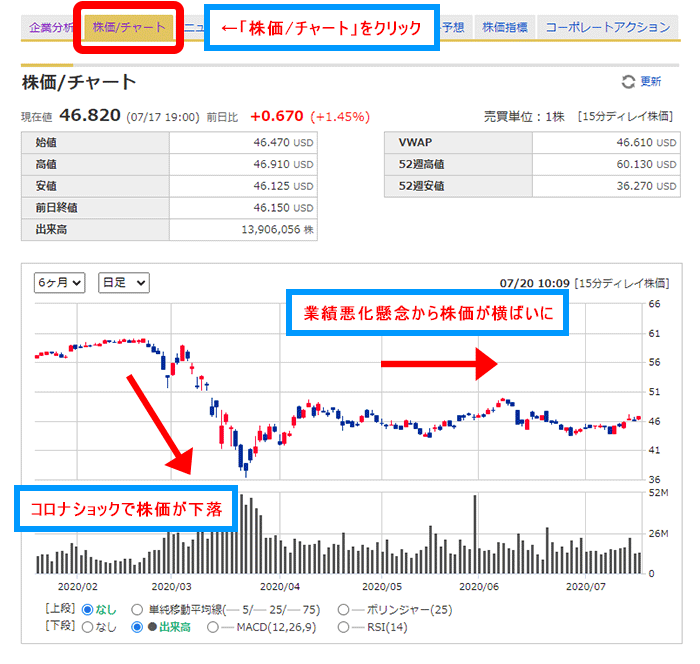

株価推移は、画面上にある「株価/チャート」をクリックすると確認できます。

(出典:マネックス証券の銘柄スカウター)

株価の動きをざっくり確認すると、2020年3月中旬にかけて株価が下がり、その後少し回復したものの、横ばいで推移しています。その裏側を細かく見ていきましょう。

2020年3月中旬にかけて、株価が大きく下がりました。これには、2つの理由が考えられます。1つ目は、コロナショックによる株価下落です。コロナショックでは世界中の株価が下がり、中でもアメリカの株式市場ではサーキットブレーカー※3が発動するほどの急落でした。コカ・コーラの株価も、この影響を受けたと考えられます。

※3 サーキットブレーカーとは、株価の変動幅が大きくなりすぎたときに、売買を一時中断する措置を指します。株式市場では、売りが売りを呼んで下落が止まらなくなることがあるので、投資家に冷静になってもらう目的で導入されています。

日本の株式市場では、先物とオプションのみに適用され、現物株式には設けられていません。

もう1つの理由は、工場の操業停止です。新型コロナウイルスの感染が広がりはじめた段階で、飲料工場を持つコカ・コーラは製造を止めざるを得ない状況になると推測できました。工場を止めれば、コカ・コーラの原液はもちろんペットボトル飲料自体を販売できなくなるため、業績が悪化すると考えられたのです。

その後、4月にかけて株価が上昇に転じますが、その後は横ばいで推移しています。これは、業績悪化が鮮明になってきたからです。新型コロナウイルスの影響により世界中で外出自粛の動きが広がり、世界の販売数量が前年と比べて25%も減ってしまいました。さらに、2020年12月期の業績予想を取り下げたため、投資家の間でさらなる業績悪化の不安が広がったのです。

このような理由から、株価は横ばいが続いています。新型コロナウイルスの感染拡大が続く間は、しばらく横ばいが続くと予想されます。

事業内容の要約

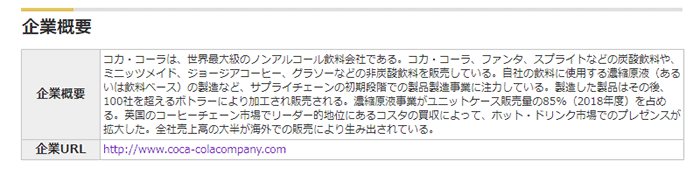

続いて、企業の概要をつかみましょう!企業概要は、先ほど確認した基礎情報の下にまとまっています。

(出典:マネックス証券の銘柄スカウター)

コカ・コーラと聞くと、「炭酸飲料のコカ・コーラをペットボトルに詰めて販売している」イメージが強いですが、実態は少し違います。上の企業情報にあるとおり、“自社の飲料に使用する濃縮原液の製造など、サプライチェーンの初期段階での製品製造事業に注力している。製造した製品はその後、100社を超えるボトラーにより加工され販売される”事業をおこなっているので、実態を正確に表すなら「濃縮原液メーカー」なのです。

また、“全社売上高の大半が海外での販売により生み出されている”点にも注目です。つまり、コカ・コーラが今後成長していくには、海外での販売増加が必要になります。

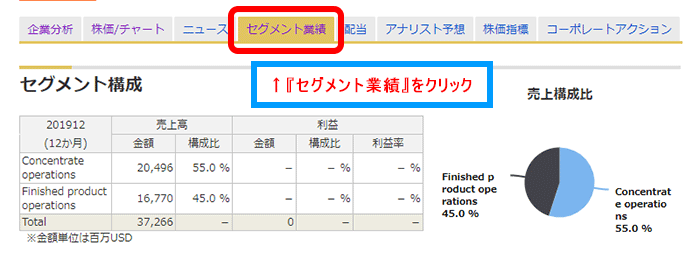

続いて、セグメント構成を確認しましょう。こちらは「セグメント業績」をクリックすると出てきます。

(出典:マネックス証券の銘柄スカウター)

まずは、どんな事業があるのかを整理します。

- Concentrate operations:濃縮原液事業

- Finished product operations:完成品事業

先ほど、主力は濃縮原液事業だとお伝えしましたが、完成品事業(ペットボトルに薄めた原液を詰めて販売する事業)も展開しています。売上高の割合は、濃縮原液事業が55%で、完成品事業が45%となっています。意外と完成品事業の割合が高いですね。

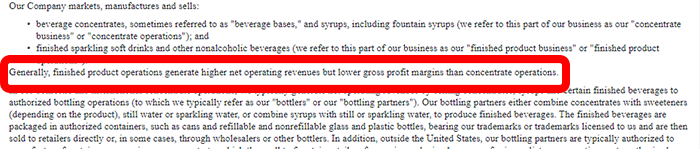

各事業の営業利益は開示されていませんが、Form10-Kには下のような一文があります。

(出典:EDGARで掲載されているコカ・コーラのForm10-K)

日本語に訳すと、「完成品事業は、濃縮原液事業よりも粗利率は低くなる」です。完成品事業の利益率の低さは、この後の分析にも生きてくるので、頭の片隅に置いておいてくださいね。

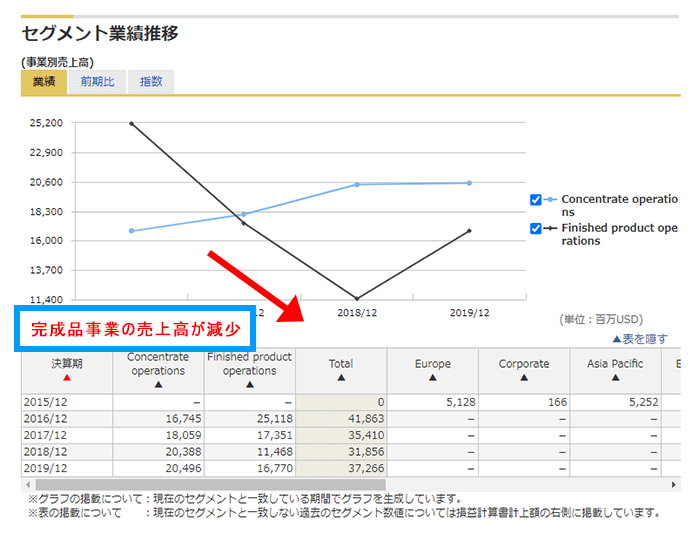

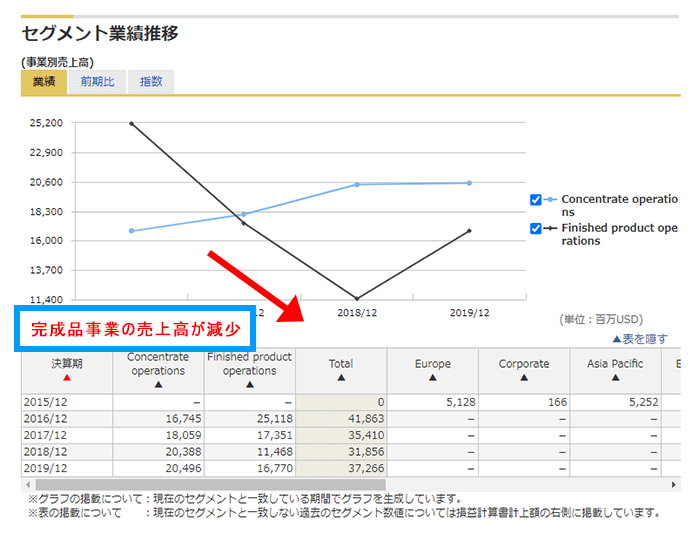

ちなみに、銘柄スカウター米国株では、セグメント業績の推移も確認できます!それぞれの事業がどのように成長してきたのかをチェックできるので、セグメント構成と合わせて使うとよいでしょう。セグメント業績推移は、先ほどチェックしたセグメント構成のすぐ下にあります。

(出典:マネックス証券の銘柄スカウター)

上のグラフによると、黒色の完成品事業の売上高が減っているのがわかります。セグメント別の業績がここまで大きく変化するということは、何らかの経営戦略の変化があったと考えられます。他の企業を分析する際も、セグメント別の業績に変化が見られたら、その理由を探ってみると良いでしょう。

コカ・コーラの経営戦略の転換は、次の損益計算書で説明します。

財務諸表分析

損益計算書

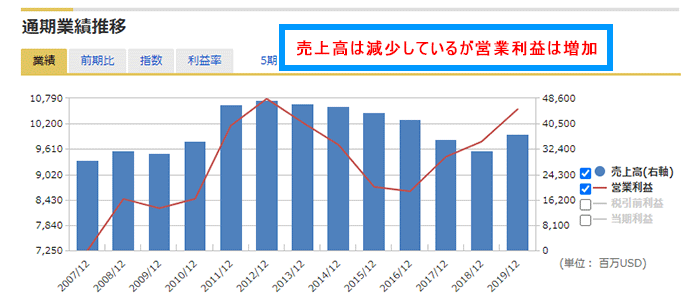

銘柄スカウター米国株では、損益計算書の推移を確認できます。個別ページの「通期業績推移」と「四半期業績推移」に載っています。さっそく、「通期業績推移」から見ていきましょう。

(出典:マネックス証券の銘柄スカウター)

青色の棒グラフが「売上高」を、赤色の折れ線グラフが「営業利益」を表しています。まず気になるのは、売上高が減っているのに営業利益は増えている点です。売上高が減っている点だけを切り取って考えると、“業績が悪化している”イメージを持ってしまいます。しかし、「営業利益が増えている=儲かっている」点を考えると、やはりビジネスモデルの転換が起きている可能性が高そうです。

ここで、通期業績推移のところにある「利益率」をクリックしてみましょう。すると、下のようなグラフに切り替わります。

(出典:マネックス証券の銘柄スカウター)

デフォルトだと赤色の折れ線グラフ「売上高営業利益率(以下、営業利益率)」、黄色の折れ線グラフ「ROE」、青色の折れ線グラフ「ROA」が表示されます。今回は営業利益率の動きを見やすくするため、グラフ右側にあるROEとROAのチェックを外して非表示にしました。

注目したいのは、営業利益率が2017年以降に急上昇している点です。最新会計年度の2019年は28.3%となっており、営業利益率が低迷していた2015年の19.7%と比べると、およそ8ポイント近くも改善しているのがわかりますね。なぜ、このような急回復ができたのでしょうか?

その理由は、セグメント業績の変化にありました。もう一度、セグメント業績推移のグラフを見てみましょう。

(出典:マネックス証券の銘柄スカウター)

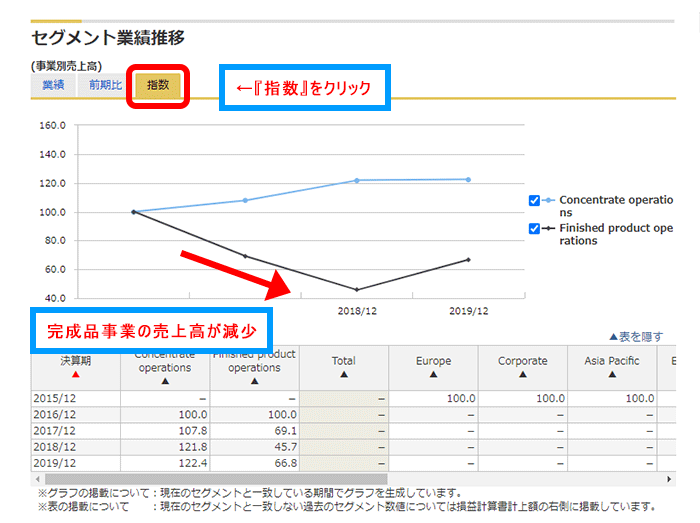

注目していただきたいのは、黒色の折れ線グラフ「Finished product operations(完成品事業)」です。2018年にかけて完成品事業の売上高が減っているのがわかります。続いて、「指数」のタブをクリックしてください。コカ・コーラの場合は2016年の各セグメントの売上高を“100”とした場合の業績変化が読み取れます。

(出典:マネックス証券の銘柄スカウター)

2018年には45.7まで大きく低下しているため、“完成品事業を手放しているのではないか”と予想が立てられます。2019年は売上高が少し増えて“66.8”となっていますが、2016年時点と比べると大胆な事業構造の変化が起きているようですね。

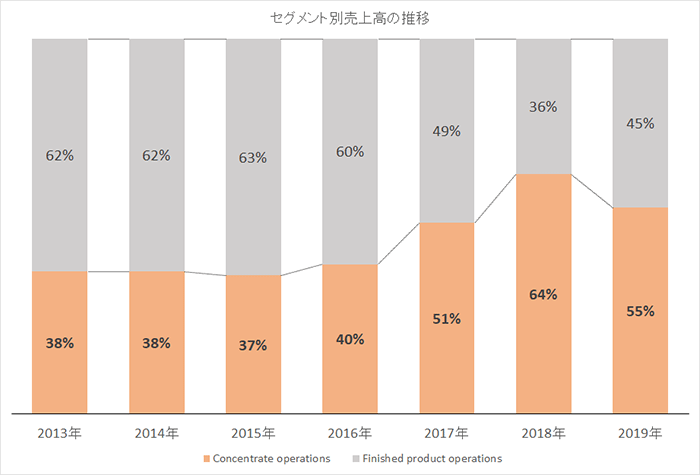

ここで、事業構造の変化がいつから起きたのかが気になります。コカ・コーラのForm10-Kも使いつつ、転換点を探ってみました。下の画像は、コカ・コーラのセグメント別業績の推移です。

(出典:マネックス証券の銘柄スカウターとコカ・コーラのForm10-Kより作成)

オレンジ色が「Concentrate operations(濃縮原液事業)」、灰色が「Finished product operations(完成品事業)」です。2016年以前は構成比がほぼ一定なので、2017年に何らかの事業改革がおこなわれたと考えられます。では、どうして完成品事業の売上高を減らしているのでしょうか?

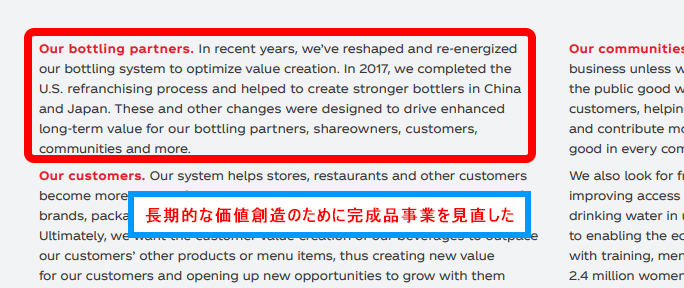

コカ・コーラの戦略転換を読み解くため、2017年度の年次報告書を探ってみました。すると、冒頭に「We are a total beverage company(私たちは総合飲料メーカーだ)」と書かれており、その次の「Our inclusive approach to long-term value creation(長期的な価値創造のための包括的な取り組み)」のスライドで総合飲料メーカーとしての経営戦略が触れられていました。

(出典:コカ・コーラの2017年度年次報告書)

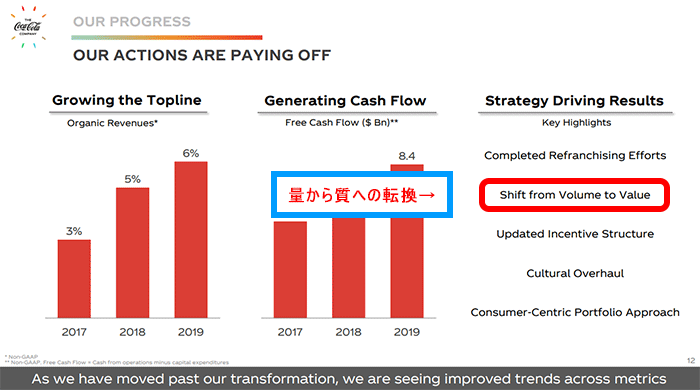

年次報告書によると、コカ・コーラは“長期的な価値創造のために完成品事業を見直した”と書かれています。また、2020年12月期1Qの説明資料『Investor Overview』を読むと、下のスライドが出てきました。

(出典:コカ・コーラのInvestor Overview)

「Shift from Volume to Value(量から質への転換)」と書かれています。つまり、総合飲料メーカーとして世界中の人々から支持されるため、飲料の品質を追求しようとしていると考えられるのです。そのため、完成品事業を手放して本業の濃縮原液事業に注力しようとしているのではないでしょうか?

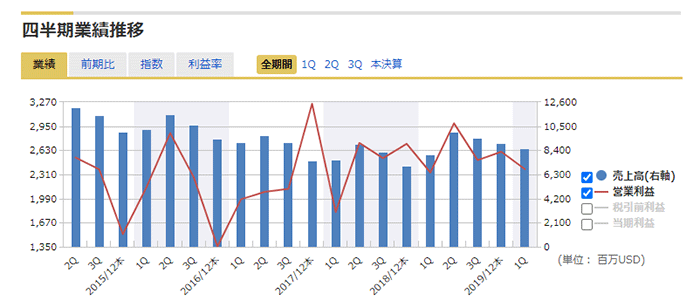

このほかにも、四半期ごとの売上高や営業利益が調べられる「四半期業績推移」があります。

(出典:マネックス証券の銘柄スカウター)

四半期業績推移は、業績の季節要因を調べるのに役立ちます。企業によっては1Qに売上高が積み上がりやすいなど、四半期ごとに特徴が出る場合があるので、なにか特徴がないかサラッと見ておくとよいでしょう。

コカ・コーラの場合は、1年の間で2Qと3Qに売上高が積み上がりやすい傾向があります。12月決算なので、時期的には4~9月ですね。この時期は気温が高いため、コカ・コーラのような清涼飲料水が売れると考えられます。

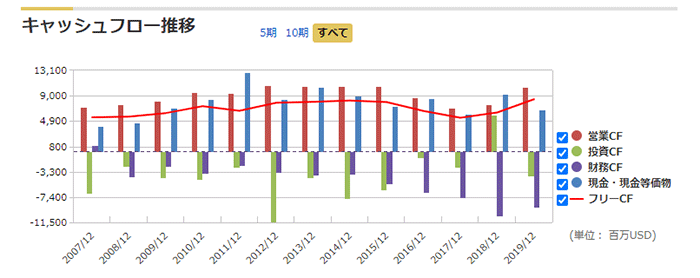

キャッシュフロー計算書

(出典:マネックス証券の銘柄スカウター)

上のグラフは、コカ・コーラのキャッシュフロー(CF)を表したものです。キャッシュフロー計算書ではじめにチェックすべきなのが、「営業キャッシュフローの推移」です。営業キャッシュフローの動きから、経営がうまく行っているかどうかがわかります。

営業キャッシュフローは、本業に関するお金の出入りを表しています。プラスなら本業からお金が入ってきている状態、マイナスだと本業をおこなうとお金が出ていく状態です。コカ・コーラは営業キャッシュフローがプラスを維持しています。2016年にかけては営業キャッシュフローが少し減少していますが、この原因は完成品事業を手放したことが関係しています。

2017年にはアメリカの税制改正による費用が重くのしかかったため、営業キャッシュフローが減少しました。2018年以降は税負担の影響がなくなったため、営業キャッシュフローは増加しています。戦略の転換や税負担によって一時的に営業キャッシュフローが前年比で減少しましたが、それでもプラスを維持している点で、かなり安定して経営できていると考えられます。

続いて、投資キャッシュフローを見ましょう。投資キャッシュフローは、設備投資など企業が成長するために使ったお金の出入りを表します。将来の収益アップにつながる設備投資に取り組んでいるかどうかがわかるので、今後の成長性を占ううえで大事な指標です。

時系列で推移を追いかけると、2012年の巨額のマイナスが気になりますね。これは定期預金への預入が主な理由でした。2016年以降は、短期投資目的の金融資産を現金化している関係で、設備投資による投資キャッシュフローのマイナスを、金融資産の現金化によるプラスで補っている構造となっています。

一見すると設備投資を積極的におこなっていない印象を受けますが、2019年にはコスタ・コーヒーというコーヒーショップ運営会社を49億ドルで買収しており、世界を代表する総合飲料メーカーに向けて着実に歩んでいる様子がうかがえます。

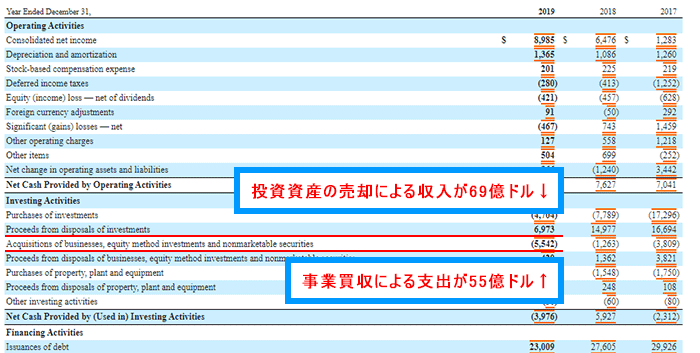

例として2019年の投資キャッシュフローを見ると、下のようになっています。「Proceeds from disposals of investments(投資資産の売却による収入)」が69億ドルのプラス、コスタ・コーヒーの買収額が含まれている「Acquisitions of businesses, equity method investments and nonmarketable securities(事業買収による支出)」が55億ドルのマイナスです。

(出典:コカ・コーラのForm10-K)

投資キャッシュフローの動きを銘柄スカウターで把握したあと、余力がある方はForm10-Kの中身を確認すれば、より鮮明に経営戦略が把握できます。

財務キャッシュフローは、銀行からの借金や株主への配当金支払いなど、資金調達に関連したお金の動きを表します。財務キャッシュフローがマイナスになると、借金を積極的に返している場合が多いです。借金を返済できるほど経営が安定していると考えられるので、財務健全性を確認する指標としても使えます。

コカ・コーラは、2014年ごろから財務キャッシュフローのマイナス額が拡大しているので、安定した経営基盤のもと、銀行に借金を返していると予想できます。それでは、実際にその中身をチェックしましょう。

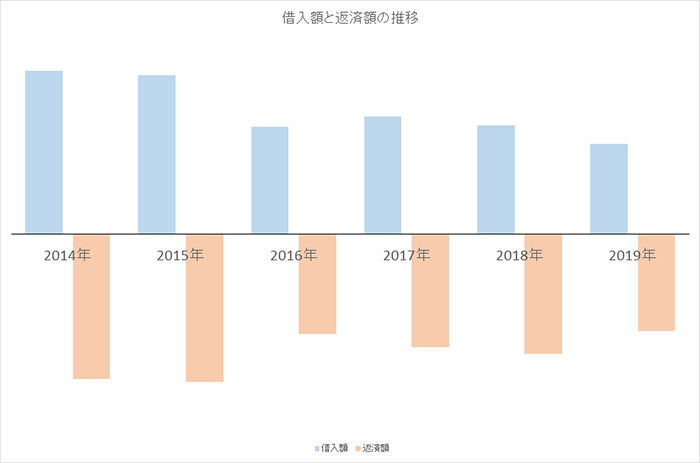

下の画像は、新たな借入額と返済額を時系列で並べたグラフです。水色の棒グラフが「借入額」を、オレンジ色の棒グラフが「返済額」を表しています。

(出典:コカ・コーラのForm10-K)

グラフから、「借入額を減らした」のが原因で財務キャッシュフローのマイナスが拡大したと読み取れますね。新たな借入を減らしているのは、金融資産を売れば投資資金が手に入るからではないでしょうか。無駄な借金を減らし、より身軽な経営体質に変えているとも考えられます。

以上、キャッシュフロー計算書の動きを確認しました。キャッシュフローの推移からも、とても安定した経営体質なのがわかりますね!

配当をチェック

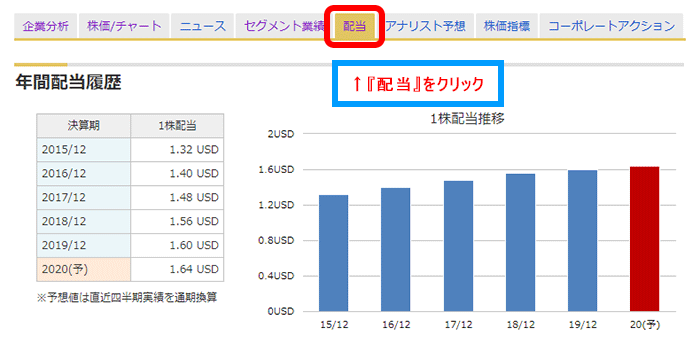

銘柄スカウター米国株では、配当金の推移を確認できます。下の画像のように、「配当」をクリックすると配当金の情報が表示されます。

(出典:マネックス証券の銘柄スカウター)

上の画像は、年間配当履歴です。毎年少しずつ配当金が増えていますね。以前当サイトでも紹介したマクドナルド(MCD)が、債務超過になるほどの大量の自社株買いで株主還元しているように、アメリカでは「株主還元」を大事にしているため、頑張って増配していると考えられます。

ただし、グラフの左側にある『年間配当履歴』を確認すると、2018年までは年間0.08ドルペースでの増配でしたが、2019年の増配金額は0.04ドルと鈍化しています。

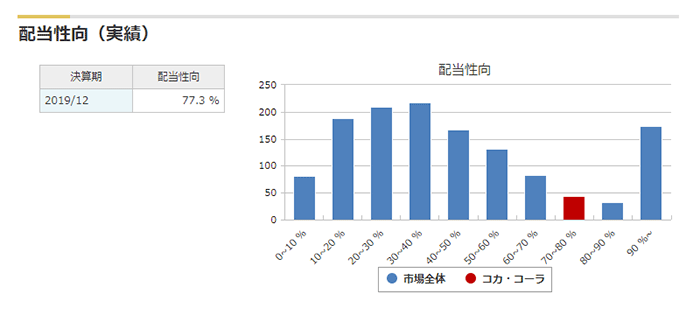

(出典:マネックス証券の銘柄スカウター)

また、配当性向は77.3%となっています。米国企業の中でもかなり高い方で、増配の天井が少しずつ近づいている印象を受けます。さらに、コカ・コーラは総合飲料メーカーを目指しているため、企業買収や設備投資の増強をおこなう必要が出てくるかもしれません。こう考えると今後も増配を期待し続けるのは厳しいのではないでしょうか。

このほかにも、「四半期ごとの配当の履歴」や「配当利回り」も載っています。これらもあわせてご覧ください。

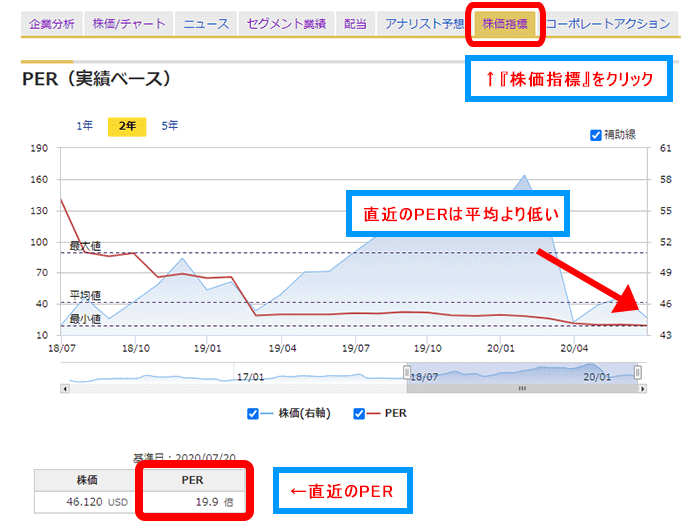

株価指標をチェック

各銘柄のPERやPBRの推移が確認できます。下の画像のように、「株価指標」をクリックするとページが出てきます。

(出典:マネックス証券の銘柄スカウター)

上の画像はPERの推移です。赤色の折れ線グラフがPERの推移を、青色の折れ線グラフが株価の推移を表しています。2020年7月22日時点のPERは19.9倍で、これは過去の平均値よりも割安です。また、PERの最小値は19.3倍なので、現在のPERはほぼ底に近い水準ですね。

PERが底値に近い水準まで下がっている理由は、2020年度は新型コロナウイルスの影響で業績が悪化すると予想されているからです。7月21日にコカ・コーラの2Q決算が発表されましたが、世界中で外出を自粛したため、売上高は前年同期比で28%減少しました。2020年度は通期業績も前年と比べて悪化する見込みなので、それを織り込んだ上での適正なPERまで下がってきているようです。

このほかにも、PBRと配当利回りの推移が載っているので、PERの推移に慣れてきたらチェックしてみてください。

まとめ

コカ・コーラは、総合飲料メーカーを目指して体制を強化するため、濃縮原液事業に集中できる体制を作っています。体制づくりの手段のひとつが「完成品事業を手放す」戦略で、この結果売上高の減少と営業利益率の上昇という“違和感のある”財務数値の変化となっています。

そのため、コカ・コーラの戦略を知らなければ、売上高が減っている様子を見ただけで「業績が悪化している」と判断してしまうでしょう。私もコカ・コーラの売上高推移を確認したとき、同じように思いました。しかし、売上高が上がっている中で営業利益率が上昇する違和感を見つけ、その理由を探っていけば、コカ・コーラの真の姿やビジネスモデルの特徴が見えてきます。

このような、「財務数値の違和感」を見つけるツールとして、銘柄スカウターが役立ちます。まずは「深く分析しよう」と構えて取り組むのではなく、銘柄スカウターを開いて気になる銘柄をざっと眺める程度で良いでしょう。ぜひ他の企業も分析してみてくださいね。

これまで、米国株の情報を得るためには、このページでも紹介した「Form10-K」を読むのが基本でした。英語で書かれているので読むのが大変でしたが、銘柄スカウター米国株の登場によって、その手間が省略できます!サクサク米国株の分析ができるので、米国株への投資を考えている方はぜひ使ってみてください!銘柄スカウター米国株は、マネックス証券に口座開設※7するだけで、誰でも無料で使えます!

※7 2020年3月16日以降にマネックス証券に口座開設された方は、米国株の取引口座も自動で作られます。そのため、別で手続きする必要はありません。

ただし、2020年3月16日以前にマネックス証券に口座開設された方は、米国株を取引するためには新たに米国株の取引口座を作る必要があります。手続きの方法は、「マネックス証券で見る、米国株口座開設」をご覧ください。

マネックス証券の口座開設手順は、【マネックス証券】口座開設の方法・取引までの流れを参考にしてください。実際の画面に沿って紹介しているので、誰でもかんたんに口座開設ができます。

当サイト限定の口座開設特典

『マネックス証券×やさしい株のはじめ方』限定の口座開設タイアップ企画として、こちらのページから新規口座開設をおこなうと、やさしい株のはじめ方オリジナルレポート『銘柄スカウター完全攻略マニュアル』がもらえます!銘柄スカウターの使い方や企業分析事例を徹底解説しているので、この機会にぜひゲットしてくださいね。

注意

ここで紹介している分析方法や結果等は個人的な視点のもので、銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。また、このページの分析は、記事公開時の情報に基づいています。同日以降に発表されたIR情報は反映していませんので、あらかじめご了承ください。