- ホーム

- 株の最強ツールはどれ?初心者におすすめの企業・銘柄分析ツールランキング&活用法

- 【米国株】Microsoft[マイクロソフト](MSFT)

【米国株】Microsoft[マイクロソフト](MSFT)

公開日:2020年11月10日

| 成長性 | 3.0 | |

|---|---|---|

| 割安性 | 2.0 | |

| 収益性 | 5.0 | |

| 財務健全性 |  |

2.5 |

『Windows(ウィンドウズ)』や『Office(オフィス)』などのソフトウェアを世界中で提供している、米国株のMicrosoft[マイクロソフト](MSFT)について、企業分析しました(マイクロソフトの公式ホームページ)。使ったツールは、マネックス証券の「銘柄スカウター米国株」です。

このページでは、次のポイントに注目して分析していきます。

- どんなビジネスを展開しているのか?

- 業績はどうなっているのか?

- 今後の展開は?

さっそく、見ていきましょう!

注意

分析方法や予測、結果などは管理人の個人的な見解です。 銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。

基礎情報

まずは、基礎情報の確認です!マネックス証券の銘柄スカウター米国株を開くと、ページの上にまとまっています。

(出典:マネックス証券の銘柄スカウター)

時価総額やPERなどの株価指標を見ていきましょう。マイクロソフトだけの数字を見てもあまり意味がないので、今回は類似企業であるIBM(IBM)と比べながら、マイクロソフトの特徴を洗い出していきます。

まずは、株価指標です。

| 指標 | マイクロソフト | IBM |

|---|---|---|

| 時価総額 | 1兆5,478億ドル | 970億ドル |

| PER | 32.7倍 | 12.1倍 |

| PBR | 12.4倍 | 4.5倍 |

PERとPBRを使って割安性を調べましょう。どちらの指標でも、マイクロソフトの方が高く、割高感があります。そのため投資対象とはなりにくいのですが、PERやPBRの高さは「注目度の高さ」を表している点を見逃すわけにはいきません。

なぜマイクロソフトはIBMよりも注目されているのでしょうか?その理由は、マイクロソフトとIBMとの競争の歴史から読み取れます。

もともと、マイクロソフトはコンピューター業界の覇者ではなく、IBMの後から参入してきた後発企業です。しかし、ビルゲイツ率いるマイクロソフトの成長スピードが高く、IBMから世界覇者の座を奪いました。

その後、マイクロソフトは『Windows(ウィンドウズ)』シリーズや『Office(オフィス)』シリーズを世界中で展開し、業績を大きく成長させたのです。

“世界覇者”の地位を築き上げたマイクロソフトだからこそ、クラウドサービスや『Surface(サーフェス)』などの展開も、スムーズに進む可能性があるでしょう。このような成長性の高さが評価されて、PERやPBRが高くなっていると考えられます。

| 指標 | マイクロソフト | IBM |

|---|---|---|

| 自己資本比率 | 39.3% | 13.7% |

| ROE | 41.4% | 40.4% |

| ROA | 16.4% | 5.2% |

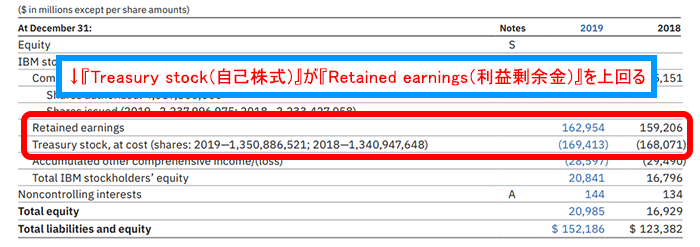

自己資本比率は、マイクロソフトのほうが高くなっています。IBMの自己資本比率が13.7%しかない理由は、多額の自社株買いをおこなっているからです。

下の画像は、IBMの貸借対照表です。『Treasury stock(自己株式)』が1,694億ドルもあり、『Retained earnings(利益剰余金)』の1,629億ドルを上回っています。

自社株買いは利益剰余金を減らす効果を持っているので、その分純資産が小さく見えてしまうのです。このような理由から、IBMの自己資本比率が低くなっています。

ROEとROAは、どちらもマイクロソフトの方が高くなっています。この理由は、何といっても、世界中でWindowsやOfficeが使われているからです。

多くの人が使うようになると、「ネットワーク外部性」が働きます。みんながWordを使って文章を送り合うので、送られてきた相手も必然的にWordを使う必要が出てきます。

使う人が増えるのにつられて、さらに使う人が増えていく構図なので、どんどん売上が伸びて利益が出やすくなるのです。

以上の点から、マイクロソフトの収益性の高さがよくわかります。

株価推移(最近6か月)

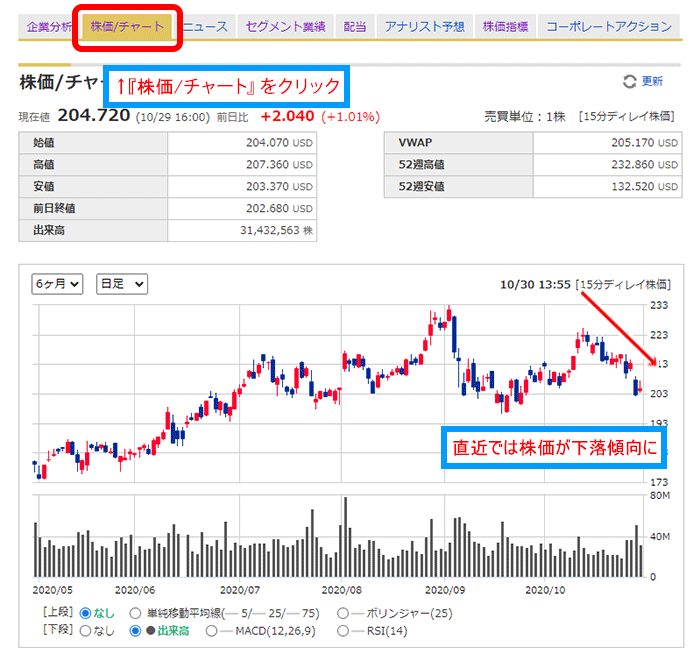

株価推移は、画面上にある「株価/チャート」をクリックすると確認できます。

(出典:マネックス証券の銘柄スカウター)

株価の動きを確認しましょう。銘柄スカウターでは、最大6か月分の株価が確認できます。2020年5月以降の株価推移を追うと、8月末まではおおむね上昇が続いていたのですが、その後は下落基調となっています。

はっきりとした原因はわかりませんが、8月末の株価には割高感があったので、利益確定売りが増えてきたのではないかと予想しています。

事業内容の要約

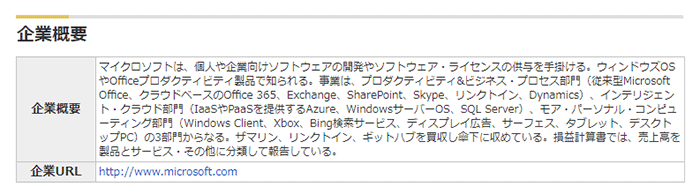

続いて、企業の概要をつかみましょう!企業概要は、先ほど確認した基礎情報の下にまとまっています。

(出典:マネックス証券の銘柄スカウター)

マイクロソフトの事業内容は、『Windows OS』や『Office』の開発・販売がメインです。ほかにも事業を展開しており、ゲーム機『Xbox』や法人向けのクラウドサービス『Azure(アジュール)』、買収によって手に入れたビジネスSNS『LinkedIn(リンクトイン)』などがあります。

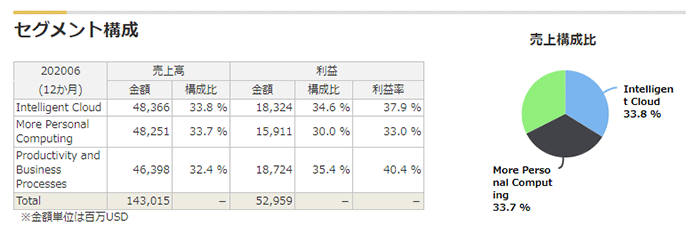

売上高の中身を見ましょう。銘柄スカウターの『セグメント構成』には、売上高と営業利益の内訳が紹介されています。

(出典:マネックス証券の銘柄スカウター)

マイクロソフトには、大きく分けて次の3つの事業があります。

- Intelligent Cloud(Azureやサーバー製品などを含む事業)

- More Personal Computing(WindowsやXboxなどを含む事業)

- Productivity and Business Processes(OfficeやLinkedInなどを含む事業)

事業ひとつに売上高がかたよっているわけではなく、きれいに3等分となっています。バランスが良く安定した収益構造ですね。表の右側に書いてある「利益」を見ても、3事業とも利益の金額がだいたい同じになっているのがわかります。

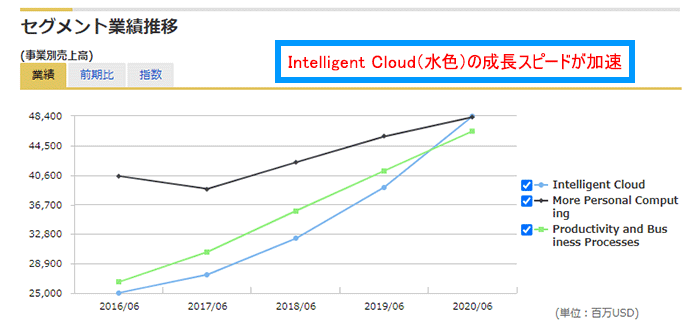

現時点ではとても安定した収益構造となっていますが、過去はどうだったのでしょうか?いま見ている『セグメント構成』のすぐ下に、『セグメント業績推移』が載っています。+440

(出典:マネックス証券の銘柄スカウター)

これによると、水色の『Intelligent Cloud』の成長スピードが加速している様子がわかります。

もう一度、先ほどのセグメント構成を見ると、『Intelligent Cloud』は営業利益率37.9%と、『Productivity and Business Processes』に次ぐ収益性の高さを誇ります。収益性の高い事業の売上高が増えれば、その分だけ全体の利益率も上昇すると考えられますね。

事業構造が変わり、財務数値にどんな影響が出てきたのかは、次の損益計算書で説明します。

財務諸表分析

損益計算書

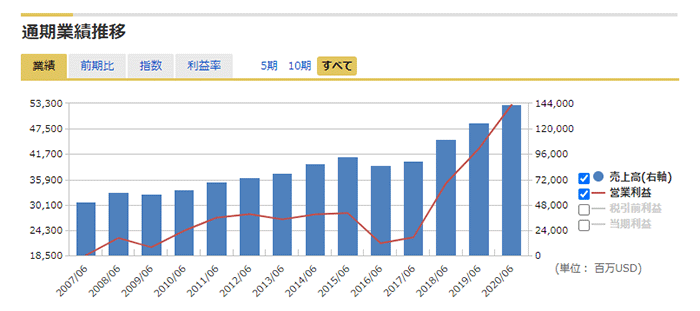

銘柄スカウター米国株では、損益計算書の推移を確認できます。画面上の「企業分析」をクリックすると、「通期業績推移」と「四半期業績推移」に載っています。さっそく、「通期業績推移」から見ていきましょう。

(出典:マネックス証券の銘柄スカウター)

青色の棒グラフが売上高を、赤色の折れ線グラフが営業利益を表しています。売上高はおおむね右肩上がりで伸びており、割と安定的に成長しているのが読み取れます。

ここで気になるのが、営業利益の動きです。2018年ごろから、営業利益が急に増えています。この状態では、売上高が伸びているからなのか、収益力が上がったのかがわからないので、営業利益率の推移を見てみましょう。

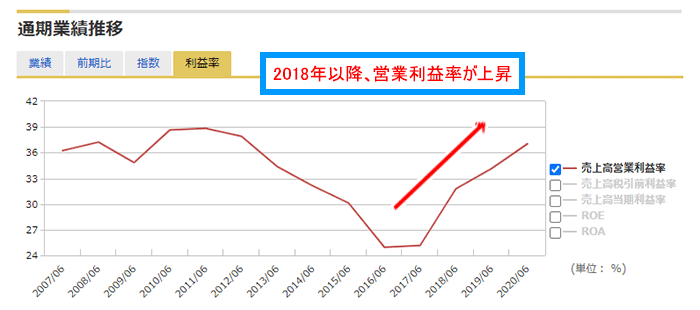

(出典:マネックス証券の銘柄スカウター)

2018年以降の営業利益率を確認すると、こちらも上昇していますね。このことから、マイクロソフト自体の収益力が高まったと考えられるのです。

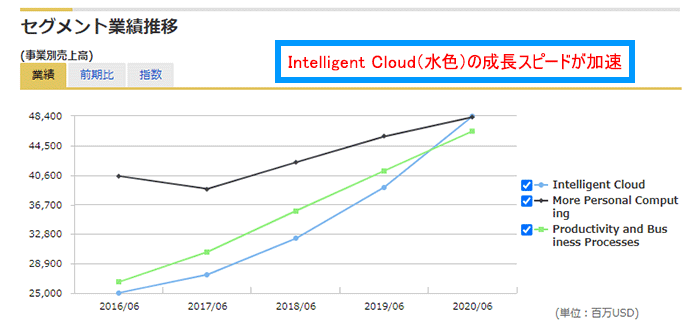

収益力が高まっている点を考えると、事業構造が変化した可能性があります。そこで、もう一度セグメント業績推移を確認しましょう。

(出典:マネックス証券の銘柄スカウター)

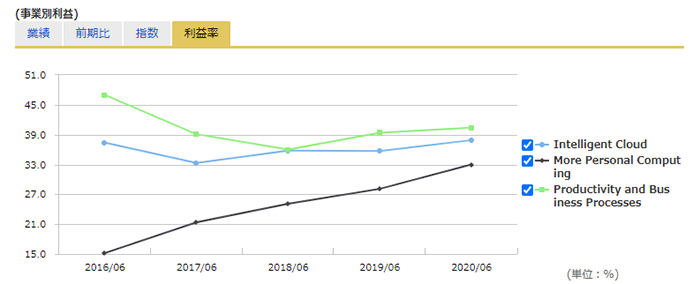

水色の「Intelligent Cloud」の成長スピードが加速していますね。つまり、収益力が向上した理由のひとつに、「Intelligent Cloud」が関係していると考えられます。では、「Intelligent Cloud」の利益率はどうなっているのでしょうか?

(出典:マネックス証券の銘柄スカウター)

セグメント業績推移の「事業別売上高」の下に、「事業別利益」が載っています。その中の「利益率」タブをクリックすると、セグメント別の利益率が出て来ます。これによると、水色の「Intelligent Cloud」の営業利益率は40%に近い水準で推移しており、事業構造の変化によってマクロソフト全体の利益率を押し上げたと考えられるのです。

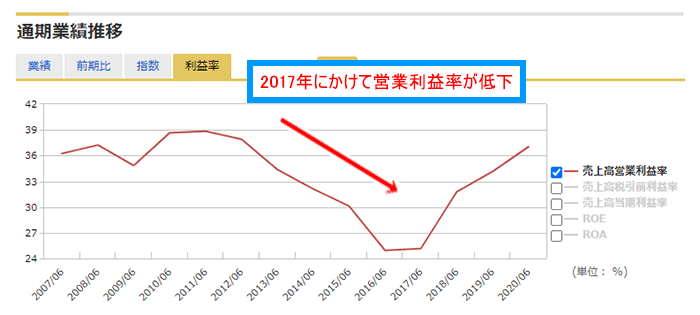

以上、2018年以降に営業利益率が上昇した理由の分析でした。営業利益率の動きについては、もうひとつ疑問があります。それは、2017年にかけての落ち込みです。

(出典:マネックス証券の銘柄スカウター)

落ち込んだといっても、2017年時点で営業利益率は25.2%とかなり高いのですが、40%近い水準からの下落の裏側には、何か理由があるはずです。

それでは、営業利益率の変化に何があったのかを調べるため、原価率と販管費率の動きを分析してみましょう。これらの財務数値の動きは、銘柄スカウターでは確認できないので、自分で決算書から数字を拾う必要があります。

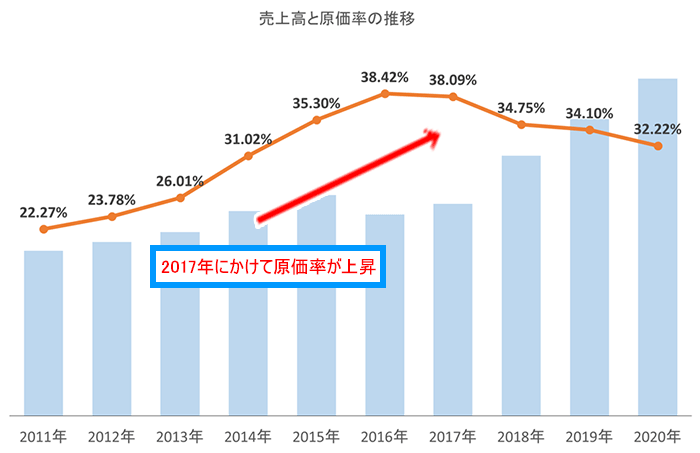

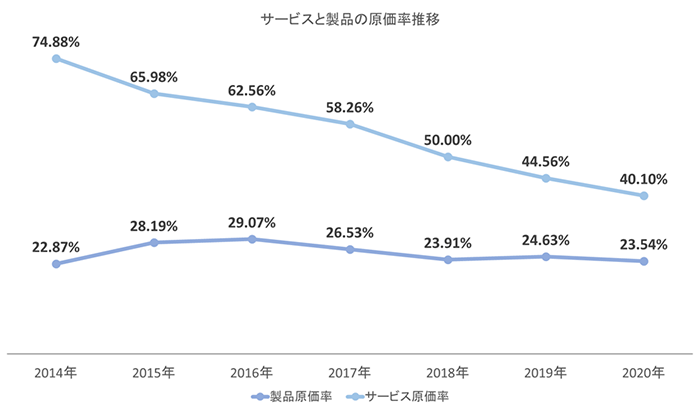

(出典:マイクロソフトのForm10-K)

まずは、原価率の推移から追っていきます。2017年にかけて原価率が上昇していますね。営業利益率の動きと、ちょうど反対になっているので、原価率の上昇が営業利益率の低下をもたらしたとわかります。

それでは、売上原価の中身に迫っていきましょう。マイクロソフトが提供している製品には、大きく分けて次の2つがあります。

- サービス(クラウドサービスなど)

- 製品(Officeなどのソフトウェア+Surfaceなどのハードウェア)

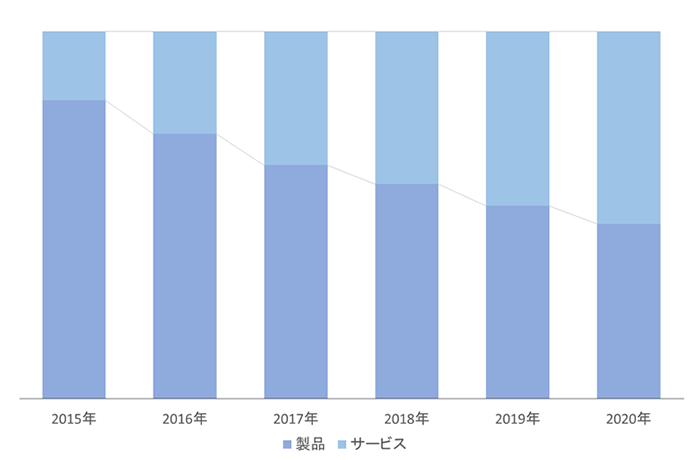

では、製品別の売上構成はどうなっていたのでしょうか?マイクロソフトのForm10-K(有価証券報告書のようなもの)の中で、その内訳が紹介されているので、売上高構成比を計算してみます。

(出典:マイクロソフトのForm10-K)

水色がサービス、青色が製品の売上高構成比です。過去にさかのぼるほど、製品の割合が高まっているのがわかりますね。製品の中にはOfficeなどのソフトウェア以外にも、SurfaceやXboxといったハードウェアも含まれています。

製品売上高の中身はわかりませんが、おそらく2017年ごろまではハードウェアの割合が高く、原価率の押し上げ要因となっていたのではないかという仮説が立てられます。実は、任天堂が同じような理由で、ハードウェアの販売が増えた年に原価率が上がる傾向があるため、同じような構造だと考えられるのです。

ここで、サービスと製品の原価率を計算します。

(出典:マイクロソフトのForm10-K)

水色の折れ線がサービス、青色の折れ線が製品の原価率推移です。ハードウェアを含んでいる製品の方が、原価率が低い結果となりました。サービスの原価率が高い理由は、クラウドサービス以外にコンサルティングサービスが含まれているからなのです。

コンサルティングサービスは、実際にマイクロソフトの社員が顧客にアドバイスをするため、人件費が多くかかります。そして、コンサルティングの人件費は売上原価に計上されるため、結果的に原価率が高くなっているのです。

以上から、2017年にかけての営業利益率低下は、コンサルティングを含むサービス売上が増加したためだとわかりました。

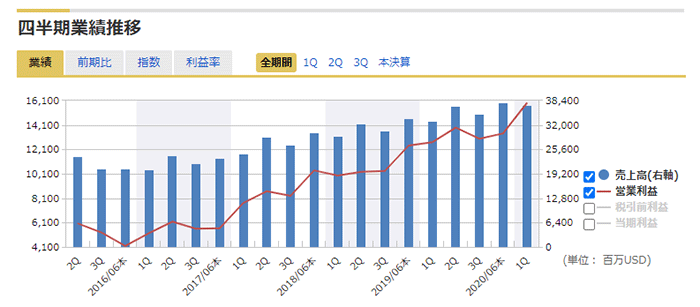

マイクロソフトについてだいぶ理解が深まってきたところで、今度は四半期業績を確認しましょう。四半期業績は、これまで見ていた「通期業績推移」のすぐ下に載っています。

(出典:マネックス証券の銘柄スカウター)

四半期ごとの売上高と営業利益の推移が確認できます。マイクロソフトの場合、2Qに売上高が集中する傾向のようですね。6月決算なので、2Qは10~12月です。クリスマス商戦でのゲーム機販売や、年末商戦でのパソコン販売が集中するためと考えられます。

このように、四半期業績推移からその会社の季節変動がつかめるので、通期業績推移と合わせて分析するとよいでしょう。

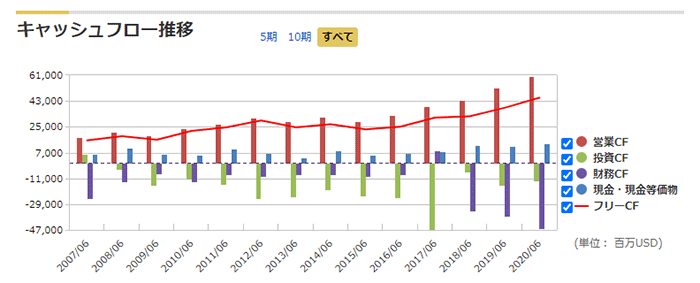

キャッシュフロー計算書

(出典:マネックス証券の銘柄スカウター)

上のグラフは、マイクロソフトのキャッシュフロー(CF)の推移です。

まずは、赤色の棒グラフで表される営業キャッシュフローを確認します。おおむね右肩上がりで増加しているのがわかります。売上高の成長に合わせて、安定して現金を獲得できているようですね。

営業キャッシュフローが安定していれば、その分を投資に回したり借金の返済に回したりできます。さらなる成長に向けて経営できるので、営業キャッシュフローは大事なチェックポイントとなります。

続いて、緑色の投資キャッシュフローと紫色の財務キャッシュフローを見ます。だいたい投資キャッシュフローも財務キャッシュフローもマイナスで推移しているので、借金を返済しながら成長に向けて投資している様子がうかがえます。

これらの動きで気になるのは、2017年の投資キャッシュフローです。この年だけマイナスの金額が大きくなっています。なぜ、投資キャッシュフローのマイナス額が増えたのでしょうか?

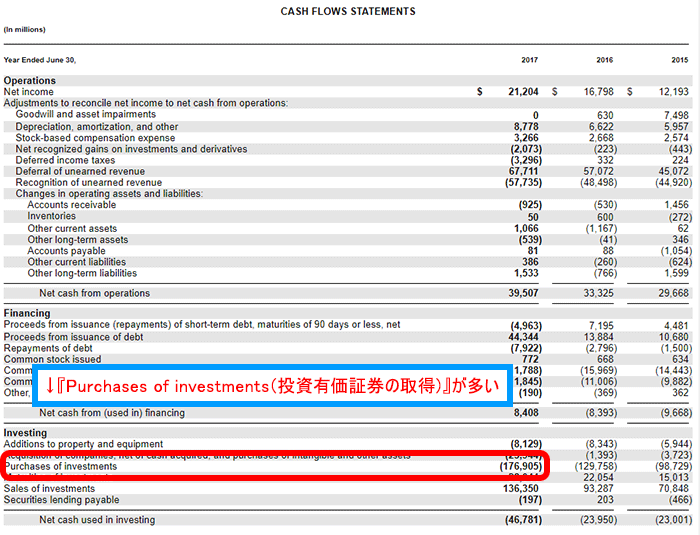

(出典:マイクロソフトのForm10-K)

2017年のForm10-Kを見ると、投資キャッシュフローの多くを占めているのが『Purchases of investments(投資有価証券の取得)』です。つまり、企業を買収したわけですね。2017年に何を買収したかというと、LinkedIn(リンクトイン)です。

ちなみに、マイクロソフトがLinkedInを買収した理由は、マイクロソフトが提供しているクラウドサービス「Office365」とLinkedInの相性が良いと考えているからです。自社のサービスを成長させるために、買収に踏み切ったようですね。

このように、キャッシュフロー計算書を読み解くと、会社がしっかりと現金を稼げているのかはもちろん、経営戦略までわかります。ぜひチャレンジしてみてくださいね。

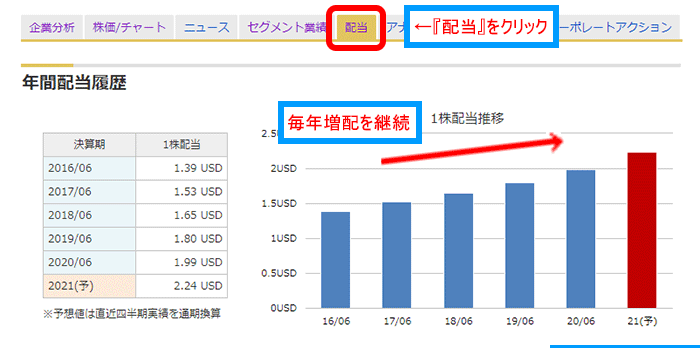

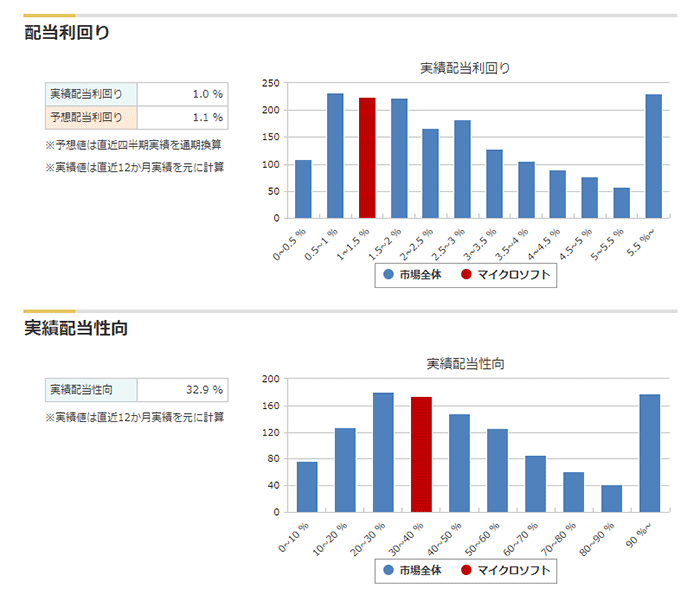

配当をチェック

銘柄スカウター米国株では、配当金の推移を確認できます。下の画像のように、「配当」をクリックすると配当金の情報が表示されます。

(出典:マネックス証券の銘柄スカウター)

上の画像は、年間配当履歴です。マイクロソフトは配当金を毎年増額しているのがわかりますね。では、配当利回りや配当性向はどうだったのでしょうか?確認してみましょう。

(出典:マネックス証券の銘柄スカウター)

配当利回りと配当性向のどちらも高い方ではなく、アメリカ企業の平均的な水準と言えそうです。このように、銘柄スカウターには配当金の情報がそろっているので、配当金を重視する方にもおすすめです。

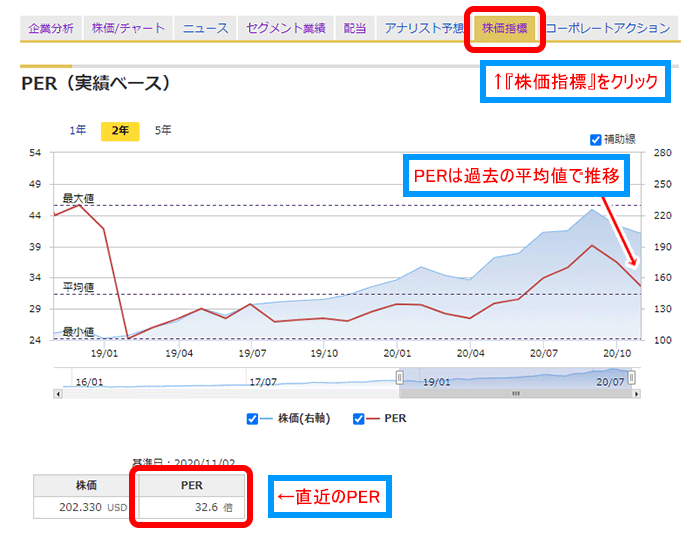

株価指標をチェック

各銘柄のPERやPBRの推移が確認できます。下の画像のように、「株価指標」をクリックするとページが出てきます。

(出典:マネックス証券の銘柄スカウター)

上の画像はPERの推移です。赤色の折れ線グラフがPERの推移を、青色の折れ線グラフが株価の推移を表しています。

2020年11月2日時点のPERは32.6倍で、過去の平均値に近い水準で推移しています。今のマイクロソフトの適正水準とも言えますね。

直近のピークは、2020年8月末のPER39.2倍です。新型コロナの巣ごもりが追い風となり、クラウドサービスやゲームの利用が増えたため、株価が上昇していました。しかし、PERが割高水準に近づいていたため、十分に値上がり益を手にした投資家による利益確定売りが入ったと考えられます。

続いて、PBRの推移を確認しましょう。

(出典:マネックス証券の銘柄スカウター)

赤色の折れ線グラフがPBRの推移を表しています。2020年11月2日時点のPBRは12.4倍です。過去のPBRの平均値よりも少し割高な状態ですね。PBRについても、2020年8月末を境に下がってきています。割高感が意識されて、利益確定売りが入ったためと考えられます。

このほかにも、配当利回りの推移が載っているので、慣れてきたらチェックしてみてください。

まとめ

マイクロソフトの企業分析はいかがでしたか?銘柄スカウターを使って分析すると、ビジネスの内容や業績、今後の展開が見えてきます。下に、今回の注目ポイントを整理します。

注目ポイントのまとめ

- どんなビジネスを展開しているのか?

→『Windows』や『Office』などのソフトウェア、『Surface』や『Xbox』などのハードウェアを製造・販売 - 業績はどうなっているのか?

→売上高は右肩上がりで成長、クラウドの利用が増加して営業利益率が上昇中 - 今後の展開は?

→新型コロナの巣ごもりが追い風となり、クラウドの利用が増加する可能性がある

これまで、米国株の情報を得るためには、このページでも紹介した「Form10-K」を読むのが基本でした。英語で書かれているので読むのが大変でしたが、銘柄スカウター米国株の登場によって、その手間が省略できます!サクサク米国株の分析ができるので、米国株への投資を考えている方はぜひ使ってみてください!銘柄スカウター米国株は、マネックス証券に口座開設※7するだけで、誰でも無料で使えます!

※7 2020年3月16日以降にマネックス証券に口座開設された方は、米国株の取引口座も自動で作られます。そのため、別で手続きする必要はありません。

ただし、2020年3月16日以前にマネックス証券に口座開設された方は、米国株を取引するためには新たに米国株の取引口座を作る必要があります。手続きの方法は、「マネックス証券で見る、米国株口座開設」をご覧ください。

マネックス証券の口座開設手順は、【マネックス証券】口座開設の方法・取引までの流れを参考にしてください。実際の画面に沿って紹介しているので、誰でもかんたんに口座開設ができます。

注意

ここで紹介している分析方法や結果等は個人的な視点のもので、銘柄を推奨するものではございません。投資判断等は自己責任にてお願いいたします。また、このページの分析は、記事公開時の情報に基づいています。同日以降に発表されたIR情報は反映していませんので、あらかじめご了承ください。