- ホーム

- 米国株投資のはじめ方(目次)

- S&P500(エスアンドピー500)の今後(2025年11月)の見通しと10月の振り返り

S&P500(エスアンドピー500)の今後(2025年11月)の見通しと10月の振り返り

S&P500(エスアンドピー500)の2025年10月の振り返りと、2025年11月の見通し、注目イベント、投資戦略についてご紹介します。

本記事のポイントは、次の3つです。

ポイント

- S&P500は10月に2.3%高、最高値更新

- 11月も底堅く推移する見通し

- 米中対立の緩和期待や堅調な企業業績が下支え

詳しく解説するので、ぜひ参考にしてください。

2025年10月の米国株市場を振り返り

S&P500種株価指数は前月比2.3%高となりました。年初来では13.7%高です。同指数は6か月連続で値上がりしたほか、今月も史上最高値を更新する場面が見られ、株高のモメンタム(勢い)が続いています。

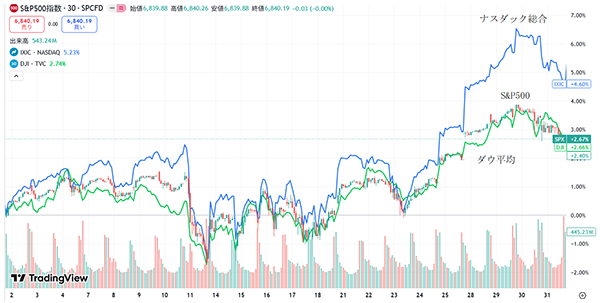

<10月も3指数揃って最高値更新(10月1日~31日)>

出典:TradingView

10月は大半が雇用情勢の悪化に伴う追加利下げ期待が相場を下支えしました。月半ばからスタートした2025年第3四半期決算が総じて良好な内容であったことが株高につながったほか、月末にかけて米中対立の緩和期待も投資家心理の支えとなりました。

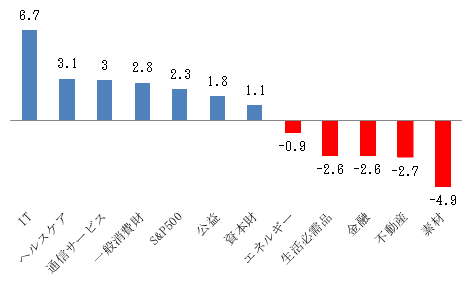

S&P500セクター別に過去1か月の騰落率をみると、「情報技術(IT、6.7%高)」や「ヘルスケア(3.1%高)」、「通信サービス(3.0%高)」の値上がりが目立ちました。一方、「素材(4.9%安)」や「不動産(2.7%安)」などは軟調な展開となります。

<S&P500業種別の株価パフォーマンス(過去1か月、%)>

出典:TradingView

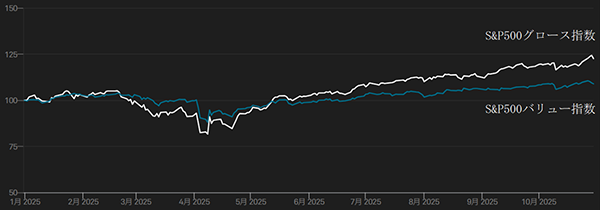

ファクター別ではハイテク系の比率が高い「S&P500グロース指数」の月初来3.0%高と「S&P500バリュー指数」の同0.8%高をアウトパフォームしました。年初来でみるとグロース優位の展開が続いており、S&P500グロース指数は27.1%高と、S&P500バリュー指数(6.3%高)を依然として大きく上回っています。

<S&P500グロース指数(白線)とバリュー指数(青線)の推移(年初来)>

出典:S&Pグローバル

個別銘柄ではアドバンスト・マイクロ・デバイス(ティッカーシンボル:AMD、過去1か月59.2%高)やマイクロン・テクノロジー(MU、同35.1%高)、テラダイン(TER、同33.7%)、ウエスタンデジタル(WDC、27.1%高)など、人工知能(AI)関連銘柄の値上がりが目立ちました。

一方、ファイサーブ(FI、同48.0%安)やアレクサンドリア・リアル・エステート・エクイティーズ(ARE、同29.1%安)、F5(FFIV、同21.1%安)など軟調な決算を発表した銘柄はたたき売られました。

月初より米連邦政府機関が一部閉鎖されたことを受け、市場では代替となる民間データに注目して労働市場をはじめとする経済環境や景気の先行きを分析している状況です。

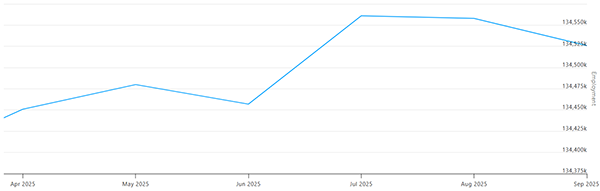

1日に発表された9月の全米雇用リポートにおいて、非農業部門の雇用者数は前月比3万2,000人減と市場予想(4万5,000人増)に反して減りました。

<ADP雇用統計(千人)>

出典:ADP

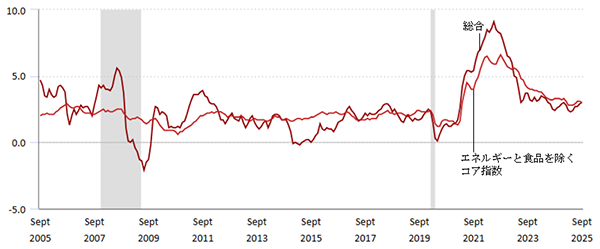

24日に発表された9月の米消費者物価指数(CPI)は総合およびエネルギーと食品を除くコア指数が市場予想を下回りました。

<米CPIの推移(%)>

出典:米労働省

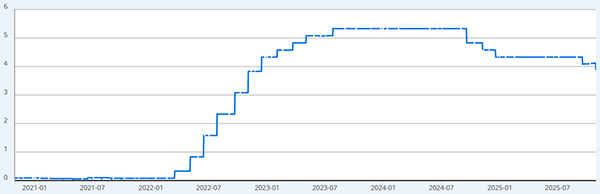

労働市場の減速が鮮明で関税の影響が一時的なものになるとみられるなか、10月最大のイベントとなった米連邦公開市場委員会(FOMC)では、政策金利の指標であるフェデラルファンド(FF)金利を0.25%引き下げられました。利下げは2会合連続になります。

<2会合連続で引き下げられたFF金利(%)>

出典:セントルイス連銀

パウエルFRB議長は次回12月のFOMCでの利下げを「既定路線ではない」と発言しました。トランプ関税に加えて政府機関の経済データを確認できないなど不確実性が高まっていることから、パウエル氏は政策運営の柔軟性を持たせるべく、利下げに慎重な発言をしたと考えられます。

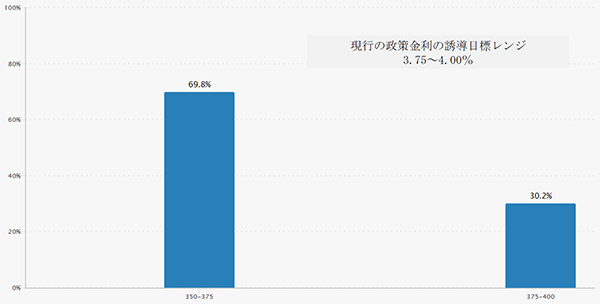

市場では12月会合での利下げをほぼ完全に織り込んでいたため、米株市場は一時売りに押される場面が見られました。米金利先物の値動きから金融政策を予想する「CME FedWatchツール」によると、12月のFOMCで政策金利の引き下げ確率は7割弱と、1か月ほど前の9割超から低下しています(10月31日時点)。

<FedWatch(2025年12月FOMC)>

出典:CME Group

2025年11月の見通し

11月の米株式市場は米中対立の緩和期待や堅調な企業業績を背景に引き続き底堅い展開になると予想します。

ミクロ面では10月半ばより米主要企業の2025年第3四半期決算がスタートしました。

10月31日時点において、S&P500構成企業の64%が決算を発表するなか、そのうち83%の企業の1株あたり利益(EPS※1)がポジティブサプライズとなりました(出所:ファクトセット)。過去10年間の平均である75%を上回っています。

※1 EPSとは、「Earnings Per Share」の略で、企業の「収益力」と「成長力」を評価する際に使われる指標の1つで、1株あたりの利益がどれだけあるのかを示すものです。基本的に数値が高いほど企業の収益力は高いとみることができます。

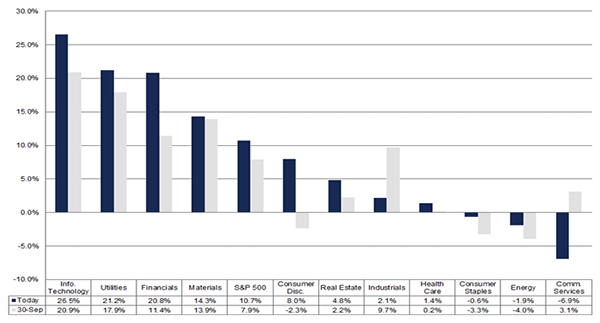

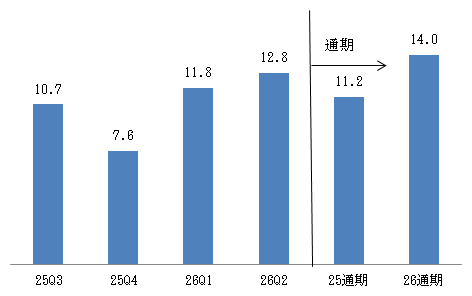

2025年第3四半期のS&P500採用企業のEPS成長率は10.7%と、4四半期連続で2桁成長を達成する見込みです。9月末時点では7.9%だったことから、アナリストが利益見通しを上方修正していることがわかります。

S&P500業種別では、11セクターのうち8セクターが前年同期比で増益となる見込みであり、IT、公益、金融、素材セクターが牽引役となります。一方、3セクターは前年同期比で減益が予想されており、通信サービスの減益が目立ちます。

<S&P500業種別の利益成長率見通し(2025年第3四半期)>

出典:ファクトセット

2025年第4四半期は7.6%、2026年第1四半期は11.8%、同年第2四半期は12.8%、2025年通期は11.2%、2026年通期は14.0%と予想されています。

<S&P500採用企業のEPS成長率見通し>

出典:ファクトセット

2025年通期および2026年通期は2桁成長で利益が拡大していく見通しです。堅調な企業業績が株高を後押しする大きな要因の1つとなるでしょう。

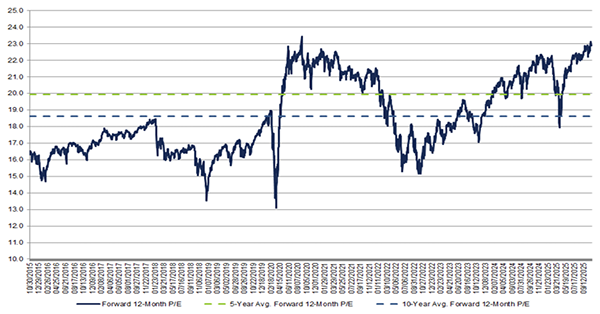

S&P500構成銘柄の予想株価収益率(PER、12か月フォワード)は22.9倍と、過去5年の平均である19.9倍、過去10年平均の18.6倍と比較して割高感があります。

<S&P500のPERの推移(12か月フォワード)>

出典:ファクトセット

企業業績は通期でみると2桁成長が続く見通しであり、業績拡大によりバリュエーション(投資尺度)の割高感は薄れるでしょう。「AIバブル」の懸念が燻っていますが、AIによる生産性の向上や利益率の改善、高いキャッシュ創出力、低い財務レバレッジなどが過去のバブルと異なる点として挙げられます。

注目イベント、投資戦略

5日には米連邦最高裁がトランプ関税の合憲性を巡る口頭弁論をおこないました。一審の米国際貿易裁判所は大統領権限の逸脱を認定し、二審の連邦巡回区控訴裁判所も一審の判断をおおむね支持しました。最高裁では判決の時期も言及される可能性があります。

トランプ政権側の敗訴が確定した場合、これまで徴収した関税は還付することになるため、関連したヘッドライン(ニュースの見出し)によって市場が不安定な値動きになる可能性があるでしょう。

パウエル氏はFOMCメンバーの間で12月の利下げに対する考えの隔たりが大きいと指摘しました。依然として政府機関の一部閉鎖が続くなか、追加の利下げ機運が高まるか否か、入手できるデータを丹念に確認していく必要があります。

政府機関の閉鎖が続く場合、今後も民間データが注目されるでしょう。ADP雇用統計や米調査会社カンファレンス・ボードが月次でまとめる消費者信頼感指数、米サプライマネジメント協会(ISM)の景況感指数などが市場では活用されています。

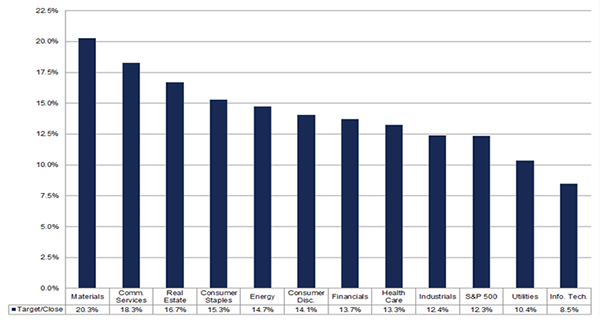

アナリストのボトムアップ分析によると、S&P500の12か月後の目標株価(中央値)は7,664.13と、10月31日終値の6840.2と比較して12%の値上がり余地があります。セクター別では素材、通信サービス、不動産などがボトムアップの目標株価と終値の差が大きなものとなっています。

<S&P500業種別のボトムアップ目標株価と終値の比較(10月31日時点)>

出典:ファクトセット

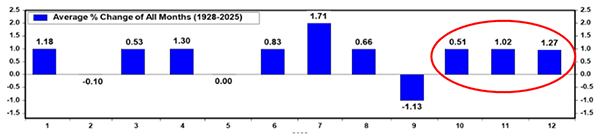

アノマリー(経験則)的にみても、10月から12月は株高が続く傾向にあります。

1928年から2025年7月までの長期ヒストリカルデータでみると、10月から12月まで3か月連続で値上がりしており、良好な株価パフォーマンスを期待できそうです。

<S&P500の月次パフォーマンス(1928年~2025年)>

出典:ヤルデニリサーチ

米国株は2025年末および1年後にかけて値上がりが見込まれるなか、好業績銘柄の押し目を拾う、仮に大きな押し目がなかった場合には時間を分散して買うのが有効な戦略となるでしょう。

経済指標としては、政府機関の一部閉鎖が続いていることから確認できるデータが限られています。4日にISM製造業景況感指数、5日にADP雇用統計、6日にISM非製造業景況感指数、7日に雇用統計、13日にCPI、14日に小売売上高、20日にFOMC議事要旨、26日にカンファレンス・ボード消費者信頼感指数、27日にPCEデフレーターなどの発表を控えています。

| 日付 | 指標名 | 補足 |

|---|---|---|

| 9月1日 | 相互関税の一部停止期限 | 貿易政策の転換点 |

| 11月4日 | ISM製造業景況感指数 | 民間データとして注目 |

| 11月5日 | ADP雇用統計 | 政府閉鎖の代替データ |

| 11月6日 | ISM非製造業景況感指数 | サービス業の景況感を示す |

| 11月7日 | 雇用統計 | 注目度の高い労働市場指標 |

| 11月13日 | 米消費者物価指数(CPI) | インフレの基調を確認 |

| 11月14日 | 小売売上高 | 個人消費の勢いを測る |

| 11月20日 | FOMC議事要旨 | 今後の利下げ判断を探る材料 |

| 11月26日 | カンファレンス・ボード消費者信頼感指数 | 民間による消費者心理の把握 |

| 11月27日 | PCEデフレーター | FRBが注目するインフレ指標 |

moomoo証券は米国株初心者におすすめ!

moomoo証券は、米国株投資をこれからはじめようと考えている投資初心者の方におすすめの証券会社です。

注目ポイントはこの3つ

- 取引手数料が業界最安水準

- 1ドルから米国株に投資可能

- 情報満載のアプリが無料で使える

取引手数料を比較してみましょう。

| 証券会社 | 取引コスト | ネット証券 詳細情報へ |

|

|---|---|---|---|

| 売買手数料 (税込) |

為替手数料 (1ドルあたり) |

||

| moomoo証券 (ベーシックコース) |

0.132% (最低0米ドル※1) |

無料 | |

| moomoo証券 (アドバンスコース) |

一律2.18米ドル (200株まで) |

無料 | |

| 松井証券 | 0.495% (最低0米ドル※2) |

無料 | |

| SBI証券 | 0.495% (最低0米ドル※1) |

0銭または25銭※3 | |

| 楽天証券 | 0.495% (最低0米ドル※1) |

0銭または25銭※3 | |

| マネックス証券 | 0.495% (最低0米ドル※1) |

0銭または25銭※4 | |

| 三菱UFJ eスマート証券 (旧 auカブコム証券) |

0.495% (最低0米ドル※2) |

20銭 | |

(2026年2月現在)

※1 ベーシックコースの取引手数料は、約定代金が8.3米ドル以下なら0円、166,66.666米ドル以上なら22米ドルが上限です。

※2 約定代金が2.22米ドル以下の取引なら、売買手数料は0米ドル(無料)になります。

※3 リアルタイム為替取引の場合、0銭/ドルになります。

※4 日本円→米ドルへの為替手数料は0銭/ドル、米ドルから日本円への為替振替時は25銭/ドルとなります。

このように、2つの手数料コースは主要ネット証券と比較して、どちらもかなり安く設定されています。

また、moomoo証券では、米国株の端株(はかぶ)取引サービス「micro米国株」を提供しています。米国株は1株単位での取引が基本ですが、micro米国株を使うと1株未満、1ドルから米国株に投資可能です!

さらに、moomoo証券に口座開設した方限定で「moomooプレミアム」が無料で使えるようになります。

moomooプレミアムで使える機能(一例)

- 大口投資家の売買動向

- 会社四季報

- リアルタイム株価

- 著名投資家レポート

- 日経CNBC動画

有料級の情報を無料で入手できるのは、moomoo証券に口座開設した人だけの特権です。まだmoomoo証券の口座を持っていない方は、いますぐ口座開設しましょう。

当サイト経由でmoomoo証券に口座開設すると、最大100,000円相当の株の買付代金と、当サイト限定のタイアップレポート「moomooアプリ完全攻略レポート」をプレゼントさせていただくキャンペーンを実施中です!

まとめ

2025年10月の米国株市場は、米中対立の緩和期待や良好な企業決算、利下げによる支援などが重なり、主要株価指数がそろって最高値を更新するなど堅調な展開となりました。

11月についても、引き続き企業業績の底堅さや政策面での支援により、米株は安定した動きを見せると予想されます。特に、S&P500構成企業のEPS成長率が4四半期連続の2桁成長となる見込みであるなど、ファンダメンタルズは引き続き強い状況にあります。

ただし、政府機関の閉鎖により公的な経済指標の確認が制限されており、今後は民間データの精査や政策判断に注目が集まります。市場のボラティリティ(変動性)を高める可能性もあるため、投資家は引き続き情報収集とリスク管理を意識した運用が求められる局面です。

アノマリー的にも年末にかけての株高傾向が意識される中、好業績銘柄への押し目買いや、時間分散での投資が有効な戦略となるでしょう。