- ホーム

- 株式投資関連のコラム

- ニュース・その他

- 日経平均株価はやばい?なぜ上がりすぎと言われる?4万円突破し5万円になる可能性や日本株の見通しを予想

日経平均株価はやばい?なぜ上がりすぎと言われる?4万円突破し5万円になる可能性や日本株の見通しを予想

- お知らせ

- (2026年1月14日追記)日経平均株価(終値)が史上初となる5万4,000円を突破しました。高市首相が衆議院解散を検討しているとの報道から、積極財政の実現に対する期待が高まったことが株価を押し上げたとみられます。

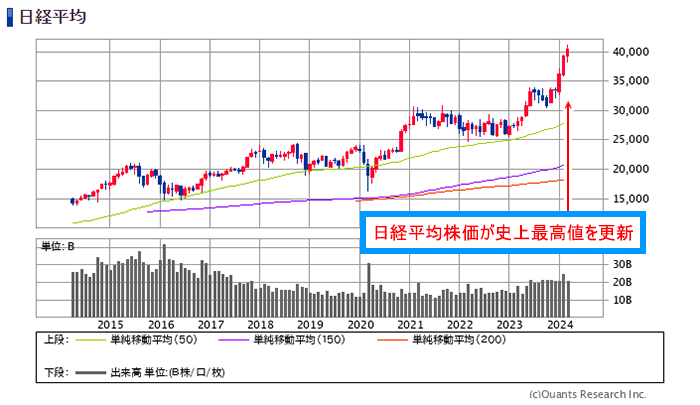

2025年9月16日、日経平均株価が一時4万5,000円を突破しました。これは取引時間中の史上最高値となります。2025年4月には3万2,000円を割り込むところまで急落しましたが、その後は上昇が続いている状況です。

日常生活では景気の良さをあまり実感できませんが、日経平均株価は“絶好調”です。「日経平均株価4万円越えは上がりすぎでは?」「日経平均株価がやばい!」といった声も聞かれます。このコラムでは、日経平均株価4万5,000円は上がりすぎなのか、今後5万円時代が来るのかなど、気になる今後の見通しをやさしく解説します。

また、日経平均株価が上昇している様子を見て、「日本株への投資をやってみたい」という方がいらっしゃるかもしれません。単純に「株価が上がっていて儲かりそう」と考えて投資するのはおすすめしませんが、このコラムを読んで状況を理解したうえで「日本株に投資してみよう」と思った方は、ぜひチャレンジしてみてください。

➡ おすすめの証券会社をチェックする

日経平均株価が4万円を超える!なぜ?いつ?

記事の冒頭でも説明したとおり、2025年9月16日に日経平均株価が一時4万5,000円を突破し、取引時間中の史上最高値を更新しました。

2023年5月に日経平均株価が3万円を突破し、1年経たないうちに4万円も突破、2025年4月に底打ちして以降は右肩上がりで上昇し4万5,000円に到達したという流れです。日経平均株価がここまで上昇した理由として、下の5つが挙げられます。

日経平均株価が上昇してきた理由

- 米国のインフレの収まりや労働市場の悪化を受けて、FRBによる金融緩和が進むとの期待が高まった

- インフレに弱い現金ではなく、インフレに強い株式に投資しようと考える投資家が増えた

- 円安進行により、海外投資家から見た日本株の割安感が高まった

- 日本は輸出企業が多く、円安進行で業績改善期待が高まった

- 東証が株価を意識した経営を促した

特に、2025年4月以降の株価上昇では、①と②が影響を及ぼしたと考えられます。

日経平均は上がりすぎ?史上最高値を更新

ニュースで「日経平均株価が史上最高値を更新」と報道されており、「日経平均は上がり過ぎだ、バブルだ」と考える方が多くいらっしゃるようです。確かに日経平均株価には割高感が出てきていますが、バブルではないと考えられます。

まず、バブル期の日経平均PERとPBRを見ていきましょう。1989年12月末の日経平均PERは61.0倍、同PBRは5.6倍となっています。

| 1989年12月末 | |

|---|---|

| 日経平均PER | 61.0倍 |

| 日経平均PBR | 5.6倍 |

2025年9月10日時点の日経平均PERは22.4倍で、バブル期のPER61.0倍と比べると過熱感はありません。一般的な話として「日経平均PERは15倍程度だ」と言われており、この水準と比べると割高感があります。しかし、EPSも成長しているので、バブルとまでは言えないでしょう。

| 2004年9月30日※1 | 2024年3月27日 | 2025年9月10日 | |

|---|---|---|---|

| 日経平均株価 | 10,823.57円 | 40,762.73円 | 43,837.67円 |

| 日経平均PER※2 | 18.1倍 | 24.0倍 | 22.4倍 |

| 日経平均EPS | 599.31円 | 1,697.74円 | 1,959.66円 |

※1 日経平均プロフィルで入手可能な日経平均PBRのうち、最も古いデータが2004年9月30日のものとなります。

※2 指数ベースの数値です。

同じように、9月10日時点の日経平均PBRは2.1倍で、こちらもバブル期の5.6倍と比べると過熱感はありません。

| 2004年9月30日 | 2024年3月27日 | 2025年9月10日 | |

|---|---|---|---|

| 日経平均株価 | 10,823.57円 | 40,762.73円 | 43,837.67円 |

| 日経平均PBR※3 | 1.6倍 | 2.2倍 | 2.1倍 |

| 日経平均BPS | 6,640.23円 | 18,528.51円 | 20,581.07円 |

※3 指数ベースの数値です。

日経平均株価の上昇は、企業業績の拡大をベースに、投資家の期待感が高まったことが原因と言えます。過去の水準と比べると割高感がありますが、上がり過ぎやバブルとは言い切れません。

日経平均が5万円を超える可能性は?今後の見通しを予想

日経平均株価が節目となる4万円を超えたため、次は5万円が意識されるでしょう。日経平均株価が5万円に向けて上昇したり、5万円を超えたりする可能性があるのかを、定量的な目線と定性的な目線に分けて考えていきます。

定量的な目線

結論を先にお伝えすると、日経平均株価が5万円を超える可能性はあると言えます。その理由を、日経平均PERと日経平均PBRの2つの観点から考えていきます。

日経平均PERから検証

日経平均PERと日経平均EPSを使って、日経平均株価がどれくらい上昇するかを計算してみます。計算の前提条件は下のとおりです。

計算の前提条件

- 日経平均PERは22.4倍のまま一定とする

- 日経平均EPSは2024年の名目GDP成長率3.0%と同じペースで増加する

この条件のもと、今後の日経平均株価の推移を計算してみました。日経平均株価が5万円を超えるのは5年後となります。

| 現在 | 1年後 | 2年後 | … | 5年後 | ||

|---|---|---|---|---|---|---|

| 日経平均PER | 22.4倍 | |||||

| 日経平均EPS | 1,960円 | 2,018円 | 2,079円 | … | 2,272円 | |

| 日経平均株価 | 4万3,896円 | 4万5,213円 | 4万6,570円 | … | 5万888円 | |

また、東証が企業に対して、資本効率を意識した経営に取り組むように要請しています。ROEの改善が進んだ場合、日経平均EPSの成長率はもう少し高くなるかもしれません。

仮に日経平均EPSの成長率を5.0%として計算すると、日経平均株価が5万円を超えるのは3年後です。

| 現在 | 1年後 | 2年後 | 3年後 | |||

|---|---|---|---|---|---|---|

| 日経平均PER | 22.4倍 | |||||

| 日経平均EPS | 1,960円 | 2,058円 | 2,161円 | 2,269円 | ||

| 日経平均株価 | 4万3,896円 | 4万6,091円 | 4万8,396円 | 5万816円 | ||

日経平均PBRから検証

日経平均株価が5万円になるためには、日経平均PBRが何倍になればよいかを見ていきます。日経平均BPSを2025年9月10日時点の20,581.07円とすると、日経平均PBRが2.4倍になれば、日経平均株価が5万円に到達する計算です。

| 数値 | |

|---|---|

| 日経平均株価 | 50,000円 |

| 日経平均BPS | 20,581円 |

| 日経平均PBR | 2.4倍 |

2025年9月10日時点の日経平均PBRは2.1倍であることを踏まえると、PBR2.4倍は非現実的な数字ではありません。東証によるPBR改革が進み、海外投資家から評価されれば達成できると考えられます。

では、日本株が海外投資家からさらに評価される可能性はあるのでしょうか?定性的な目線で考えていきましょう。

定性的な目線

日本株が海外投資家からさらに評価される可能性は十分にあると言えます。理由は、下の3つです。

日本株が海外投資家からさらに評価されるポイント

- 日本企業の業績成長

- 株価を意識した経営の浸透

- 円安による海外投資家から見た日本株の割安感

海外投資家が日本株を高く評価するようになれば、投資資金が流れてくるでしょう。その分日経平均株価は押し上げられるため、5万円に向かって上昇していくかもしれませんね。

日経平均株価の上昇に備えよう!おすすめ分析ツールと手数料無料の証券会社を紹介

先ほども紹介したとおり、日経平均株価は今後も上昇していくかもしれません。東証のPBR改革やバフェット氏の日本株投資など、上昇を後押しする材料が豊富だからです。日経平均株価の上昇に乗って資産を増やしたい方に向けて、おすすめ分析ツールと手数料無料の証券会社を紹介します。

株初心者におすすめ!無料の分析ツール

日経平均株価の上昇に乗って資産を増やすためにも、財務内容が良好で、しっかりと利益を生み出している(もしくは、これから利益を生み出せそうな)企業を選別しなければなりません。

このような企業を見つけるためには、決算書を読んで分析する必要があります。しかし、いきなり決算書を読んでも「よくわからない」と感じる方が多いのではないでしょうか。そこでおすすめなのが、証券会社が提供している無料の分析ツールを使う方法です!

証券会社各社は、投資家向けにさまざまな分析ツールを提供しています。このうち、代表的なものを3つご紹介しますね。

| 項目 | 分析の匠 (SBI証券) |

銘柄スカウター (マネックス証券) |

マーケットラボ (松井証券) |

スマホアプリ「moomoo」 (moomoo証券) |

|---|---|---|---|---|

| 財務諸表の分析 | ||||

| 株価の分析 | ||||

| 理論株価の シミュレーション |

||||

| 最新決算の分析 | ||||

| 信用・大量保有情報 |

いずれも無料で提供されているとは信じられないほどクオリティが高く、株初心者でもプロ並みの分析ができます。

中でもおすすめなのが、マネックス証券の「銘柄スカウター」と、松井証券の「マーケットラボ」です。銘柄スカウターは財務諸表分析と最新決算分析が優れており、さまざまな指標を使って企業の強みを探れます。マーケットラボは株価分析と信用・大量保有情報が優れており、株価の動きを把握する際に便利です。

証券会社の口座は複数持っておいても問題ありません。維持管理費は掛かりませんので、この際に追加で口座開設しておき、強力な分析ツールをいつでも使える状態にしておきましょう。

なお、マネックス証券は、当サイト限定のタイアップキャンペーンを実施中です。口座開設申込みフォームのキャンペーン欄に「yasakabu」と入力し、新規口座開設をおこなうと、やさしい株のはじめ方オリジナルレポート『銘柄スカウター完全攻略マニュアル』がもれなく全員にプレゼントされます!

口座開設料・年会費などは一切かかりません。

まとめ

日経平均株価が4万円を超えた理由を中心に、日経平均株価が上がりすぎなのかどうか、今後5万円を超えるのかどうかを考えてきました。

今後も必ず日経平均株価が上がるとは言い切れませんが、上がる材料があるように感じます。商業用不動産やBTFP終了など懸念材料もありますが、海外投資家が日本株をどう評価するか、そして日経平均株価がどのように動くのか注目ですね。

この記事を見た人は、こちらも読んでいます