米国株は円貨決済・外貨決済のどちらで購入・売却したほうがいいですか?

米国株投資をはじめたいのですが、円貨決済と外貨決済の違いがよくわかりません。どちらを使って米国株を購入・売却すればいいのでしょうか?

基本的には外貨決済をおすすめしています。円貨決済に比べて、外貨決済のほうが為替手数料※1を安くできるからです。

※1 外貨両替をする際に発生する手数料のことです。

円貨決済と外貨決済には、「米ドルの準備方法」と「為替手数料の発生タイミング」に違いがあります。

| 円貨決済 | 外貨決済 | |

|---|---|---|

| 米ドルの準備方法 | 証券会社が代行 | 自分で購入 |

| 為替手数料の 発生タイミング |

米国株の購入時・売却時どちらも | ・米ドルの購入時 ・「米ドル→円」への外貨両替時 |

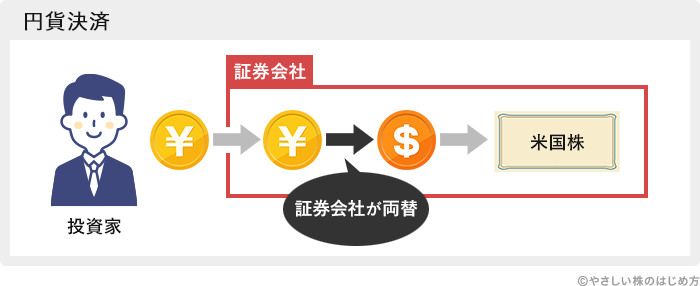

円貨決済は、円→米ドルへの外貨両替を証券会社が代行してくれるので、自分で米ドルを購入する手間はなくなりますが、為替手数料が取引ごとに発生します。

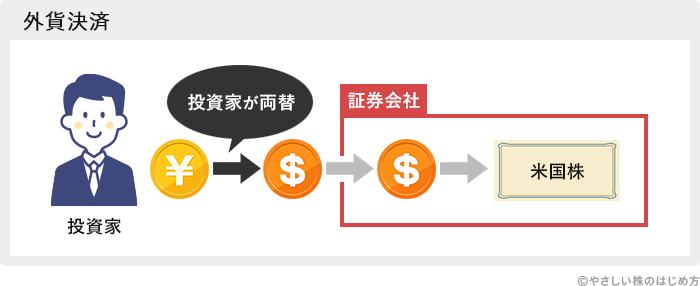

一方、外貨決済は、米ドルを自分で購入する必要がありますが、外貨両替のときにしか為替手数料が発生しません。

下記①~⑥の取引をした場合、具体的にどのくらい為替手数料差があるのか比較してみましょう。1ドルあたり25銭※2の為替手数料が発生する場合を想定しています。

※2 マネックス証券の為替手数料です。

| 取引内容 | 為替手数料 | |

|---|---|---|

| 円貨決済 | 外貨決済 | |

| ①1,000米ドルを購入 | - | 250円 |

| ②銘柄Aを1,000米ドル分購入 | 250円 | - |

| ③銘柄Aの株価が2倍になり、 2,000米ドル分を売却(利益確定) | 500円 | - |

| ④銘柄Bを2,000米ドル分購入 | 500円 | - |

| ⑤銘柄Bの株価が1.5倍になり、 3,000米ドル分を売却(利益確定) | 750円 | - |

| ⑥3,000米ドルを円に両替 | - | 750円 |

| 合計手数料額 | 2,000円 | 1,000円 |

①~⑥の取引をした場合は、外貨決済の為替手数料が1,000円も安くなります。

1回あたりに発生する為替手数料は同額ですが、円貨決済は取引回数が多くなるほど為替手数料が発生するので、長期的に考えると外貨決済がお得です。

さらに詳しく円貨決済と外貨決済について知りたい方は、以下の解説を参考にしてください。また、外貨決済におすすめの証券会社は、こちらで紹介しています。

円貨決済の仕組みとメリット・デメリット

円貨決済とは、海外の株式や債券などの投資に必要な現地通貨への両替を、証券会社が代行してくれる決済方法です。米国株に投資する場合、「円」を「ドル」に替える作業を証券会社が代行してくれるので、「円」さえあれば国内株と同じように購入できます。

円貨決済のメリット・デメリットを見ていきましょう。

円貨決済のメリット

- 外貨両替する手間がなくなる

- 手元にドルがなくてもすぐに取引ができる

- 外国株専用の証券口座を開設しなくてもいい

円貨決済のメリットは、手間がなくなることです。わざわざ外貨両替をしたり、外国株専用の証券口座を開設したりしなくていいので、少ない手間で米国株投資をはじめられます。

円貨決済のデメリット

- 為替手数料が取引ごとに発生する

円貨決済のデメリットは、為替手数料が取引ごとに発生することです。購入時・売却時どちらの取引であっても、毎回自動的に外貨両替されるので、その度に為替手数料が発生してしまいます。

このデメリットを解消できるのが「外貨決済」です。詳しく見ていきましょう。

外貨決済の仕組みとメリット・デメリット

外貨決済とは、海外の株式や債券などに投資する際、あらかじめ外貨交換しておいた現地通貨を使って購入することです。つまり、米国株を投資する場合は、あらかじめ円をドルに外貨交換した資金を用意しておく必要があります。

外貨決済のメリット・デメリットも見ていきましょう。

外貨決済のメリット

- 為替手数料を安く抑えられる

外貨決済は、あらかじめ円を米ドルに両替するため、両替時しか為替手数料が発生しません。そのため、取引ごとに為替手数料が発生する円貨決済に比べて、為替手数料を安く抑えられるのがメリットです。

外貨決済のデメリット

- 外貨両替する手間がかかる

- 外国株専用の証券口座が必要

- 外貨両替した資金が口座に反映されるまで時間がかかる

外貨両替の主なデメリットは「手間がかかる」ことですが、損得には関係ないことなので、①・②のデメリットはあまり気にしなくていいでしょう。ただし、③のデメリットは「機会損失」をしてしまう可能性があります。

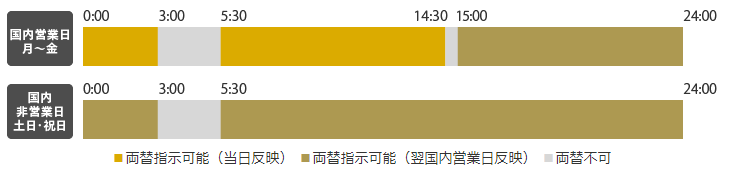

例えば、マネックス証券で「円」→「米ドル」に外貨両替する場合、5:30~14:30であれば当日中に反映されますが、それ以外の時間は翌営業日以降の反映になってしまいます。

米国市場の立会時間は22時30分~翌5時(夏時間は23時30分~翌6時)なので、立会時間中に購入したい銘柄があっても、ドルが手元になければ取引できません。

松井証券は米国株初心者におすすめ!

米国株初心者の方には松井証券がおすすめです。米国株投資で発生する為替手数料が、「円→ドル」、「ドル→円」とちらも無料で、売買手数料は主要ネット証券の中で最低水準となっています。

| 証券会社 | 取引コスト | ネット証券 詳細情報へ |

|

|---|---|---|---|

| 売買手数料 (税込) |

為替手数料 (1ドルあたり) |

||

| 松井証券 | 0.495% (最低0米ドル※1) |

0銭(往復) | |

| SBI証券 | 0.495% (最低0米ドル※1) |

0銭または25銭※2 | |

| 楽天証券 | 0.495% (最低0米ドル※1) |

0銭または25銭※2 | |

| マネックス証券 | 0.495% (最低0米ドル※1) |

0銭または25銭※3 | |

| 三菱UFJ eスマート証券 (旧 auカブコム証券) |

0.495% (最低0米ドル※1) |

20銭 | |

| SMBC日興証券 | 0.495% (最低0米ドル※1) |

25銭または50銭※4 | |

| 野村證券 | 2,389円~※5 | 25銭または50銭※6 | |

(2026年3月現在)

※1 約定代金が2.22米ドル以下の取引なら、売買手数料は0米ドル(無料)になります。

※2 リアルタイム為替取引の場合、0銭/ドルになります。

※3 日本円→米ドルへの為替手数料は0銭/ドル、米ドルから日本円への為替振替時は25銭/ドルとなります。

※4 10万米ドル未満は50銭、10万米ドル以上80万米ドル未満は25銭になります。

※5 オンラインサービスで、約定金額20万円以下の取引をした場合の手数料です。約定金額に応じて手数料額が加算され、最大約25万円の手数料が発生します。

※6 約定金額10万米ドル以上は25銭、10万米ドル未満は50銭です。

なお、松井証券では、NISA口座で米国株取引をするなら、売買手数料も無料になってさらにお得です。

電話相談ができる「米国株サポート」が便利

SBI証券や楽天証券も為替手数料を無料に設定している中、松井証券を初心者におすすめする理由は、電話で銘柄選びや投資手法について電話相談できる「米国株サポート」があるからです。

専門の相談員が「銘柄の探し方」や「売買の材料探し」、「取引タイミング」などを、専門的かつ客観的にアドバイスしてくれます。松井証券の口座を持っていれば無料です。

相談に乗ってくれるのは、幅広い投資知識を持つアドバイザー集団です。日々の相場動向を注視しており、長年蓄積された知識から、マクロから個別銘柄までさまざまな相談ができます。

初歩的な質問から実践的な質問まで受け付けてくれる「米国株サポート」は、特に初心者にとっては大きな武器となってくれるでしょう。

米国株の投資情報ツール「マーケットラボ米国株」が使える

松井証券では、米国株の投資情報ツール「マーケットラボ米国株」を提供しています。松井証券に口座開設した方なら誰でも無料で使えて、米国株の売上高や利益、貸借対照表の状況などを視覚的にチェックできます。英語の決算書を読む手間が省ける、とても便利なツールです。

マーケットラボ米国株の機能や強みについては、下の記事で詳しく解説しています。話題の「NVIDIA(エヌビディア)」を例に、“時価総額が4兆ドルを突破した理由”を財務分析の観点から説明しているので、ぜひご覧ください。

ほかにも魅力的な機能が充実

ほかにも、証券会社によっては有料で提供されている「リアルタイム株価」が無料で使えたり、取扱銘柄が4,900銘柄以上あったり、米国株専用のスマホアプリでかんたんに決算情報を取得できたり、米国株投資に役立つサービスが非常に充実しています。

これから米国株投資をはじめたい方は、松井証券への口座開設を検討してみてはいかがでしょうか。

今なら、松井証券の総合口座開設+MATSUI Bank(住信SBIネット銀行マツイ支店)口座開設+MATSUI Bank口座に5万円以上の入金をすると、dポイントやAmazonギフトカードと交換できる松井証券ポイントが、3,000ポイントもらえる当サイト限定タイアッププログラムを実施中です。

※ 各条件は口座開設申し込みの翌月末までに達成する必要があります。

松井証券のキャンペーン・プログラムまとめ

サイト内の参考ページ

この質問を見た人は、こちらも読んでいます

お悩みをキーワードで検索する

お悩み検索

他のお悩みを検索できます

投資歴22年目の株初心者アドバイザーです。2005年からの投資成績は+2億円を突破しました!2009年に発売した著書『はじめての株1年生 新・儲かるしくみ損する理由がわかる本』は、累計59,000部のロングセラー。その他、数多くの金融系メディアにも寄稿しています。